不動産(土地・建物/家屋・マンション)の相続税評価額の計算方法

本記事は、いい相続の姉妹サイト「遺産相続弁護士ガイド」で2020年11月13日に公開された記事を再編集したものです。

土地、建物、マンションといった不動産を相続や遺贈(遺言によって財産を取得させること)によって取得した場合、相続税がかかるかどうかや、いくらかかるのかを計算するために、取得した不動産を相続税評価額で評価しなければなりません。

以下では、不動産の相続税評価額の計算方法について、土地、建物、マンションに分けて、わかりやすく説明します。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。提携する税理士・行政書士は初回面談無料、相続のお悩みをプロが解決します。遺言書や遺産分割協議書の作成、相続税申告のご相談、相続手続の代行など「いい相続」にお任せください。

また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

土地

土地の相続税評価額の計算方法について説明します。

まずは評価対象地の地目区分を確認する

土地の相続税評価額の計算方法は、地目区分によって異なります。

したがって、土地の相続税評価額を計算するために、まずは、評価対象地の課税時期(相続開始時)における地目区分を確認しなければなりません。

地目区分とは土地の用途による区分のこといいます。

地目区分には次の9つがあります。

| 名称 | 概要 |

|---|---|

| 宅地 | 建物の敷地及びその維持若しくは効用を果たすために必要な土地 |

| 田 | 農耕地で用水を利用して耕作する土地 |

| 畑 | 農耕地で用水を利用しないで耕作する土地 |

| 山林 | 耕作の方法によらないで竹木の生育する土地 |

| 原野 | 耕作の方法によらないで雑草、かん木類の生育する土地 |

| 牧場 | 家畜を放牧する土地 |

| 池沼 | かんがい用水でない水の貯留池 |

| 鉱泉地 | 鉱泉(温泉を含む。)の湧出口及びその維持に必要な土地 |

| 雑種地 | 以上のいずれにも該当しない土地 |

土地の地目は固定資産評価証明書又は固定資産税の課税明細書で確認できます。

登記地目と現況地目が記載されていますが、現況地目の方を参照してください。

記載されている現況地目と本当の現況地目が異なる場合は、本当の現況地目に基づいて評価します。

また、一つの土地を複数の地目で利用している場合は、地目ごとに相続税評価額を算出します。

固定資産評価証明書を取得するには交付手数料が必要ですが、相続税申告や登記の際には固定資産評価証明書が必要なので取得しても無駄にはなりません。

固定資産評価証明書の取得方法については「固定資産評価証明書について相続人が知っておくべき取得方法や見方」をご参照ください。

相続税申告を税理士に依頼する場合は、代行して取得してくれることが多いでしょう。

また、固定資産税の課税明細書は、毎年4月〜6月頃(役所によって異なります)に納税義務者に届く「固定資産税納税通知書」に同封されています(別送の場合もあります)。

以下、各地目区分の相続税評価額の計算方法について説明します。

宅地

宅地の相続税評価額の計算方法には、「路線価方式」と「倍率方式」があり、地域ごとに評価方式が決まっています。

路線価方式によって評価する地域を「路線価地域」、倍率方式によって評価する地域のことを「倍率地域」といいます。

評価方式の確認

評価対象地のある地域が、路線価地域と倍率地域のいずれに該当するのかについては、次の手順で確認できます。

- 国税庁の「財産評価基準書」のサイトにアクセス

- 課税時期(相続開始時)の年のボタンをクリック

- 土地のある都道府県をクリック

- 「評価倍率表」欄の下の「一般の土地等用」をクリック

- 土地のある区市町村をクリック

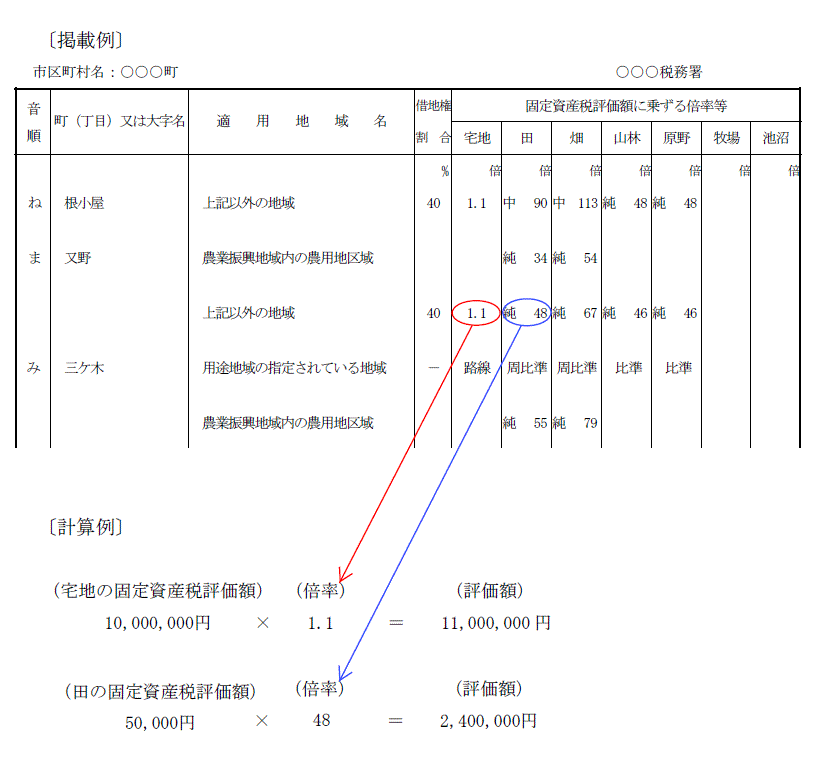

- 「町(丁目)又は大字名」欄と「適用地域名」欄で評価対象地がある地域を探し、「固定資産税評価額に乗ずる倍率等」欄の「宅地」欄の表示を確認

「宅地」欄に「路線」と記載されていれば路線価地域、数字が記載されていれば倍率地域です。

路線価方式

路線価方式による評価方法は複雑なので、別の記事にまとめてあります。次の2つの記事をご参照ください。

倍率方式

倍率方式による場合は、「評価対象地の固定資産税評価額×評価倍率」で評価します。

固定資産税評価額は、次のいずれかの書類で確認することができます。

固定資産税評価額は、次のいずれかの書類で確認することができます。

- 固定資産評価証明書 ※固定資産課税台帳登録事項証明書または固定資産課税台帳記載事項証明書という名称になっている自治体もあります

- 固定資産税の課税明細書

固定資産評価証明書を取得するには交付手数料が必要ですが、証明書で確認する方が確実ですし、相続税の申告や登記の際には固定資産評価証明書が必要なので取得しても無駄にはなりません。

固定資産評価証明書の取得方法については「固定資産評価証明書について相続人が知っておくべき取得方法や見方」をご参照ください。

登記申請を司法書士に依頼する場合は、固定資産評価証明書は司法書士が取得してくれることが多いでしょう(相続税申告の場合は税理士)。

取り急ぎ、評価額だけ知りたいということであれば、評価証明書を取得しなくても、固定資産税の課税明細書で確認することができます。

課税明細書は、毎年4月〜6月頃(市町村によって異なります)に納税義務者に届く「固定資産税税 納税通知書」に同封されています(別送の場合もあります)。

課税明細書のフォーマットは市町村によって異なります。

各自治体の課税明細書の例を参考までにご紹介します。必要に応じて以下のリンクからご確認ください。

固定資産税評価額は、東京23区は「価格(円)」欄、横浜市は「価格(評価額)(円)」欄、大阪市は「当該年度価格(千円)」欄に、それぞれ記載されています。

課税明細書の見方が分からない場合は、不動産が所在する自治体(23区は都税事務所)にお尋ねください。

なお、固定資産評価証明書で確認する場合でも課税明細書で確認する場合でも、相続開始の年のものを確認してください。

個別評価

稀に、「固定資産税評価額に乗ずる倍率等」欄に「個別」又は「個」と記載されている場合がありますが、この場合は、税務署に「個別評価申出書」を提出し、個別評価を受けなければなりません。個別評価申出書については国税庁ウェブサイトの個別評価申出書のページをご参照ください。

農地(田又は畑)

評価対象地の地目区分が「田」又は「畑」である場合(つまり、評価対象地が農地である場合)は、宅地比準方式又は倍率方式によって相続税評価額を計算します。

どちらの評価方式によるべきかは、基本的には評価倍率表を確認すればわかります(評価倍率表の確認方法については「宅地の相続税評価額の計算方法」の項目参照)。

評価倍率表の「固定資産税評価額に乗ずる倍率等」欄の該当する地目区分(「田」又は「畑」)の欄を確認してください。

「比準」「市比準」、転用許可を受けた場合等

「比準」又は「市比準」と記載されている場合は、その農地は市街地農地であり、宅地比準方式により評価します。

なお、次のいずれかに該当する農地については、「比準」及び「市比準」以外の記載であっても、市街地農地として、宅地比準方式により評価します。

- 転用許可を受けた農地

- 転用許可を要しない農地として、都道府県知事の指定を受けたもの

宅地比準方式による土地の価額は、次の算式で求められます。

(【その土地が宅地であるとした場合の1平方メートル当たりの価額】−【1平方メートル当たりの造成費の金額】)×地積

「その土地が宅地であるとした場合の1平方メートル当たりの価額」は、具体的には、路線価方式により評価する地域にあっては、その路線価により、また、倍率地域にあっては、評価しようとする農地に最も近接し、かつ、道路からの位置や形状等が最も類似する宅地(近傍宅地)の評価額(宅地としての固定資産税評価額×宅地としての評価倍率)を基として計算することになります。

路線価による評価方法は、次の記事をご参照ください(再掲)。倍率地域の宅地比準方式の評価方法については「近傍宅地とは?近傍宅地の評価額の調べ方と倍率地域の宅地比準」を、それぞれご参照ください。

なお、その土地が宅地であるとした場合において、「地積規模の大きな宅地の評価」の定めの適用対象となるときには、これを適用して計算します。

また、「1平方メートル当たりの造成費の金額」は、整地、土盛り又は土止めに要する費用の額がおおむね同一と認められる地域ごとに、定められています(詳しくは「宅地造成費の金額表の見方と計算方法、評価明細書の記載例」参照)。

「純○」「中○」

「純○」又は「中○」(「○」は数字。なお、この数字のことを「評価倍率」といいます。)と記載されていれば、倍率方式で評価します(ただし、転用許可を受けた場合等は、前述のとおり、宅地比準方式により評価します)。

倍率方式では、「評価対象地の固定資産税評価額×評価倍率」で計算します。

「周比準」

「周比準」と記載されている場合は、その農地が市街地農地であるとした場合の価額の80%に相当する金額で評価します。

なお、転用許可を受けた場合等は、前述のとおり市街地農地として評価するので、8掛けはしません。

山林、原野、牧場、池沼

山林、原野、牧場、池沼の場合も、評価倍率表の「固定資産税評価額に乗ずる倍率等」欄の該当する地目区分の欄の記載を確認します。

「比準」又は「市比準」と記載されている場合は、宅地比準方式により評価します。

宅地比準方式の評価方法については、上の農地の項目をご参照ください。

「純○」又は「中○」(「○」は数字)と記載されていれば倍率方式により評価します。

倍率方式では、「評価対象地の固定資産税評価額×評価倍率」で計算します。

鉱泉地

鉱泉地の評価方法については、国税庁ウェブサイトのこちらのページをご参照ください。

雑種地

雑種地の評価方法については「雑種地の評価方法を理解して相続税申告に備えよう!税理士が解説」をご参照ください。

宅地と雑種地には小規模宅地等の特例が適用できることがある

宅地や雑種地には小規模宅地等の特例が適用できることがあります。

被相続人(亡くなった人)の自宅の土地や、被相続人が事業に使っていた土地を相続する場合に、一定の条件を満たせば、相続税を計算する際の土地の評価額を最大8割引にしてくれる制度です。詳しくは「小規模宅地等の特例で8割減で大幅に節税する方法と意外な落とし穴」をご参照ください。

土地の上に存する権利・他人の権利が付着した土地

土地の上に存する権利(借地権等)は、所有権よりも評価額が低くなります。

また、他人の権利が付着した土地も、他人の権利が付着していない場合に比べて評価額が低くなります。

そこで、以下のような土地の上に存する権利や、他人の権利が付着した土地の評価方法について説明します。

- 貸宅地

- 貸家建付地

- 借地権

貸宅地

貸宅地とは、「借地権など宅地の上に存する権利の目的となっている宅地」のことで、簡単に言うと、「人に貸している宅地」のことです。

貸宅地の評価額は、次の算式により計算します。

自用地の評価額×(1−借地権割合)

借地権割合は路線価図に記載されています。

各路線に数字とA〜Gのアルファベットが記されています。

数字は路線価を、アルファベットは借地権割合を表していています。

借地権割合を調べたい土地の面している路線のアルファベットを確認します。

各アルファベットの借地権割合は次のとおりです。

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

土地が複数の路線に接している場合は、正面路線の借地権割合を採用します。

路線価地域であるにもかかわらず、路線価と借地権割合が定められていない路線もあります。

その場合の借地権割合は20%とします。

貸宅地について詳しくは「貸宅地とは。評価方法と貸家建付地との違い、貸宅地による相続税対策」をご参照ください。

貸家建付地

貸家建付地とは、貸家の敷地の用に供されている宅地、すなわち、所有する土地に建築した家屋を他に貸し付けている場合の、その土地のことをいいます。

貸家建付地の評価額は次の算式により計算します。

自用地の評価額×(1−借地権割合×借家権割合×賃貸割合)

借地権割合については貸宅地の説明をご参照ください。

借家権割合は、2020年現在、全国どの地域でも30%となっています。

賃貸割合は、「当該家屋の各独立部分の床面積の合計のうち課税時期において賃貸されている各独立部分の床面積の合計」を「当該家屋の各独立部分の床面積の合計」で除した(割った)値です。

なお、この「各独立部分」とは、建物の構成部分である隔壁、扉、階層(天井及び床)等によって他の部分と完全に遮断されている部分で、独立した出入口を有するなど独立して賃貸その他の用に供することができるものをいいます。

相続した、または、贈与を受けた家屋の各独立部分の床面積の合計が100?で、そのうち、課税時期(相続時または贈与を受けた時)において賃貸されている各独立部分の床面積の合計が80?であった場合の賃貸割合は、「80?÷100?=0.8」となります。

なお、継続的に賃貸されていたアパート等の各独立部分で、例えば、次のような事実関係から、アパート等の各独立部分の一部が課税時期において一時的に空室となっていたに過ぎないと認められるものについては、課税時期においても賃貸されていたものとして差し支えありません。

- 各独立部分が課税時期前に継続的に賃貸されてきたものであること

- 賃借人の退去後速やかに新たな賃借人の募集が行われ、空室の期間中、他の用途に供されていないこと

- 空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間であること

- 課税時期後の賃貸が一時的なものではないこと

貸家建付地について詳しくは「貸家建付地の相続税評価額の計算方法と貸家建付地による相続税対策」をご参照ください。

借地権

借地権とは、建物の所有を目的とする地上権、または、土地の賃借権のことをいいます。

借地権の評価額は、次の算式により計算します。

自用地の評価額×借地権割合

借地権について詳しくは「借地権を相続する前にこれだけは絶対に知っておくべき8つの必須知識」をご参照ください。

建物(家屋)

建物(家屋)の評価については、次のとおりです。

自用家屋

被相続人が自分で使用している自用家屋は原則として、固定資産税評価額により評価します。

つまり、固定資産税評価額が1000万円なら、相続税評価額も1000万円です。

固定資産税評価額の調べ方については前述の「土地」の「宅地」の「倍率方式」の項目をご参照ください。

貸家

原則として、固定資産税評価額から、固定資産税評価額に借家権割合と賃貸割合を乗じた価額を差し引いて計算します(なお、無償で貸している場合や、著しく低廉な価格で貸している場合は、借家権割合の適用を受けることはできません。最低でも固定資産税額の2倍〜3倍の家賃をもらっていなければ借家権割合の適用を受けることはできないでしょう。)

【貸家の価額】=【自用の家屋の価額】−【自用の家屋の価額】×【借家権割合】×【賃貸割合】

借家権割合と賃貸割合については、前述の貸家建付地の説明をご確認ください。

配偶者居住権・配偶者居住権の目的となっている建物

配偶者居住権は、原則として、固定資産税評価額及び配偶者居住権の存続期間を基として計算します。

配偶者居住権の目的となっている建物は、原則として、固定資産税評価額により評価した価額から、配偶者居住権の価額を差し引いて計算します。

詳しくは「配偶者居住権の評価方法について税理士がわかりやすく説明!」をご参照ください。

マンション

マンションの価額は、区分建物の価額と敷地権の価額を足し合わせて算出します。

建物の相続税評価額は、建物の項目で説明したとおり、固定資産税評価額と同じ額です。

また、マンションを人に貸している場合は、貸家の項目で説明したとおり、借家権の価額を建物の評価額から差し引くことができ、その分、評価額を下げることができます。

なお、賃貸割合は、一部のみ貸している場合に使用しますが、マンションの1室を貸す場合は、通常、その部屋全体を貸すでしょうから、その場合は、賃貸割合は100%で計算します。

簡単に言うと、相続開始の時(亡くなった時)に、マンションを人に貸している場合は、評価額が3割引になるということです。

続いて、敷地権の相続税評価額の計算方法について説明します。

マンションの敷地は、マンションの1室1室の所有者全員で共有しています。

各所有者には、敷地の共有持分があります。

この敷地の共有持分の割合のことを「敷地権の割合」といいます。

マンションの敷地権の相続税評価額は、「敷地全体の相続税評価額×敷地権の割合」で計算することができます。

敷地権の割合は、前述の課税明細書ではなく、固定資産評価証明書や登記事項証明書に記載されています。

登記後に敷地権の割合が変更されることも稀にあるため、正確を期すのであれば、固定資産評価証明書を確認しましょう。

敷地権の割合は、「○○分の○○」といった形で、分数で表示されています。

敷地全体の相続税評価額の計算方法については、マンションの敷地だからといって特別なことはなく、通常の宅地と同じように計算しますので、前述の宅地の項目をご参照ください。

相続税に強い税理士なら低く評価できる場合がある

土地の相続税評価額の計算方法には様々な補正や特例が用意されており、それらを駆使することによって、税額を大きく下げられる可能性があります。

相続を専門としていない一般の税理士では補正や特例を余すところなく適用し尽くすことが難しいこともあり、相続に強い税理士の手腕によって、相続税額を大きく下げられる可能性があるのです。

そのため、遺産の中に土地が含まれる場合は特に、相続税に強い税理士に相談のうえ、相続税申告に臨むことを強くお勧めします。

よくある質問

以上、不動産の相続税評価額について説明しました。

最後にまとめとして、よくある質問とその回答を示します。

土地の相続税評価額の計算方法は?

土地の評価方法は地目区分によって異なります。地目区分が宅地の場合の評価方式には路線価方式と倍率方式があります。地目区分の判断方法や地目区分ごとの評価方法については本記事をご参照ください。

建物の相続税評価額の計算方法は?

建物の場合は、固定資産税評価額がそのまま相続税評価額になります。固定資産税評価額は、固定資産評価証明書又は固定資産税の課税明細書で確認することができます。

マンションの相続税評価額の計算方法は?

マンションの価額は、区分建物の価額と敷地権の価額を足し合わせて算出します。区分建物の相続税評価額は、固定資産税評価額と同じ額です。敷地権の相続税評価額は、「敷地全体の相続税評価額×敷地権の割合」で計算することができます。敷地権の割合は、固定資産評価証明書で確認できます。

不動産の評価額を低くして相続税を安くするには?

不動産の相続税評価額の計算方法には様々な補正や特例が用意されており、それらを駆使することによって、税額を大きく下げられる可能性があります。相続を専門としていない一般の税理士では補正や特例を余すところなく適用し尽くすことが難しいこともあり、相続に強い税理士の手腕によって、相続税額を大きく下げられる可能性があります。

▼実際に「いい相続」を利用して、税理士に相続税申告を依頼した方のインタビューはこちら

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。提携する税理士・行政書士は初回面談無料、相続のお悩みをプロが解決します。遺言書や遺産分割協議書の作成、相続税申告のご相談、相続手続の代行など「いい相続」にお任せください。

また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら