税理士・弁護士・行政書士・司法書士の士業ネットワークを持つ「鎌倉新書」が解説

遺留分侵害額請求について(旧・遺留分減殺請求)

法定相続人遺留分

-

難易度

5

専門家への相談がおすすめ

-

所要日数

1ヶ月〜

-

相談できる

専門家弁護士

-

連絡が

必要な相手遺留分請求先となる人

-

手続き先

必要な場合は家庭裁判所

遺留分侵害額請求の基礎知識や手続きの期限・詳細などを、士業ネットワークをを持つ「いい相続」が分かりやすく解説します。

唐突なことですが、もし、夫が残した遺言に、「すべての財産を愛人に遺贈する」と書いてあったら夫の意志が通るのかというと、それは不可能です。

相続において、遺言で被相続人の意志が実現できる一方で、配偶者や子どもなど一定の法定相続人には遺言の内容にかかわらず最低限の遺産を受け取ることのできる権利「遺留分」があります。

この場合、妻や子どもが愛人に対し「遺留分」を請求することで遺産を受け取ることができます。これを「遺留分侵害額請求」(2019年6月までは「遺留分減殺請求権」という名前)といい、相続人が相続し得るべき遺留分が他者に侵害されているときに実行します。

目次

「遺留分侵害額請求」の基礎知識

「遺留分侵害額請求」とは、被相続人が遺言に不当な割合で特定の人に遺産のほとんどを譲るといったことが書いてあったり、婚外子(婚姻届を出していない男女間に生まれた子ども。非嫡出子ともいう)に遺産を分けないで遺産分割を行った場合など、一定の範囲の法定相続人が自己の最低限の遺産の取り分を確保できる制度です。

相続において、民法で「法定相続人の順位」と「法定相続割合」が定められているのは、遺産によって残された家族の生活保障をする意味もあります。被相続人と一定の関係のある人は、いくら遺言に「相続させない」と書いてあったとしても、遺留分として最低限の遺産を取得する権利があります。

よくある具体的なケースから見ていきましょう。

<よくあるケース1>

父親には二人の子がおり、次男との折り合いが悪く、父親が書いた自筆証書遺言に「財産の二分の一を妻に、二分の一を長男に相続させる」とあっても、次男には法律で認められた遺留分があるのでそれは実現できません。次男は遺留分として四分の一をもらう権利があり、母親と兄に対して、遺留分侵害額請求をすることができます。

<よくあるケース2>

夫には生前、その存在を家族が知らなかった婚外子がいて、夫が残した自筆証書遺言に「婚外子に全財産を相続させる」とあっても、妻と子どもには法律で認められた遺留分があるのでそれはできません。妻は遺留分として四分の一、子は遺留分として四分の一をもらう権利があり、婚外子に対し、遺留分侵害額請求をすることができます。子に兄弟姉妹がいれば、遺留分を按分します。

<よくあるケース3>

上記のケースとは逆に、婚外子の取り分が遺言に書いておらず、その存在もわからぬまま遺産分割が終了したとしても、婚外子は遺留分として四分の一をもらう権利があるので、他の相続人に対し遺留分侵害額請求をすることができます。

<よくあるケース4>

兄が強引に自宅を相続することを、弟は不本意ながらも承諾(遺産分割協議書に印鑑を押す)してしまいました。しかし、いざ、実際に行われた相続は弟の遺産の分け前が極端に少なく、弟の遺留分に満たなかった場合、兄に対し遺留分侵害額請求をすることで遺産を取り戻すことができます。

尚、公正証書遺言なら、遺留分を侵害している遺言は公証人が指摘をするでしょう。ケース1の場合ならば、父親と次男がどんなに折り合いがよくなくとも、遺産を相続させないわけにはいきません。その場合、遺言には「次男に遺留分を相続させる」と書き、次男には最低限の遺産しか相続をさせないようにします。

▼相続に強い専門家探しをサポートいたします▼

「遺留分侵害額請求」の期限

遺留分侵害額請求には“時効”という期限があり、時効を過ぎると請求することができません。具体的な時効は以下の通りです。

・相続の開始あるいは遺留分を侵害する贈与又は遺贈があったことを知った時から1年間

・相続開始から10年を経過したとき

「相続の開始」とは、通常は被相続人の死亡を知ったときと同時です。「遺留分を侵害する贈与又は遺贈があったことを知った時」とは、特定の人への贈与や遺贈によって自分の遺留分が侵害されていると知ったときです。いずれも「知ったときから1年」とされています。

例えば婚外子の場合、父親が亡くなったことがわかなないまま遺産分割がなされてしまうことがあります。その場合、亡くなったことを知ってから1年間の間に他の法定相続人に対し、遺留分侵害額請求をすることで遺留分の遺産をもらうことができます。

「相続開始から10年を経過」とは、被相続人の死亡から10年が経過していたら、死亡を知ってから1年以内でも遺留分侵害額請求をすることはできません。

例えば両親が離婚して母親に引き取られた子どもが、家庭の事情から父親との連絡が途絶え、その父親が死亡したことがわからないまま10年が過ぎてしまったら、子どもは遺留分が侵害されていても、他の相続人に遺留分侵害額請求をすることはできません。

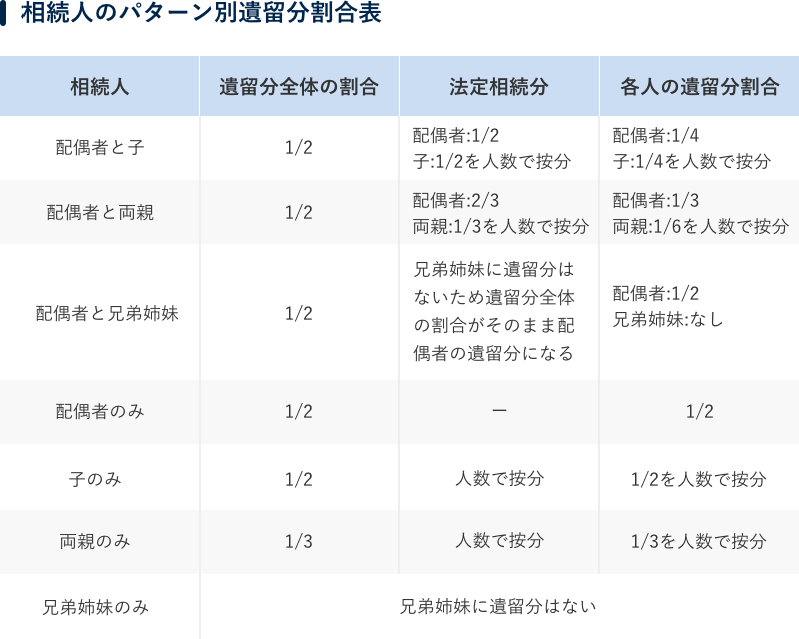

遺留分の割合

遺留分は法定相続人全員に認められているわけではなく、被相続人と関係の深い人のみです。遺留分は以下の人に認められています。

・配偶者

・子(被相続人より子が先に死亡した場合は代襲相続で孫)

・両親(子がいない場合)

尚、兄弟姉妹には遺留分がありません。例えば子どものいない夫婦の夫が亡くなった場合、通常は夫の兄弟姉妹に四分の一の法定相続割合がありますが、「全財産を妻に残す」との遺言があれば、兄弟には遺留分がないので分けることなく、妻に全財産を残すことができます。

2019年7月の民法改正により、遺留分はすべて金銭による支払いとなりました。それまでは不動産や自社株など金銭以外の方法で遺留分を支払うことができました。しかし、それでは財産の共有関係がその後も続くことになり、近い将来に相続争いに発展する可能性が高いとのことから法改正がなされました。

遺留分の割合は配偶者と子どものいる場合は、それぞれ法定相続割合の二分の一(つまり全体の四分の一ずつ)となります。そのほかの法定相続人の遺留分の割合は下記のとおりです

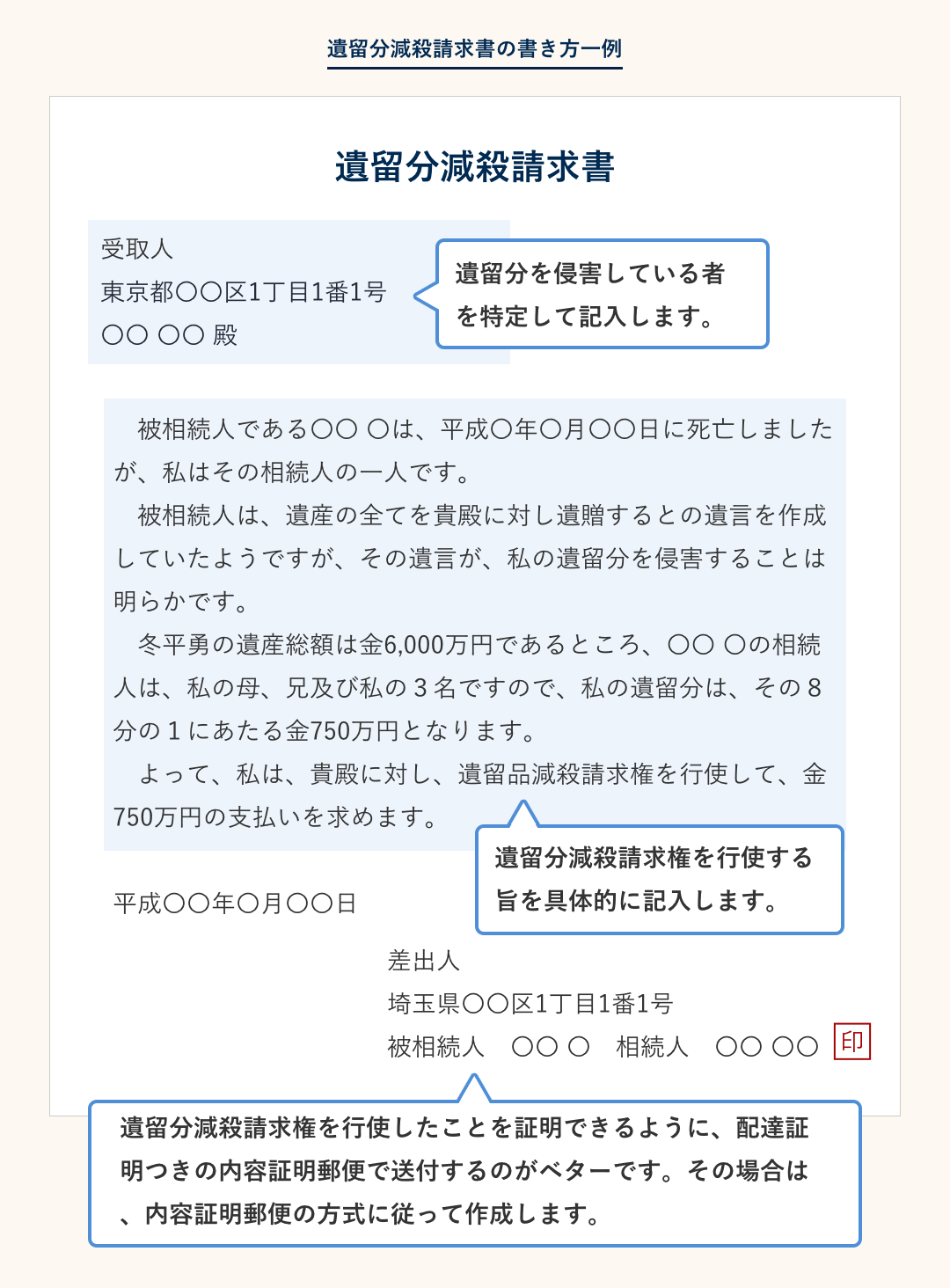

遺留分侵害額請求の書き方

遺留分侵害額請求には、法的には特に決まった書式があるわけではありません。遺留分侵害額請求には1年または10年という事項がありますから、期限内に確実に請求したという証拠を残すために、請求書の日付が重要になります。

具体的な記載内容は以下のとおりです。

・ 日付

・ 債権者(遺留分権利者・自分の名前)

・ 債務者(請求先として他の相続人の名前)

・ 債権の発生原因(被相続人○○の遺産分割による遺留分の侵害)

・ 債権額(遺留分として請求できる金額)

・ 振込先口座番号

・ 押印

確実に遺留分侵害額請求を相手に届けたことを証明するためにも内容証明郵便で送付するのも重要なポイントです。内容証明郵便とは、「いつ、誰が、誰に、どんな内容の郵便を送ったか」を郵便局が公的に証明してくれる郵便のことで、差出人の手元に相手に送ったものと同じ控えがあることを意味します。内容証明郵便に法的な効力はありませんが、相手に対して決然たる態度を示し、心理的な効果を与えることができるでしょう。

遺留分の放棄

生前の被相続人や他の相続人と話し合いのうえ、遺留分を放棄するということもあるでしょう。相続放棄は被相続人の生前にはできませんが、遺留分の放棄は被相続人の生前にもすることができます。

被相続人の生前に遺留分を放棄する場合は家庭裁判所の許可が必要ですが、被相続人の死後に遺留分を放棄する場合は特に手続きは必要なく、1年または10年で時効を迎えます。

相続人が遺留分を放棄しても、相続自体を放棄したことにはなりません。もし、被相続人に莫大な借金がある場合はそれを相続しなければなりませんので、その場合は「相続放棄」の手続きを家庭裁判所でしましょう。相続を放棄すれば、必然と遺留分も放棄することになります。

また、相続放棄とは異なり、遺留分権利者のうち一人が遺留分を放棄しても、他の遺留分権利者の遺留分が増えることはありません。また、遺留分を放棄した人が被相続人よりも先に亡くなって代襲相続が生じても子や孫には遺留分が引つがれることはありません。

遺留分の放棄で考えられる多くのケースは、婚外子に対し遺留分を放棄してもらうケースが考えられます。この場合、無理やり遺留分の放棄を申し立てさせても、裁判所にそれを見抜かれて却下されてしまう可能性が高いと思われます。

遺留分を放棄させるには、本人に放棄を心底納得してもらうことが大切。さらに放棄の見返りとして十分な財産を贈与することが必要でしょう。

まとめ

●相続において、遺言の内容にかかわらず、配偶者や子どもなど被相続人と深い関係である一定の法定相続人が、最低限の遺産を受け取れる権利を「遺留分」と言う。遺留分が他者に侵害される場合、「遺留分」を請求することで遺産を受け取れる。これを「遺留分侵害額請求」と呼ぶ。請求期日は、1年または10年以内である。

●遺留分の割合は相続人のパタンによって異なる。配偶者と子どものいる場合は、それぞれ法定相続割合の二分の一(つまり全体の四分の一ずつ)が遺留分となる。遺留分はトラブルを防ぐため金銭で支払われる。

●遺留分侵害額請求は内容証明郵便で送付し、期限内に確実に相手に請求したという証拠を残す。

遺留分侵害額請求(旧・遺留分減殺請求)について解説しました。遺留分侵害額請求の手続きに不安がある場合はプロに相談してみると良いでしょう。

遺留分侵害額請求(旧・遺留分減殺請求)について不安がある場合、プロに相談することも可能です。お困りの際は、税理士・弁護士・行政書士・司法書士の士業ネットワークを持つ「いい相続」にぜひご相談ください。

記事監修

税理士法人チェスター(https://chester-tax.com/)代表 荒巻善宏(税理士・公認会計士・行政書士)

2004年に公認会計士二次試験に合格。2008年、資産税・相続税専門の税理士法人チェスターを設立。現在は職員総数175名、全国に6拠点展開(三越前、新宿、横浜、大宮、名古屋、大阪)。年間1,000件(累計4,000件以上)を超える相続税申告実績は税理士業界でもトップクラスを誇り、中小企業オーナー、医師、地主、会社役員、資産家の顧客層を中心に、低価格で質の高い相続税申告サービスやオーダーメイドの生前対策提案、事業承継コンサルティング等を行っている。各種メディアやマスコミから取材実績やセミナー講師、テレビ出演の実績多数有り。会計事務所向けの相続税申告の支援を行う「チェスター相続ビジネスクラブ」は3,000名を超える税理士が参加している。主な著者に「相続はこうしてやりなさい(ダイヤモンド社)」「税理士が本当に知りたい相続相談Q&A(清文社)」等多数。

死後・葬儀後1年以内に

必要な手続き

ご逝去後1年以内を目安に

やらなければならない手続きを期限毎に解説します

関連する手続き

-

法定相続人遺留分

-

難易度

5

-

所要日数

1ヶ月〜

-

-

準確定申告遺産分割協議

-

難易度

5

-

所要日数

2・3ヶ月〜

-

-

相続財産の評価相続税

-

難易度

5

-

所要日数

2ヶ月〜

-

その他、亡くなったあとの手続きに関する

お困りごとや

ご不明点があれば

お気軽にご相談ください。

大切な方がお亡くなりになった後の手続き

について、専門相談員がサポートします。

「鎌倉新書」は、大切な方がお亡くなりになった後の手続きをワンスップでサポートするサービスです。

死後の手続きについてのお困りごとを専門相談員が解決に向けてお手伝いします(通話料・相談料無料)。

-

専門家(士業)の

ご紹介 -

金融機関への連絡と

相続手続き -

戸籍収集代行

-

相続関係図の作成

-

遺産分割協議書作成

-

相続財産の

調査・確定 -

相続税申告

-

遺品整理

相続や各種手続きなど、

お困りごとがあればぜひ

ご相談ください。

行政書士による各種手続きに関する書類作成・

提出の代行、

税理士による税務相談・申告など

専門家を無料でご紹介しています。

Webで無料相談はこちら

Webで無料相談はこちら