相続登記の手続きと必要書類、放置した場合のリスクまで徹底解説【司法書士監修】

不動産を相続したら、相続登記が必要です。

この記事では、相続登記とは何か、手続きの流れや必要な書類の収集・作成方法などのほか、手続きをしないで放置しておくとどのようなリスクが発生する可能性があるかまでわかりやすく解説していきます。

是非参考にしてください。

この記事の監修者

〈代表司法書士〉

福岡県久留米市にて、地域の方々を支える遺言・相続、民事信託、成年後見制度の利用支援など幅広く手掛ける。「わかりにくい法律手続きをわかりやすく」をモットーに、迅速・丁寧な法律家として活躍中。

▶ 森部修道司法書士事務所

相続登記とは

不動産を取得する際は、所有権等の権利関係を誰にでも分かるようにし、取引の安全を図るために登記をおこないます。具体的には、不動産の所在や面積、所有者の情報などの登記記録を作成し、法務局で一般に公開しています。

このうち、相続によって取得した不動産を、相続人の名義に変更することを相続登記といいます。法務局で相続登記をおこなうと、不動産の所有名義が亡くなった人から相続人へ移転したことが公示(記録)されます。

相続登記の期限

相続登記には、相続税申告のようにいつまでにおこなわなくてはいけないという期限はありませんでしたが、令和6年4月1日から相続登記は義務化され、相続等により所有権を取得したことを知った日から3年以内に相続登記をしなければなりません。

相続登記の義務化については「【令和6年4月1日から施行】相続登記の義務化が決定!違反の場合は過料など必須知識をまとめて解説」で詳しく説明しています。

▼まず、どんな相続手続きが必要か診断してみましょう。▼

相続登記の手続きのための準備

相続登記をおこなう前の下準備として、不動産や戸籍関係の資料の収集をおこないます。

公正証書遺言以外の遺言書がある場合は検認手続きを済ませ、遺言書がない場合は話し合いにより誰が不動産を相続するか決定しておきます。

1.不動産調査

まずは、相続する不動産について調査をおこないます。

登記事項証明書

固定資産税の納税通知書などで不動産の地番や家屋番号を調べ、法務局で登記事項証明書を取得して登記内容を確認します。

また、後述する登記申請書や遺産分割協議書の作成で、正確な不動産の表示を記載する際にも使えます。

名寄帳(なよせちょう)

自宅などの不動産は固定資産税の納税通知書で知ることができますが、固定資産税が非課税の不動産や共有名義の不動産については納税通知書では把握できないこともあります。

家族が知らない山林などの土地がある可能性もあるため、市区町村役場で名寄帳を取得します。名寄帳は特定の人が所有する不動産の一覧表で、市区町村内にある被相続人名義の不動産を、固定資産税の課税・非課税に関わらず全て把握することが可能です。

固定資産評価証明書

登録免許税の額を算出するため、固定資産評価証明書を取得します。ただし、先述の名寄帳を取得している場合はそちらで固定資産税評価額が確認できるため、両方を取得する必要はありません。

なお、固定資産評価証明書は最新年度のものが必要となります。毎年4月1日に新しいものと切り替わるため、年度をまたいで手続きをおこなう際はご注意ください。東京23区の場合は都税事務所、それ以外は各市区町村役場にて取得が可能です。

また、毎年4~5月頃に役所から送られてくる「固定資産税通知書」でも代替することができます。

固定資産税評価証明書については「相続登記で固定資産税評価証明書が必要書類である理由や取得方法を見本付きで解説」で詳しく説明しています。

2.戸籍関連資料の収集

戸籍関連資料は、誰が相続人なのかを確認するために、相続登記の添付資料として必要になります。

被相続人の戸籍謄本等

相続登記では相続人が誰なのかを確認するために、被相続人の出生から死亡までがわかる一連の戸籍謄本(戸籍全部事項証明書)が必要です。全員が亡くなっていたり、全員が他の地へ転籍している場合は除籍謄本(除籍全部事項証明書)となります。

戸籍は、法令の改正により形式が何度か変わっています。戸籍を改製する際は新たな戸籍に記載内容が移記されますが、改製前にあった内容でも改製後の戸籍には記載されていない場合があります。こうした場合は、改製前の古い戸籍(改製原戸籍)が必要となることもあります。

被相続人の戸籍謄本は、本籍地の市区町村役場で取得できます。ただし、結婚や転籍などで本籍地が異動している場合は、以前の本籍地の市区町村からも取り寄せる必要があります。

相続人の戸籍謄本(抄本)

相続発生時に相続人が生存していることを確認するため、相続人の戸籍謄本(抄本でも可)が必要です。そのため、この戸籍謄本(抄本)は相続発生日後に取得したものである必要があります。

遺言書による相続登記の場合は、相続する人の分のみが必要です。一方、遺産分割協議により相続をおこなう場合は、相続人全員の戸籍謄本が必要となります。被相続人及び相続人の戸籍謄本等は、相続登記以外の各種名義変更や相続税の申告でも必要となります。1度収集すれば複数の手続きで使いまわすことが可能ですので、すでに揃っている場合は新たに集める必要はありません。

被相続人の住民票の除票

法務局では最後の住所地を確認することで、同姓同名ではなく登記名義人本人が亡くなったことを判断します。

このため相続登記では、被相続人が亡くなったときの住民票の除票の写しが必要となる場合があります。

不動産を相続する人の住民票

不動産の所有者は登記簿に住所と氏名が記載されるため、正確な住所と氏名を確認できる住民票の写しが必要です。なお、マイナンバー記載のない住民票の写しを使います。

3.遺産の分割

遺言書がない場合は相続人同士の話し合いで遺産の分割をおこないます。

相続財産の大部分を不動産が占めている場合、法定相続分に沿って分割するためには次のような方法が取られます。

現物分割

現物分割は、不動産を分割して相続する方法です。複数の不動産があれば、自宅は配偶者、貸宅地は長男といったように分けることが可能です。ただし、不動産の価値はそれぞれであるため、法定相続分通りになることは稀。その場合は金銭で調整することもあります。

1つの土地を複数の相続人で分ける場合は「分筆」という方法を取ることがあります。分筆とは、「一つの土地(一筆の土地)を複数の土地に分けること」で、法務局で分筆登記をおこなった後に各相続人が遺産分割協議に基づく相続登記をおこないます。

一見すると平等に思えますが、同じ広さになるよう分筆しても道路への接し方や日当たりなどで不公平感が出てしまうことがあります。

また、あまり広くない土地を分筆してしまうと使用用途が限られてしまい、土地の価値が下がる可能性もあります。

代償分割

代償分割は、他の相続人の法定相続分を補てんするために、不動産を相続する相続人が個人の資産から他の相続人に対して現金を支払う方法です。

土地の価値を維持できる良い方法ですが、不動産を相続する人に代償分割をおこなえるだけの資金があることが前提となります。また、不動産にどのくらいの価値があるかの評価や、それに対しいくら支払うかで揉めることがあります。

さらに、高額な不動産を相続した場合は、相続税を支払うための現金も確保しておかなくてはいけません。

代償分割について詳しくは「【代償分割】遺産分割協議書の書き方、記載例、雛形まで徹底解説【行政書士監修】」を参照してください。

換価分割

換価分割は、不動産を売却し、その売却代金を相続人間で分割する方法です。不動産が現金になることで、平等に分けられるというメリットがあります。

今後住む予定のない親の住んでいた家などは、維持するためにも費用がかかるため、換価分割した方が良い場合もあります。一方、不動産を失ってしまうという問題点があります。

先祖代々の土地や思い出の詰まった実家などを手放すことに抵抗がある人も少なくないため、相続人同士でしっかり話し合って後悔しないようにする必要があります。また、小規模宅地等の特例を利用する場合は、相続税の申告期限までに売却してしまうと適用要件を満たさなくなってしまうため注意が必要です。

換価分割について詳しくは「換価分割とは?メリット・デメリットや遺産分割協議書の書き方まで徹底解説【行政書士監修】」を参照してください。

共有分割

共有分割は、1つの不動産に対し2人以上が共有する形で登記をおこなう方法です。

遺産の分け方が決まらずにとりあえず共有登記するケースもありますが、後でトラブルになるケースも多いためあまりおすすめできません。

例えば、不動産を売却したくても共有者が反対すれば不動産全体を売ることはできません。また、共有者が亡くなり相続が発生した場合は、権利関係が複雑になってしまいます。

後から共有関係を解消することも可能ですが、別途登記費用が必要となり場合によっては贈与税も発生します。

このため特別な事情がない限り、共有登記は避けたほうが良いでしょう。

所有者が亡くなった不動産は、相続登記がおこなわれるまでは相続人が法定相続分に従って共有している状態になります。このため法定相続分通りに登記する場合には、他の相続人の合意を得ていなくても1人だけで登記することが可能です。しかし、相続人のうちの1人だけが相続登記をおこなうと、申請手続に関わらなかった相続人に対しては登記識別情報通知書が交付されなくなるため、トラブルになりかねません。このため、話し合いがまとまらないからといって単独で法定相続分通りに登記をおこなうのは止めたほうが良いでしょう。

相続登記の必要書類の作成

準備段階で収集した不動産や戸籍関連の資料を基に、相続登記に必要な書類を作成します。

1.登記申請書

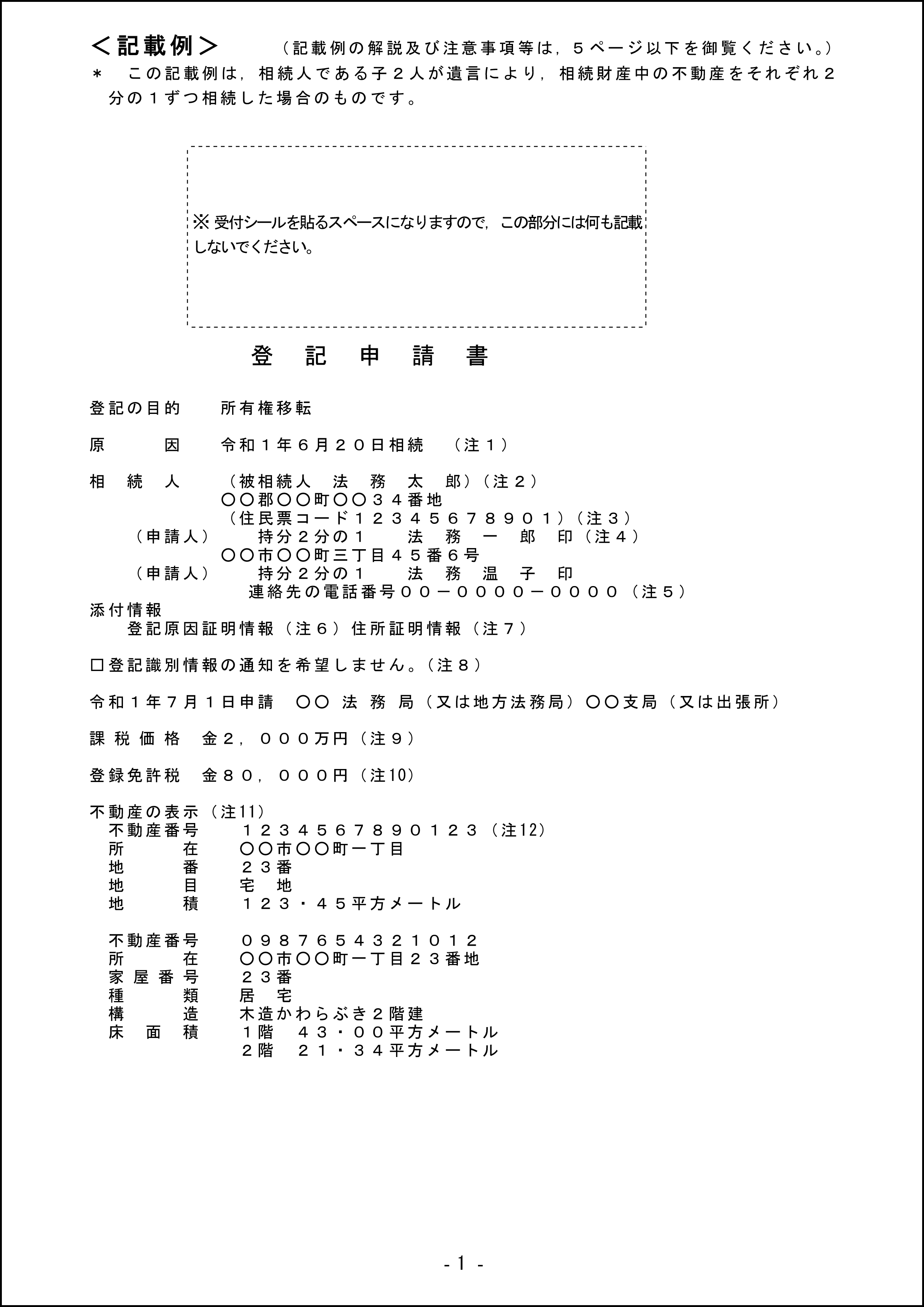

登記の申請書には複数の書式がありますが、相続登記では所有権移転登記申請書を使用します。

申請書には相続人の住所氏名の他、課税価格(固定資産税評価額の千円未満の端数を切り捨てたもの)・登録免許税額・不動産の所在地や面積等の詳細等を記載します。

書式と記載例は法務省のこちらのページからダウンロード可能です。公正証書遺言による相続や遺産分割協議による相続など、自分のケースに合ったものを選んで使うことができます。

所有権移転登記申請書記載例

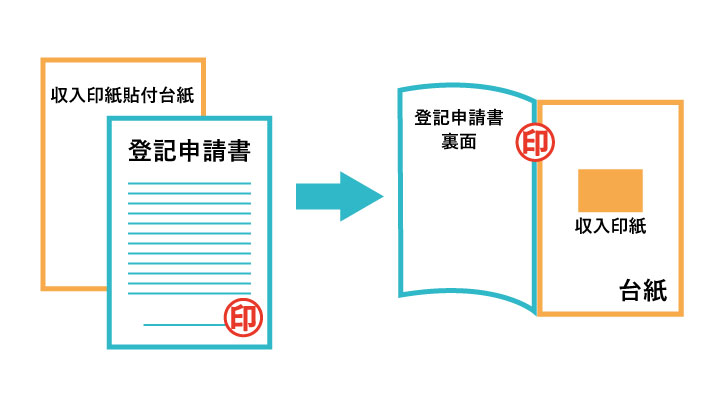

申請書の枚数が複数になる場合は、図のように各ページの綴り目に契印を押します。契印には申請書に押印したものと同じ印鑑を用います。

また、申請書の後には収入印紙や領収済納付書を貼る台紙を綴じます。

2.遺産分割協議書

相続人同士の話し合いにより遺産を分割した場合は、遺産分割協議書を作成します。

遺産分割協議書は、相続登記以外にも相続税の申告や金融機関での解約などさまざまな相続手続きに必要となります。遺産分割協議書には協議の内容を記載した上で相続人全員が実印を押印し、印鑑証明書を添付します。相続財産のうち誰が何を取得するかという点について明確に特定することが重要です。

不動産については、「自宅」などではなく所在地等を登記事項証明書通りに記入する必要があります。なお、法定相続人が1人の場合は、遺言書や遺産分割協議書は不要です。

遺産分割協議の結果を書面にまとめたものが遺産分割協議書です。遺産分割協議書は、故人の預金を払い戻す際や不動産登記をおこなう際など、被相続人の遺産を誰に引き渡すのかを証明する書類として用いられます。遺産分割協議書には相続人全員の同意が必要です。なお、遺言があれば相続人の合意がなくても登記が可能です。

3.相続関係説明図

相続関係説明図とは、被相続人や相続人の続柄や生年月日・死亡年月日等を記載した家系図のような表で、相続手続きの際相続関係を示すのに使います。

数次相続や代襲相続、相続放棄等についても記載するため、相続関係説明図があると相続関係が把握しやすくなります。

相続関係説明図を登記申請に利用する一番のメリットは、戸籍謄本等のコピーを提出せずとも原本還付が受けられるということです。これは戸籍謄本等のコピーに原本証明をする、という手続き自体を、相続関係説明図の提出で代えられるというものです。

また、金融機関によっては、相続手続きの際に戸籍謄本等の原本を返却するために原本と相違ない旨を記載して署名捺印したコピーを添えて提出しなければならないことがあります。こうした際、相続関係説明図を提出すればコピーがなくても原本を返してもらうことができるという利点があります。

相続関係説明図はないと手続きできないわけではありませんが、作成することでさまざまなメリットがある書類です。

相続登記では、被相続人及び相続人の戸籍関係資料の代わりに法定相続情報一覧図の写しを使用することが可能です。法定相続情報一覧図の写しは、法定相続情報証明制度を利用することで交付を受けられる相続関係を示した公的証明書です。相続登記以外にも金融機関での払い戻しや相続税の申告などさまざまな相続手続きに利用することができます。

法定相続情報証明制度を利用するには、被相続人の住民票や相続人の戸籍謄本などと合わせて法定相続情報一覧図を作成し、法務局に申出します。 申出・交付ともに無料で、必要な枚数を受け取ることができるため、同時に複数の相続手続きをおこなう場合などに重宝します。

また、相続手続きに必要な戸籍謄本の束をA4用紙1枚にまとめることができるため、相続関係が複雑なときなどは法定相続情報証明制度の利用を検討すると良いでしょう。ただし、法定相続情報一覧図は1つの相続ごとに1つの一覧図でしか作成されないため、相続関係が複雑な場合は相続関係説明図を作成する方がおすすめです。

4.委任状

司法書士に依頼して相続登記をおこなう場合は、委任状が必要となります。

委任状は司法書士が用意してくれるため、相続人はこれに署名捺印します。なお、司法書士に相続登記を依頼する場合は、委任状に限らず申請に必要な書類(遺産分割協議書や相続関係説明図)は全て司法書士が作成してくれるので、相続人はこれらに署名捺印するだけでかまいません。

▼あなたに必要な相続手続き、ポチポチ選択するだけで診断できます!▼

相続登記の申請

相続登記を申請するには、不動産の所在地を管轄する法務局に申請書を提出します。管轄の法務局はこちらのページから確認することができます。

1.必要書類

ここまでに集めたり作成した資料のうち、提出するものを整理します。並べる順番に厳格な決まりはありません。

- 所有権移転登記申請書及び登録免許税納付用台紙

- 委任状(自分で手続きする際は不要)

- 相続関係説明図(法定相続情報一覧図を提出する場合は不要)

- 遺言書または遺産分割協議書及び相続人全員の印鑑証明書

- 戸籍関係資料または法定相続情報一覧図

- 固定資産評価証明書または名寄帳、固定資産税納付通知書など評価額を確認できる書類

遺産分割協議書や戸籍謄本、印鑑証明等の原本を返還してもらうには、コピーを取って上部などに「下記は原本に相違ありません」と記入し、署名捺印をして原本と一緒に提出します。これを原本還付(請求)手続きと言います。金融機関での手続きなど、戸籍謄本などの書類は、相続登記以外の相続手続きでも使用できます。

第四十九条 登記の申請人は、申請書に添付した書類の還付を請求することができる。(不動産登記規則第55条)

2.申請費用

相続登記には申請費用として固定資産税評価額(千円未満切り捨て)の0.4%の登録免許税がかかります。

例えば、固定資産税評価額が2,000万円の不動産を相続登記する場合は

となります。なお、100円未満は切り捨てです。

ただし、遺言により法定相続人以外が遺贈を受けた場合は、固定資産税評価額の2%の登録免許税がかかります。このため、上記と同じ2,000万円の不動産でも法定相続人以外の場合は40万円となります。

登録免許税は原則として相当する額の収入印紙を申請書に貼り付けて提出します。オンライン申請の場合には、銀行での納付や収入印紙の他にインターネットバンキングや、電子納付対応のATMからの納付することもできます。ただし電子納付の場合は、申請した日の翌日から起算して1日以内が納付期限のため注意が必要です。

3.申請

申請には、必要書類を法務局の窓口に直接持参するか郵送します。オンラインでの申請も可能ですが、添付資料については持参または郵送する必要があります。

郵送は、封筒に「不動産登記申請書在中」と記載し、管轄の法務局の中の不動産登記権利係に書留等で送ります。

申請後に登記識別情報通知書の交付や添付書類の原本返還を請求するには、申請書に郵送による登記識別情報通知書の交付を希望する旨記載し、返信用封筒を必要書類とともに提出します。

書類は重要なものなので、郵送用・返信用ともに、対面で届けてもらえる赤のレターパックを使うのが一般的です。

4.登記完了の確認

登記完了までにかかる期間は法務局によってまちまちですが、目安としては申請から1~2週間程度です。登記完了後に登記識別情報通知が発行されます。

登記識別情報通知は登記名義人を識別するための情報が記載された書面で、以前の登記済証(権利証)と同じ意味合いを持つ書類です。 窓口で受け取るときは、申請書に押印したものと同じ印鑑と免許証等の本人確認書類を持参します。なお、登記識別情報通知は、登記の完了から3ヵ月を過ぎると受け取ることができませんので注意が必要です。

登記が完了したら法務局で登記事項証明書を取得し、登記内容に間違いがないか確認をおこないます。

▼忘れている相続手続きはありませんか?▼相続登記をおこなわない場合のリスク

相続登記をおこなわずに放置していた場合、どのようなことが起こるのでしょうか。ここでは相続登記をおこなわなかった場合に起こる可能性のあるリスクについてご説明します。

権利関係の複雑化

相続登記手続きをしないまま、さらにその相続人が亡くなり、次の相続が発生することを数次相続といいます。

数次相続では、先に起きた相続(1次相続)の手続きに、次の相続(2次相続)の相続人も関与する必要があります。登記に関わる人数が増えると、必要となる戸籍謄本や印鑑証明も多くなりますし、話し合いもまとまりづらくなります。

さらに時間が経つと、相続の権利を持つ人が増え、なかには疎遠となって連絡のつかない相続人が出てくることもあります。

相続人の高齢化で手続きが煩雑化

相続登記を先送りにしているうちに相続人が高齢化し、認知症などになる可能性もあります。

認知症等で判断能力が低下した場合は成年後見人が代わりに手続きをおこなうという方法もありますが、被後見人と後見人両方が相続人となる場合は利益相反となり、代理で手続きすることができません。

例えば、父親が亡くなり、母親と子どもが相続人であるところ、相続登記を先送りしている間に母親が認知症になったとします。この場合、子どもが成年後見人になったとしても、代わりに遺産分割協議書に押印することはできません。このため、家庭裁判所に特別代理人選任の申立てをし、成年被後見人に代わって特別代理人に署名捺印をしてもらうという手続きが必要になります。

また、このほかに成年後見人特有の問題としては、成年後見人の義務として本人(被後見人)の法定相続分を確保しなければならない、ということが挙げられます。

つまり、母親が子ども名義にしても良い(自分は相続しなくて良い)と考えていたとしても、成年後見人としては、母親に少なくとも法定相続分である2分の1の持分を確保させるか、または2分の1相当の金銭をこどもに補填させるかしなければならなくなるのです(代償分割)。

高齢の配偶者が相続人となる場合などは、特に早めに相続登記をおこなったほうが良いでしょう。

土地の一部が差し押さえの対象になってしまうおそれ

不動産は誰が相続するか、相続人が決定していても、相続登記をおこなうまでは相続人全員が法定相続分に従って共有している状態となります。

相続登記で、相続人のうちの誰かの名義にする場合には遺産分割協議書や遺言書などの誰が相続するかを示す書類が必要ですが、法定相続分の通りに共有名義で登記する場合は、そのような資料がなくても可能です。

相続登記をしないでいると不動産は共有状態となるので、たとえば一部の相続人が税金を滞納した場合、法定相続分について国や県が登記をおこない、差し押さえられてしまうといったリスクがあります。

相続登記の義務化によるペナルティ

相続登記の義務化により、令和6年4月1日からは相続等により所有権を取得したことを知った日から3年以内に、正当な理由がないのに申請を怠ったとき、10万円以下の過料の対象となります。

なお、義務化自体は令和6年4月1日から施行ですが、過去の相続についても適用されます。

相続登記は費用が発生し期限もないことから、長年放置されるケースも多くありました。所有者不明の土地や空き家なども増えつつあり、土地の利用が妨げられたり、近隣の住環境が悪化するなどの問題が生じていました。実際に東日本大震災の災害復旧の遅れの一因にもなっています。

相続登記に関するQ&A

相続登記についてご説明してきましたが、ここからは補足事項をQ&Aで解説します。

Q:相続登記を依頼できる専門家は?

司法書士には相続登記以外にも金融機関の相続手続きなど、相続税の申告以外のあらゆる相続手続きを依頼することが可能です。

Q:司法書士に依頼するとどれくらいの費用がかかる?

相続登記を依頼する際の司法書士報酬は、地域や事務所によってまちまちです。目安としては、自宅の土地と建物のみでおよそ6万~10万円程度となります。これは一般的な範囲の戸籍謄本等の収集や遺産分割協議書の作成を含みます。

相続人の数が多い場合や配偶者や子ども以外が相続する場合、他に不動産がある場合や共同で所有する場合などは別途費用が発生します。

Q:相続登記をおこなう前に相続人が亡くなったら?

相続人が亡くなったのが遺産分割協議後であれば、1次相続の遺産分割協議をやり直す必要はありません。

1次相続の遺産分割協議が終わらないうちに2次相続が発生した場合は、1次だけでなく2次相続の相続人も関与して遺産分割協議をおこなう必要があります。

相続登記は原則として相続ごとにおこなう必要がありますが、場合によっては1度だけで済むケースもあります。しかし、戸籍謄本や遺産分割協議書などの資料は1次相続と2次相続どちらの分も必要です。

数次相続では相続関係が複雑になるため、手続きがより煩雑になります。難しいと感じる場合は司法書士に依頼すると良いでしょう。

Q:相続人の中に相続放棄した人がいる場合は?

裁判所で相続放棄の手続きをおこなうと、初めから相続人にならなかったとみなされます。このため、戸籍関係資料に記載があるのに遺産分割協議書には名前がないということになります。そこで、相続放棄をおこなった裁判所で発行される相続放棄申述受理通知書または相続放棄申述受理証明書を添付資料として提出します。相続放棄申述受理証明書は、相続放棄をおこなった本人の他、放棄した相続の相続人も発行してもらうことが可能です。

▼めんどうな相続手続きは専門家に依頼しましょう▼

まとめ

相続登記について解説してきました。簡単にまとめると、次の通りです。

- 相続登記とは、不動産の所有権を被相続人から相続人へと移す手続き

- 相続登記をせずに放置すると、権利関係が複雑化するなどのリスク、義務化によりペナルティを受ける場合も

- 相続登記は申請書や戸籍関係資料・遺産分割関係資料・固定資産評価証明書等に加え登録免許税など、必要書類も多く費用もかかる

- 相続登記は不動産の所在地を管轄する法務局に申請する

相続登記は相続人自身でおこなうことも可能ですが、書類の作成方法がわからない方や法務局などに行くのが難しい方は司法書士に依頼するのが良いでしょう。

いい相続ではお近くの専門家との無料相談をご案内することが可能ですので、相続登記でお困りの方はお気軽にご相談ください。

▼実際に「いい相続」を利用して、専門家に相続手続きを依頼した方のインタビューはこちら

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。