相続放棄した方がいいケースしない方がいいケース、手続きの流れや影響する相続順位を解説【司法書士監修】

亡くなった親に大きな借金があった場合など、そのまま相続してしまうと相続人の生活にも大きな負担がかかることもあり得ます。故人のマイナスの財産や相続人同士の争いなどから身を守る方法として、相続放棄があります。

この記事では相続放棄の判断方法やデメリット、手続きの期間や方法など相続放棄を検討する際に知っておきたいことをまとめています。

長文なので、お急ぎの方は目次から必要な個所を選んで読むことをおすすめします。

- 相続放棄を選択する場合のメリットは、マイナスの財産を相続しなくて済むこと

- 相続放棄のデメリットは、後から撤回できないこと

- 相続放棄は被相続人が亡くなってから3ヶ月以内に申述する

この記事の監修者

2006年に司法書士・行政書士事務所を開設。相続・遺言を中心に、地域の方々に良質なリーガルサービスを提供する。豊富な経験と定評のある接客力で依頼者の問題解決に貢献。

▶司法書士・行政書士佐々木勝事務所

目次

相続放棄とは

両親など、身近な方が亡くなったときに必ず発生する手続きのひとつが遺産相続です。

一般に、「遺産」というと現金や土地建物などのプラスの財産を想像しますが、遺産相続では、借金などのマイナスの遺産も相続の対象となります。借金があったとしても、プラスの財産の方が多ければ、そのまま相続をする方が相続人にとって有利です。

しかしながら、マイナスの財産が多い場合、金額によっては、相続人の生活が維持できなくなることも考えられます。

そのような事態を避けるため、相続人が民法上定められた手続きを行うことで「はじめから相続人でなかった」とみなされるのが相続放棄です。

▼めんどうな相続手続きは専門家に依頼しましょう▼

相続放棄をした方がいいケース

一般的に、被相続人(亡くなった方のこと)の財産の内容を確認した結果、財産よりも負債の方が多い場合に相続放棄を検討します。そうすることで、被相続人の借金や義務を相続しなくて済むからです。

プラスの財産よりもマイナスの財産の方が多い場合

プラスの財産に含まれるのは、下記のようなものです。

- 現預金

- 不動産

- 有価証券

- 借地権・借家権

- その他の財産的価値のあるもの(自動車・貴金属・美術品・家財道具・特許等の知的財産権など)

反対に、マイナスの財産は、下記の3つです。

- 借金

- 債務

- 税金

例えば、プラスの財産が現預金の500万のみで、借金が1,500万あるというケースでは、相続放棄を選択するべきだといえます。

しかし、プラスの財産に不動産などその価値の判断が難しいものが含まれる場合には、財産の内容や、その財産が現金化できるのか、さらに現金化できる場合の価格はいくらなのかといったことを精査する必要があります。

相続放棄を選択するか否かの判断をする場合には、被相続人の財産を正確に把握することが大切になります。

被相続人の義務を相続したくない場合

次に、相続放棄を選択した方が良いケースとなるのが、被相続人の義務を相続したくない場合です。プラスの財産とマイナスの財産が差し引き0または、計算上プラスであっても、下記のような場合には相続放棄をした方が良い可能性があります。

- 友人・知人の保証人になっている

- 損害賠償されていたり、訴訟の被告になっている

保証人については、現在、返済が滞りなく行われていても、将来のリスクについての検討が必要です。

また、根拠のない損害賠償請求などであれば、問題のないケースもありますが、訴訟に負ける可能性があったり、支払額がプラス財産を上回る場合も、相続放棄を検討する必要があります。

それ以外にも、例えば農地などが相続によって分散してしまうのを防ぐというように、特定の相続人にスムーズに財産を相続させたいという理由で、そのほかの相続人が相続放棄をするケースもあります。

▼今すぐ診断してみましょう▼

相続放棄をしない方がいいケース

プラスの財産が現預金以外の場合は、価値がわかりにくく、単純に比較できないので判断が難しいケースとなります。

また、被相続人名義の土地建物があり、相続人などがその場所に住んでいる場合も難しい判断となるでしょう。

相続放棄では、一部の財産だけを相続することはできません。そのため、相続放棄をすると住んでいる家も相続できませんので、住む場所を失うことになります。

この他にも似たようなケースで、代々の土地を守る、特定の財産を相続したい、という理由でマイナスの財産が上回っても、相続を選択するケースもあるでしょう。そのようなときには、限定承認という制度を利用することもできます。

限定承認とは?

限定承認とは、マイナスの財産の方が多かった場合に、「相続によって得た財産の限度においてのみ」被相続人の債務などを弁済することが認められている制度です。

例えば被相続人のプラスの財産が500万円で、借金が1,000万円あった場合には、相続したプラスの財産と同額のマイナスの財産だけを相続すれば良く、500万円の返済で済むことになります。

この制度は、先に述べたようなある程度の返済が発生しても、家などの不動産を相続したいケースのほか、被相続人の財産がプラスになるか、マイナスになるか正確にわからないケースでも有利な制度です。

ただし、相続放棄は相続人個人の意思でできますが、限定承認は「相続人全員が同意している必要がある」など手続き上、異なる点があります。詳しくは「限定承認とは?申し立ての手続き方法やメリット・デメリットをわかりやすく解説」を参照してください。

▼あなたに必要な相続手続き、ポチポチ選択するだけで診断できます!▼

相続放棄ができる期間は3カ月

相続放棄はしたいと思ったときにいつでもできるわけではありません。相続放棄ができる期間は自分が相続人であると知ったときから、3ヵ月以内と決められています。

相続人は、自己のために相続の開始があったことを知った時から三箇月以内に、相続について、単純若しくは限定の承認又は放棄をしなければならない。(民法 第九百十五条 一部抜粋)

このように、相続放棄の手続きには期限がありますので、相続が開始したことを知ったらあまり猶予がないということを意識しましょう。

相続放棄を決める期間の延長はできる?

被相続人が亡くなってから3ヵ月という期間は思った以上に短いものです。そのため、3ヵ月以内に判断をできない場合には「相続の承認又は放棄の期間の伸長の申立て」という手続きをすることで延長できます。

難しい手続きではないため、本人が行うことが可能です。また、延長された期間内に判断が難しい場合には、同じ手続きで再延長することも可能です。

▼まず、どんな相続手続きが必要か診断してみましょう。▼

相続放棄の期限が過ぎてしまった場合には?

相続放棄の期限を過ぎてしまったら原則として相続放棄をすることはできません。

相続放棄の期限を過ぎてから多額の借金があることを知ったという場合もあるでしょう。その場合は、早急に専門家に相談しましょう。

期限を過ぎてしまった場合には専門家に依頼しても、必ず認められるわけではありませんが、多額の借金があることを後から知ったことに合理的な理由があれば、熟慮期間の延長を認められる可能性もあります。

▼今すぐ診断してみましょう▼

相続放棄の手続きの流れ

相続放棄の申述人(申し立てを行う人)は、相続人本人です。手続きは家庭裁判所でおこないますが、財産調査を済ませたのちは、おおむね以下の流れですすめます。

- 必要書類の準備

- 相続放棄の申述

- 相続放棄申述受理通知書の受領

相続放棄の手続きに必要な書類を準備する

相続放棄の手続きには、下記の書類などが必要です。

郵便切手は手続き費用として納めるもので、管轄の家庭裁判所によって金額が異なります。概ね1,000円程度です。

相続放棄を自分でするための詳しい必要書類などは「相続放棄手続きは難しい?自分でするための手順や認められないケースまで解説」を参照してください。

相続放棄申述書の書き方

相続放棄申述書は、最寄りの家庭裁判所、または裁判所のホームページからダウンロードできます。

家庭裁判所で相続放棄の申述

書類一式の提出先は、被相続人が最後に住んでいた住所地の家庭裁判所です。

離れて暮らしている場合も、相続人の最寄りの家庭裁判所に提出したり、それ以外の家庭裁判所を選んだりすることはできません。基本的には、家庭裁判所に出向いて提出しますが、郵送することも可能です。

相続放棄申述受理通知書を受領

書類を提出すると、本人の意思で手続きをしたのかなどを確認する照会書が送付されます。それを返送したのち、審査が行われ、最終的に「相続放棄申述受理通知書」が届けば、手続きは完了です。

照会書返送から完了までの目安は、おおむね2週間ほどになります。

▼相続に強い専門家探しをサポートいたします▼

相続放棄の影響がある相続順位の範囲はどこまで?

相続人が相続放棄の手続きをすると、次の順位の人が相続人になります。

そのように続いていくため、親族の誰も被相続人の財産を相続したくない場合には、「どこまでの相続順位の範囲の人が相続放棄をしなければならないのか?」と心配な方もいるでしょう。範囲を理解するために、相続の順位について簡単にご説明します。

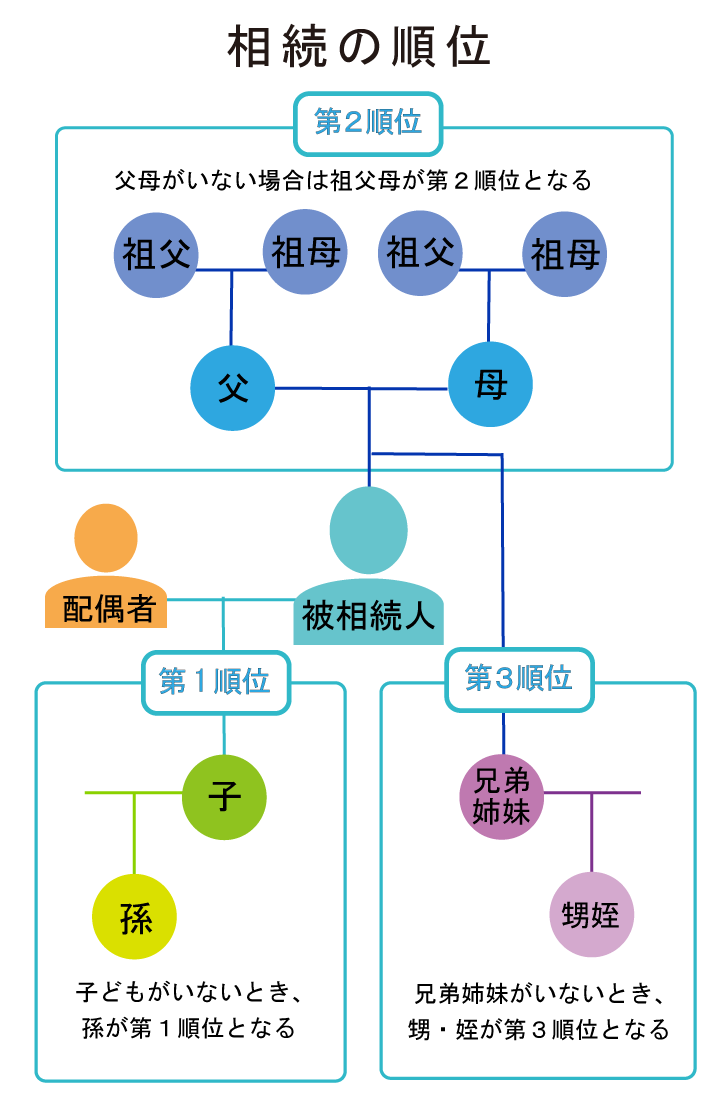

相続の順位

被相続人を基準に考えたときに、それぞれの相続の順位は下記の通りです。

- 常に相続人:配偶者

- 第一順位:被相続人の子(子がすでに亡くなっている場合は子の子ども)

これらを直系卑属といいます。 - 第二順位:被相続人の父母(これを直系尊属という。父母がすでに亡くなっている場合には、祖父母など)

これらを直系尊属といいます。 - 第三順位:兄弟姉妹(兄弟姉妹がすでに亡くなっている場合は子の子ども)

配偶者が相続放棄すると相続人は子どもだけになり、配偶者と子の全員が相続放棄をすると、次に相続人になるのは、第二順位の被相続人の父母です。父母も相続放棄をすると、第三順位の兄弟姉妹が相続人となります。

被相続人の死亡時に被相続人の子がすでに亡くなっている場合に、その死亡した子に子ども(孫)がいる場合には代襲相続となります。つまり、被相続人の孫が相続放棄の手続きをする必要があります。

しかし、子が相続放棄を行った場合には、代襲相続は発生しませんので、孫が手続きをする必要はありません。これは、兄弟姉妹の子でも同じです。

つまり、全員が相続放棄をしたい場合の相続の範囲は、配偶者およびその時点で第一順位から第三順位の相続人全員の人たちが相続放棄手続きをすれば良い、ということになります。

代襲相続とは?

代襲相続とは、遺産相続の際、被相続人の死亡時に本来の相続人がすでに亡くなっているときに、その子が相続人に代わって相続をするという制度です。

相続人が生存していても、被相続人を殺害したり、危害を加えたりしている場合には、欠格や廃除という制度によって、相続から除外されます。

この場合には、代襲相続によって、相続から除外された者の子が被相続人の財産を相続することが可能です。

しかし、相続放棄の場合には、「相続放棄をした者ははじめから相続人ではなかった」という扱いになりますので、相続放棄をした者の子に代襲相続は発生しません。そのため、相続放棄した者の子や孫には特別な手続きの必要はないということになるのです。

▼依頼するか迷っているなら、まずはどんな手続きが必要か診断してみましょう▼

相続人全員が相続放棄をした場合はどうなる?

相続人全員が相続放棄をした場合、残った借金やそれ以外の財産はどうなるのでしょうか。

被相続人にプラスの財産もあり、一部であっても返済が見込めると考えた場合には、債権者(被相続人にお金を貸した人)は、家庭裁判所に相続財産管理人を申し立てることが可能です。

相続財産管理人は、被相続人の財産を精査し、不動産などの資産を清算して、債権者が複数いる場合には平等に分配します。

ただし、相続財産管理人は自動的に現れるわけではなく、申し立てが必要です。この申し立てには、費用がかかるため、被相続人にマイナスの財産しかなく、プラスの財産が全くない場合には、申し立てが行われずに終わることもあります。

相続放棄後に必要になる手続きや義務

相続放棄の手続きが完了しても、それで終わりではありません。必要な手続きや相続放棄後に発生する義務があります。

相続放棄申述受理証明書の発行手続き

相続放棄申述受理証明書とは被相続人の債権者などに相続放棄したことを示すために必要となる書類です。相続放棄手続き完了時に受け取る「相続放棄申述受理通知書」とは別のものなので注意しましょう。

申請の手続きは、「相続放棄申述受理通知書」に同封されている「相続放棄申述受理証明書の交付申請書」に記入し、家庭裁判所に提出します。

交付申請書は、再発行も可能ですが、コピーでも申請できますので、コピーを使用すると良いでしょう。申請の際には、発行手数料150円のほか、申請を行う人の戸籍謄本や相続放棄申述受理通知書の写しなどの書類を必要に応じて提出します。

なお、相続放棄申述受理通知書は再発行できませんので、注意してください。

相続放棄後の財産の管理

被相続人の財産に、不動産や土地、現預金といったプラスの財産があった場合には、相続放棄後も次の相続人が決まるまで、その管理を行う義務が発生します。

また、次の相続人が決まっても、引き継ぎをし、新しい相続人が管理を始めるまでは、管理しなければなりません。

▼今すぐ診断してみましょう▼

相続放棄の手続きを専門家に依頼した方がいいケース

相続放棄の手続きは、先に述べた通り、専門知識がなくとも相続人本人が行うことが可能です。しかし、下記のようなケースでは、専門家に依頼した方が良い場合があります。

- 時間がなく本人では期限内に手続きができない可能性がある

- 戸籍謄本など必要書類の収集に時間がかかる

- 被相続人の最後の住所地が遠方、かつ郵送での手続きは不備があったときなどを考え避けたい

- プラスの財産が不動産や土地、貴金属などで価値の評価が難しい

- 相続放棄と限定承認のどちらにするべきか相続人では、判断がつかない

- 借金があることがわかっているが、借入先や金額が調べられない

相続放棄の手続きは、弁護士、または司法書士に依頼することができます。

費用の相場は司法書士が4万~7万円、弁護士が10万~20万円です。両者の違いは費用だけでなく、依頼できる仕事の内容も異なります。

戸籍謄本などの取得や書類の作成はどちらも可能ですが、裁判所からの照会に関する対応ができるのは、弁護士だけです。司法書士に依頼した場合は、裁判所からの照会には自分で対応することになります。

相続放棄に関するよくある疑問

相続放棄を選択するか否か、に関わる疑問や手続きに関する疑問などよくある疑問とその答えをご紹介します。

Q.すでに被相続人の預金を使ってしまいました。相続放棄はできますか?

被相続人の財産を使用すると、単純相続(すべてをそのまま相続すること)を選択したとみなされます。現預金を使った以外にも、財産を売却・譲渡したといった行為や家を取り壊した場合も同じです。ただし、葬儀費用などやむを得ない場合には、認められた判例があります。

Q.未成年ですが相続放棄したいです。どうすれば良いでしょうか?

未成年者の場合は、法定代理人が本人に代わって申立を行います。

ただし、例えば、父親が亡くなった場合、子が相続放棄するときには子が相続放棄をすることで法定代理人である母の相続分が増えるため「利害が相反する」とされ、家庭裁判所に申し立てて、特別代理人を選任し、特別代理人が相続放棄の申立を行わなければなりません。

Q.相続放棄をした後で、多額の財産がみつかりました。撤回できますか?

相続放棄のデメリットでも述べましたが、相続放棄は一度行うと撤回することができません。慎重に検討をしてから決定しましょう。

ただし、本人以外の相続人からの脅迫や詐欺被害によって相続放棄をした場合には、この限りではありません。

Q.相続放棄しても遺族年金をもらうことはできますか?

遺族基礎年金や遺族厚生年金、年金の死亡一時金は、相続財産ではないため、相続放棄をしても、受給権利者が受け取ることが可能です。

また、年金は、2ヵ月おきにその先々月と先月分が支給されるため、亡くなったタイミングによっては、未支給年金が発生します。

例えば、3月25日に亡くなった被相続人が、4月に受け取るはずだった年金のことです。これについても、相続放棄をしているか否か、に関係なく、受け取ることができます。

Q.死亡保険金を受け取ってしまいました。相続放棄はできなくなってしまいますか?

死亡保険金も、年金と同じく、相続財産ではありません。

受取人の財産ですので、相続放棄の手続きとは関係なく、受け取ることができます。

ただし、死亡保険金は、みなし相続財産という扱いになるため、相続放棄をしていても、相続税の課税対象とされることは覚えておきましょう。

Q.相続放棄後に固定資産税の納税通知書が来ました。なぜでしょうか?

相続放棄をすると、税金の支払いも原則として免除されますが、税金の種類によってそれぞれ扱いが異なります。

所得税については、相続をする場合には、被相続人が亡くなってから4ヵ月以内に相続人が支払う必要がありますが、相続放棄をした場合には不要です。

市民税については、例えば、1月に亡くなるとその年の市民税が課税されるため、相続人に納税通知が来ますが、相続放棄をしている場合には、こちらも支払いの必要はありません。

しかし、固定資産税に関しては、相続放棄をした時期によって変わります。固定資産税には、「台帳課税主義」といって、1月1日時点の登記上の持ち主に課税するという考え方があるからです。

例えば、11月25日に被相続人が亡くなり、1月11日に相続放棄の手続きをした場合には、「はじめから相続人ではなかった」という考えに従えば、さかのぼって相続人ではなくなるため、固定資産税も免除されるように思えます。

しかし、過去の判例では、台帳主義を重視し、このような場合でも、固定資産税が課税されているケースがあります。

Q.生前贈与を受けていました。相続放棄はできますか?

さまざまな理由で生前贈与を受けている方は多いかと思います。

仮に生前贈与を受けていても、相続放棄は可能です。ただし、過去3年以内に生前贈与を受けている場合には、相続放棄をしても、相続税の課税対象とされる可能性があるので注意してください。

Q.被相続人の財産の中に自動車が含まれます。どう扱えば良いでしょうか?

被相続人の財産に自動車が含まれている場合の取り扱いは、ローンの種類によっても変わってきます。

まず、ローンの返済が残っていて、そのローンが車本体を担保としている場合、車の所有者は、ローン会社かディーラーです。そのため、車は、そのどちらかが、引き取ります。

次に、ローンの返済が残っていても、車本体を担保としていない場合、名義人は被相続人です。ローン会社に名義人が亡くなったことを伝え、相続放棄申述受理証明書を提出します。

車本体については、次の相続人に引き継ぐまで、管理が必要です。ローンの返済が終わっている車本体の取り扱いも同様に、次の相続人に引き継ぐまで管理をする必要があります。

Q.子供のころに生き別れた父が、半年前に亡くなったことを今日知りました。相続放棄はできますか?

相続放棄の手続きは「自分が相続人になったと知ったときから3ヵ月以内」です。そのため、今日、亡くなった事実を知ったのであれば、今日から3ヵ月以内に手続きすれば良いことになります。

ただし、このようなケースの場合、被相続人の戸籍謄本など、必要書類をそろえるのに多くの時間を必要とする可能性が高いです。早めに専門家に依頼することを検討した方が良いでしょう。

Q.遺言書に法定相続人ではない自分の名前がありましたが、受け取りたくありません。相続放棄の手続きをすれば良いのですか?

被相続人の相続人でない人が財産の所有者が残した遺言によって、その財産を受け取ることは相続ではなく、「遺贈」といいます。遺贈の場合も、相続と同じように、放棄することが可能です。遺贈には2つあり、遺言書の内容がどちらであったかで手続きも変わります。

まず、「すべての遺産を相続させる」、「遺産の何割を相続させる」といった遺言の内容を包括遺贈といい、基本的には、相続放棄と同じ手続きで放棄することが可能です。

期限もその遺贈があった事実を知ってから3ヵ月以内になります。

もう一つは、特定遺贈です。これは、「現金100万円」や「××にある別荘を譲る」といったように、遺贈の内容が指定されている場合をいいます。特定遺贈では、相続人や遺言執行者に、放棄する意思を伝えるだけでいつでも放棄することが可能です。

詳しくは、遺贈に関する記事を参照してください。

Q.生前に相続放棄することは可能?

何らかの理由で被相続人が亡くなる前から相続放棄をすると決めている人の中には、「亡くなる前に手続きしてしまえば、期限を気にしなくて良いのでは?」と考える方もいるかもしれません。

しかし、相続放棄の手続きができるのは、「相続の発生を知ってから」、つまり被相続人が亡くなってからです。そのため、生前に相続放棄することはできません。

なお、遺留分については生前に家庭裁判所の許可があれば放棄できますが、それ以外の財産については、改めて相続放棄の手続きが必要になります。

▼忘れている相続手続きはありませんか?▼

この記事のポイントとまとめ

とても長くなりましたが相続放棄について説明しました。最後にこの記事のポイントをまとめます。

- 相続放棄は、遺産相続の手続きの一つで、借金などのマイナスの遺産を避けるための手段です。

- 相続放棄を選択する場合のメリットは、マイナスの財産を相続しなくて済むことです。

- 相続放棄のデメリットは、後から撤回できないことです。

- 生前に相続放棄はできず、被相続人が亡くなってから3ヶ月以内に行ないます。

多額の借金がある被相続人が亡くなった場合に、途方にくれる相続人の方もいるかもしれません。しかし、相続放棄の制度を利用すれば、借金を相続する必要はなくなります。

ただし相続放棄にはメリットばかりではなく、デメリットもあり、限定承認のようなそのほかの選択肢もあります。一度手続きしてしまうと、撤回はできませんので、慎重に選択しましょう。

また、特に相続人が喪主であるような状況では、3ヵ月は思った以上に早く過ぎてしまいます。被相続人が亡くなったら、すぐに財産の確認をするか、自分で確認するのが難しい場合には、早めに専門家に相談してください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。