遺産相続で税理士に依頼できることやメリット|選び方や費用相場も解説

かつての相続税は、納税対象が一部の富裕層に限られていましたが、今や一般の人にも十分関係のある税金です。

さらに首都圏を中心とする不動産価格の上昇も相まって、課税対象者はさらに増加傾向にあります。

相続した財産が基礎控除額を上回る場合、支払わなくてはいけない相続税。どの税理士に依頼しても同じ額になると思っていませんか?

適用できる特例や控除があれば相続税の額は変わります。いかに安く抑えられるかは、税理士の腕と経験にかかってきます。

この記事では、税理士に依頼するケースや依頼するメリット、相続に強い税理士の選び方、費用の考え方などまとめてご紹介します。

遺産相続で税理士に依頼するケース

遺産相続の際、税理士に依頼するのは相続税申告がメインになりますが、それ以外の手続きもお願いすることができます。どのような業務を依頼できるのか見ていきましょう。

1.相続財産の調査を税理士に依頼する

相続税が発生する場合は、財産調査も税理士に依頼するのがおすすめです。財産調査と相続税申告は共通する書類が多いため、税理士に依頼することで合わせて収集・管理が可能になり、取り直しや多く取りすぎなどの手間・無駄が省けます。

また、遺産の分け方を決める前には、その価格を評価することが大切です。

現金や預貯金であればそのものの金額ですし、上場株式や純金などであれば被相続人が亡くなった日の価格を元に評価できます。

しかし、不動産や非上場株式は簡単に評価ができません。また、不動産については評価の減額をしてもらえることも多いのですが、これを知らずに申告してしまうと払わなくて済む相続税を支払うことになります。

相続財産の評価方法については「相続税の課税価格とは?計算方法をわかりやすく丁寧に説明!」を参照してください。

2.遺産分割を税理士に相談する

遺産は、その分け方次第で支払う相続税が変わります。遺言がある場合はその内容に従いますが、遺言がない場合は遺産分割協議で相続人が話し合い分け方を決めます。

遺産分割協議の前に税理士に相談することで、控除や特例を活用した相続税を抑える分割方法の提案をしてもらうことも可能です。

また、相続税は現金での支払いとなるため、主な財産が不動産などの場合は、資金調達方法も考えておかなくてはいけません。相続後に土地を売る場合の税金などについても税理士に相談すると良いでしょう。

遺産の分割方法が決定したら、引き継いだ遺産の名義変更などに必要な「遺産分割協議書」を作成します。

税理士は遺産分割協議書の作成を単独で請け負うことはできませんが、その後の相続税申告までお願いする場合は添付書類として作成してもらうことが可能です。

3.相続税の申告を依頼する

相続税には申告書の他、総額の計算書、生命保険・財産・債務の明細書など非常に多くの書類作成が必要となります。

配偶者の税額軽減や小規模宅地等の特例を使って非課税となる場合でも申告は必要です。相続人自身で申告することもできますが、財産の評価が難しく書類作成も煩雑なことから、税理士に依頼すると安心です。

相続税申告を自分でおこないたい方は「相続税の計算方法を流れに沿ってステップごとにわかりやすく説明!」を参照してください。

4.準確定申告を依頼する

確定申告が必要な被相続人が亡くなったときには「準確定申告」が必要です。

準確定申告とは、被相続人の所得の確定と納税の手続きを相続人が代わりにおこなうこと。準確定申告の対象となるのは1月1日から亡くなった日までの被相続人の所得ですが、前年分も申告前であれば合わせて手続きをおこないます。

申告期間は相続の開始があったことを知った日の翌日から4ヵ月以内で、相続人全員でおこなう必要があります。相続について争っている場合には、相続人それぞれが個別に準確定申告をおこなうことも可能です。

被相続人が個人で事業をおこなっていたり不動産を賃貸していた場合など、相続人ではわからないことがあるときは税理士に依頼するのが良いでしょう。

また、確定申告の必要のないケースでも、1月1日から死亡日までに寄付をおこなったり、支払った医療費が10万円(または総所得金額等の5%)を越える場合は、準確定申告により支払った税金が戻ることもあります。該当する場合は税理士に相談してみてはいかがでしょうか。

▼どの程度相続税がかかるか計算してみましょう▼

遺産相続を税理士に依頼するメリットとは

相続税の申告は、税理士であれば誰でもおこなうことはできます。しかし、相続は税理士試験の必修科目でないことから、そもそも専門外という税理士が多いのです。

また、かつて相続税を支払うのは一部のお金持ちだけで、相続税の申告自体が少なかったことから、キャリアが長い税理士でも相続税申告の経験がないという人も数多くいます。

そんな中、少数派ながら相続を専門に扱う税理士や、経験豊富で実績もある、相続に強い税理士もいます。

相続関係の相談をするならこうした税理士を選びたいもの。では、相続に強い税理士に依頼すると具体的にどんなメリットがあるのでしょうか。

1.節税効果のある特例を知っている

相続税が少なくて済む方法があるなら知っておきたいところですよね。

相続税には税額を抑えられる特例が多く用意されています。

例えば配偶者であれば、1億6,000万円か法定相続分のどちらか多い金額までの財産額なら相続税がかからずに相続できます。また、相続人が未成年である場合の特例や、所有している土地が小規模宅地等の特例などを最大限に活用すれば、相続税を大幅に減らせる可能性もあります。

相続に強い税理士なら、こうした特例を利用した遺産分割が提案可能です。

2.2次相続を意識した遺産分割を相談できる

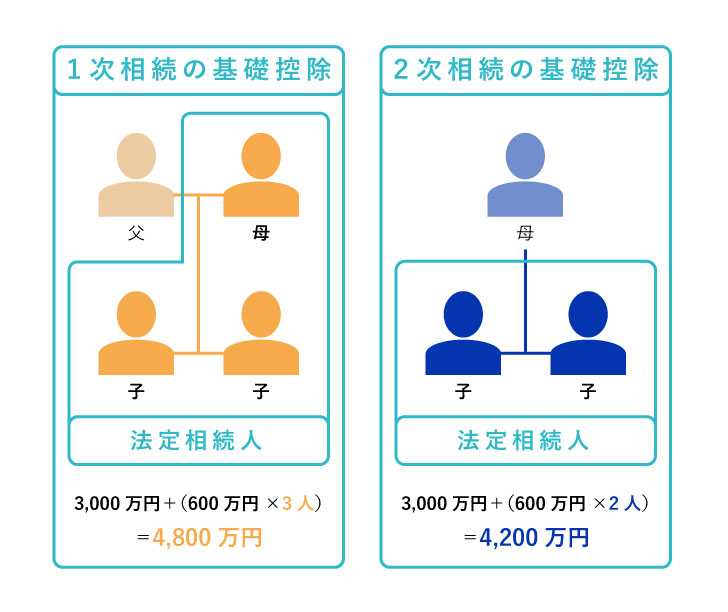

夫婦の一方が亡くなり、残された配偶者と子どもがおこなう1度目の相続のことを「1次相続」、さらに配偶者も亡くなり子どもがおこなう2度目の相続のことを「2次相続」といいます。

2次相続では配偶者がいなくなる分相続人が減り、相続税基礎控除額が少なくなるのに加え、配偶者の税額軽減も使えなくなるため税負担が増えます。このため、遺産分割の際は次の相続も見据えておかなくてはなりません。

2次相続の例

例えば、父親が亡くなり母親と2人の子どもが残された場合、配偶者の税額軽減を使って母親に多くの遺産を集中させるということで相続税を抑える方法がとられることがあります。

しかし、母親がもともと多くの資産を持っていた場合、2次相続時にかえって多くの相続税がかかることも。このような場合は1次相続で子どもに多く遺産を分割した方が良いこともあります。

相続に強い税理士に依頼すれば、2次相続時の相続税まで見越した遺産分割が提案可能です。

また、遺産分割後も、2次相続に向けての生前贈与などを提案してもらうことで、将来発生する相続に備えることができます。

3.期限内に確実に相続税申告ができる

相続税の申告は、相続の開始があったこと知った日(通常は被相続人の死亡日)の翌日から10ヵ月以内におこなわなくてはいけません。

相続税は申告が遅れると延滞料が発生します。相続に強い税理士であれば、申告期限から逆算して手続きを進めてくれます。必要な書類なども熟知していることから無駄なくスピーディーに申告できるため、申告期限に遅れることはありません。

また、申告期限までに遺産分割協議が整わない場合には、法定相続分に分けたと仮定して相続税を支払っておけば、延滞料がかかるのを回避することができます。申告期限までに分割方法が決まらないと使えない配偶者の税額軽減や小規模宅地等の特例も「申告期限後3年以内の分割見込書」を提出することで適用可能になります。

相続に強い税理士であればこのような場合も対応可能で、分割が決まった後の修正申告についてもスムーズにおこなえます。

4.税務調査が入る可能性が減る

相続税を納税してしばらく経った後、税務署の調査が入ることがあります。

遺産総額や資産内容、被相続人の収入、家族構成など税務署の内部資料などを元に調査先が決められるため、遺産の額が大きいと調査に入られる可能性は高くなります。

しかし、申告書に間違いや虚偽があると判断されれば、少額だからといって入らないということはありません。

税務調査が入ると聞き取り調査に時間が取られますし、痛くもない腹を探られるのは気持ちの良いものではありません。できることなら税務調査には入られたくないものです。

国税庁の「相続税の調査等の状況」を見ると、相続税の実地調査の件数は、コロナ禍時に減少したものの、近年は徐々に増えています。しかも実地調査の結果約8割が申告漏れなどが指摘されています。

調査に入るからには、追徴課税が見込まれる先を選びます。このため、遺産総額が大きいということの他、申告書に間違いがあったり、虚偽があると思われる場合は調査対象になりやすいと考えられます。

また、相続人自身が申告をおこなった場合は書類の精度が低く、何らかの申告漏れがあるだろうと判断されますし、相続が専門でない税理士がおこなった場合も不慣れなことによる書類に不備などで調査対象となるケースがあります。

相続に強い税理士は税務調査のポイントを熟知していることから、生命保険や相続開始3年以内の贈与など見逃しがちな財産についても申告書に盛り込みます。このため間違いや不備のない書類作成が可能で、税務調査が入る可能性が低くなります。

また、税務調査対象となった場合に税理士に立ち会ってもらうこともできます。

税務署からの質問に対する回答が曖昧だったり、勘違いして誤った回答をおこなうと不要な税金を払う羽目になることもあります。調査に同席してもらうには費用がかかりますが、税理士に交渉してもらうことにより追徴課税を免れることもあります。

▼めんどうな相続手続きは専門家に依頼しましょう▼

相続に強い税理士の選び方のポイント

相続に強い税理士に依頼できることやそのメリットについてご説明してきましたが、まずは相続に強い税理士を選ばないことには始まりません。

ここからは選び方のポイントを紹介していきますので、探す際の参考にしてください。

ポイント1.遺産相続を専門におこなっている税理士を選ぶ

まず、遺産相続を専門におこなっている税理士を選ぶのが確実です。

遺産相続は専門性が高いため、担当する税理士の経験がものを言います。さまざまな案件を幅広く扱う税理士の中にも、相続を得意とする人はいるでしょう。しかし、相続を専門におこなっている中から選んだ方が、相続に強い税理士に会える確率は高まります。

また、相続を専門におこなっている税理士は、相続関係の本を執筆したり、ホームページやブログで相続についての解説などをおこなっていることも多いです。この内容を参考にするのも良いでしょう。

ポイント2.担当の税理士がすべての手続きをおこなってくれるかを聞いてみる

一部の税理士事務所では、実務をおこなわない営業担当者が面談をおこなったり、初回の面談は代表税理士がおこない、契約後は経験の浅い税理士に任せることあります。場合によっては税理士資格を持たない補助者が申告書を作成し、税理士はチェックだけをおこなうというところもあります。

最初から最後まで同じ税理士が担当すれば、指示や引継ぎなどの間接業務がなくなるため、連係ミスなくスムーズに書類作成が進められます。また、せっかく築いた信頼関係が途中交代で損なわれることなく、安心して任せることができます。

このため、面談での印象が良かったからと依頼する前に、面談をおこなった税理士がすべての手続きを最後までおこなってくれるか確認することをおすすめします。

ポイント3.的確なアドバイスをしてくれるか

税理士の中には、相続税の計算ができないからと遺産の分け方が決まるまでは話を進めてくれない人もいます。遺言で分割方法が決定している場合はそれで良いですが、分け方次第で相続額が変わるなら、少なくなる分け方を知っておきたいですよね。

遺産の分け方が決まる前に税理士を選ぶ際は、「相続税を少なくできる分割方法を教えて欲しい」と聞いてみてください。相続に強い税理士なら、最も相続税がかからない分け方を教えてくれても、他にも良い案があれば提案してくれるでしょう。わかりやすく説明してくれるか、というのもポイントです。

4.土地の評価ができる

相続財産の中でも土地は高額なことが多いため、土地の評価額が相続税額を左右すると言っても過言ではありません。土地の価格は登記簿や路線価図などから算出することができます。

しかし、相続に強い税理士は土地の評価ポイントを熟知しているため、机上で算出するだけでなく現地や役所での調査もしっかりおこないます。例えば、現地調査で土地の上空に高圧電線が通っていることが判明したり、役所調査で土地の一部が「都市計画道路予定地」にかかっているなどわかるなど、評価減の要素が見つかることもあるのです。

調査により大幅に評価額が下がることもあるので、相続財産に土地がある場合は現地調査をおこなってくれるか必ず確認しましょう。

5.書面添付制度を採用しているか

「書面添付制度」とは、税理士が申告書に保証書のようなものをつけて提出する制度です。

まず、この制度を利用すると申告書の信頼性が高まり、税務調査の可能性が減ります。さらに、税務署が申告内容に疑問がある場合でもまずは税理士に意見聴取がおこなわれ、疑問が解決すれば税務調査は省略されます。

書面添付制度を利用したからといって、割合が減るだけで絶対に税務調査に入られないということはありません。しかし、書面添付制度により申告していれば、意見聴取の段階で誤りが発覚した場合でも特別な場合を除き加算税は課されず、延滞税のみの負担で済みます。

書面添付制度をおこなっている税理士はまだ多くないものの、平成30年度からは相続税申告の約20%で書面が添付されています。

税理士法第33条の2に規定する書面の添付割合(所得税・相続税・法人税) (単位:%)

| 年度 | 平成29年度 | 30年度 | 令和元年度 | 2年度 | 3年度 |

|---|---|---|---|---|---|

| 所得税 | 1.3 | 1.4 | 1.4 | 1.4 | 1.5 |

| 相続税 | 18.2 | 20.1 | 21.5 | 22.2 | 23.1 |

| 法人税 | 9.1 | 9.5 | 9.7 | 9.8 | 9.8 |

出典:令和3年事務年度国税庁実績評価書

書面添付制度は書類作成に時間がかかり、その書類の責任は税理士が負います。記載内容が事実と異なる場合、懲戒処分の対象なることもあります。このようなリスクがある上で書面添付制度をおこなっているということは、正しい申告をおこなっているという税理士の自信の表れでもあります。

必ずしも必要というわけではありませんが、税務調査のリスクを減らしたいと考える方は、書面添付制度に対応している税理士を選んでみてはいかがでしょうか。

▼何をすればいいか迷っているなら、今すぐ調べましょう▼

相続手続きの税理士費用

税理士に依頼する上で、やはり費用は気になります。

しかし、価格表や見積もりを見てもピンとこない方が多いと思います。税理士選びの判断材料として、費用の相場を知っておきましょう。

相続手続きの税理士費用の相場は?

相続税の申告を税理士に依頼する場合の費用は、税理士により差がありますが概ね遺産総額の0.5%から1%が相場と言われています。

5,000万円の遺産であれば、25万~50万円程度となります。相続人の数の数が増えたり、不動産の評価が必要な場合は報酬が加算されます。書面添付制度については料金の中に含まれる場合と、別途5万円ほどの追加費用が発生する場合があります。

その他、戸籍謄本や金融機関残高証明書などの書類の取集をおこなってもらった場合は、別途手数料が発生します。

相続の税理士費用は誰が支払う?

相続税申告の税理士費用は、お葬式費用のように相続財産から差し引くことはできません。

相続人の誰が支払っても良いのですが、相続割合に応じて共同で支払うことが多いです。また、相続人に高齢の配偶者がいる場合は、2次相続に向けて少しでも財産を減らすために配偶者が支払うのもよいでしょう。

▼今すぐ診断してみましょう▼

税理士以外の相続の専門家

相続には、相続税の納税以外にもおこなわないといけない手続きがたくさんあります。しかしその中には、税理士には扱えない業務もあります。どのような場面で別の専門家への依頼が必要なのか見ていきましょう。

不動産の名義変更は司法書士に依頼

司法書士の業務には、税理士がおこなえない遺言書の検認申立や不動産登記などの手続きも多いため、相続財産に不動産がある場合は司法書士に依頼するのが良いでしょう。

手続きだけなら行政書士に依頼

行政書士は行政機関への提出書類の作成や手続きの代行のプロフェッショナルです。

相続税申告もなく、不動産の名義変更もないが、凍結した銀行口座の解約や、戸籍集めなど細々とした手続きをおこなって欲しい人は行政書士に依頼するとよいでしょう。

相続のトラブルには弁護士に依頼

弁護士は、相続に関わるほぼ全ての手続きをおこなうことが可能です。

税理士は、遺産分割協議において相続税を抑える分け方の提案はできますが、相続人全員が納得できなかった場合に代理人として交渉をおこなうことは認められていません。このため相続紛争の解決は弁護士に依頼しましょう。

▼依頼するか迷っているなら、まずはどんな手続きが必要か診断してみましょう▼

まとめ

故人がせっかく残してくれた遺産。できる限り減らさずに相続人で分け合えるかは税理士の腕にかかっています。このため税理士は義理などで安易に選ばず、相続に強い税理士をしっかり見つけましょう。

また、相続税対策は、相続前からおこなった方が効果があります。相続税に不安がある方は、事前に相続に強い税理士を見つけて相談しておくことをおすすめします。

初回は無料で相談できる税理士も多くいますので、活用してみてはいかがでしょうか。

どの専門家に聞いたら良いかわからない場合、相続全般の相談に対応しているところに問い合わせてみるのもおすすめです。鎌倉新書(東証プライム上場)の運営する「いい相続」では、電話またはメールから相続の相談を受け付けています。いまの状況をお話しいただければ、相談すべき専門家の種類を判断して無料面談のご案内も可能です。

電話・メールのお問い合わせも無料ですので、お気軽にご相談ください。

▼あなたに必要な相続手続き、ポチポチ選択するだけで診断できます!▼

▼実際に「いい相続」を利用して、税理士に相続税申告を依頼した方のインタビューはこちら

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。