生前贈与で相続対策!生命保険はどう使う?【行政書士監修】

自分の意思で資産を子や孫などに譲ることができる生前贈与は、相続税対策の面でも効果が期待できる方法です。住宅取得資金や教育資金、結婚・子育て資金など、子供のライフイベントに合わせた生前贈与もありますが、もうひとつ考えたいのが、生命保険を活用した生前贈与です。

この記事では、相続対策として生前贈与をおこなう場合、生命保険をどのように使うとメリットがあるのか、またデメリットは何かについてご説明します。

この記事の監修者

〈行政書士〉

平成27年行政書士登録。某大手生命保険会社に36年勤務。1級ファイナンシャル・プランニング技能士として、全国の地銀・信金の生保代理店の販売・コンプライアンス・税務などの指導に11年従事、その他中小企業への生保販売指導、機関長などの業務、本社での保険料収納、保険金支払いの事務態勢作りなどを経験。

▶しき行政書士事務所相続対策としての生前贈与と生命保険

生命保険は、特定の人に保険をかけて、その人が亡くなった時などに指定された受取人が保険金を受け取れるという仕組みです。

この生命保険の制度を生前贈与に活用すると、例えば被相続人に保険をかけて、死亡保険金の受取人を相続人に設定し、保険料は被相続人から受け取った生前贈与の資金から支払うとします。すると保険料の支払いによって被相続人の総資産を減らすことで相続税対策にもなり、また年間110万円までの贈与税の非課税枠を活用すれば、贈与税もかかりません。

一方、受け取った死亡保険金は、契約者や被保険者、保険金受取人の関係によって、所得税や相続税、贈与税のいずれかの課税対象になります。

この場合、保険金の受取人が税金を支払います。例えば保険の契約者・被保険者が被相続人で、死亡保険金を受け取る人が法定相続人の場合、相続税の対象とはなりますが500万円×法定相続人の人数までが非課税となります。

さらに教育資金や住宅取得資金などの贈与と違って、贈与の用途を問われることがないのも、メリットのひとつです。受け取った保険金に関しては、相続人が自由に使うことができます。不動産などの資産と違って相続税がかからないばかりか、相続人が換金したりすることもなく、確実に現金を受け取ってもらうこともできます。

▼相続に強い専門家探しをサポートいたします▼

生命保険を活用した生前贈与のメリット

生命保険を活用した生前贈与は相続税対策としても効果が期待できるほか、相続人にまとまった現金を用意できるといったメリットもあります。しかし、いくつかのポイントを抑えておかなければ、贈与税や相続税がかかることもあります。贈与税は、国税の中でも税率が高いことで知られています。

相続税対策のためにとおこなったことで、相続税より税率の高い贈与税を納めることになってしまう場合もあります。生前贈与を考えるのであれば、税金や国の制度についても、必ず考慮しておかなければなりません。

①相続税を減らせる

生前贈与と生命保険を活用することで、相続税を減らす効果が期待できます。

総資産が相続税の基礎控除額(3,000万円+600万円×法定相続人の数)を超えている場合は、超過した資産に対し相続税がかかりますが、生前贈与で総資産を減らしておくことで、相続税の節税にもつながります。

早い時期から少しずつ子どもや孫に贈与をおこなって総資産を減らす相続税対策の方法を、暦年贈与といいます。贈与される人1人につき、毎年110万円の贈与までは贈与税も課税されません。

相続税対策で生命保険を活用する際に気を付けたいこと

- 契約者、受取人を相続人にすること

大切なのは、契約者と受取人を相続人(保険金を受け取ってほしい相手)に設定することです。例えば父親(被相続人)が、息子(相続人)に生前贈与をしたい場合、契約者を息子にする必要があります。契約者が息子であれば、受け取った保険金は、受け取った時点でその人の一時所得とみなされるので所得税の対象となり、相続税の対象にはなりません。一方、契約者が父親になっている場合は、総資産を減らす効果はありますが、相続税の課税対象となります(「500万円×法定相続人数」の非課税枠の適用はできます)。

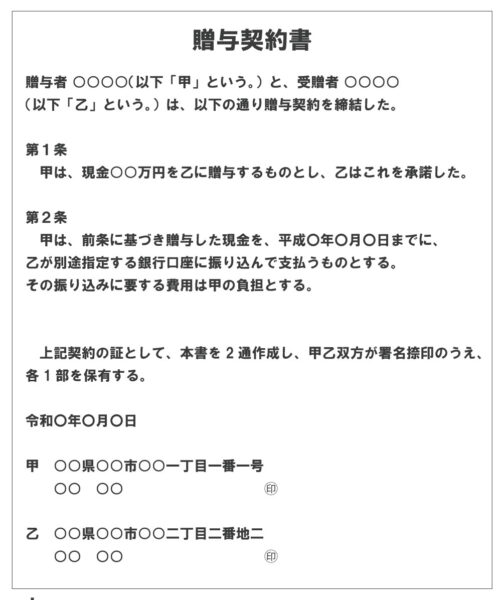

- 贈与契約書を毎年かわすこと

年間一人あたり110万円までの贈与に関しては、贈与税が課税されません(暦年贈与)。しかし「贈与前に決められた額を10年間で分割して払っている」とみなされた場合は、贈与税が課税されることもあります。毎年、贈与契約書を取り交わして、暦年贈与であるという証拠を残すことも大切です。

②受取人に現金を用意できる

生命保険を活用した生前贈与の場合、もう一つのメリットが受取人は現金を受け取れるということです。例えば、被相続人が亡くなり、土地や家屋などの不動産に相続税が課されたた場合、納税の際に現金を用意する必要があります。

現金が手元にすでにある場合は問題ありませんが、場合によっては不動産を処分して、相続税を支払うための現金を用意しなければならないケースもあります。このような場合、生命保険による死亡保険金が相続人に入ることで、手元に現金を用意でき、納税の際にも活用できます。

また、被相続人が亡くなった時に、銀行口座が即座に凍結されてしまうことで、未払いの医療費や葬儀の費用の支払いなどで困るケースも少なくありません。

法改正により、現在は法定相続分の3分の1まで、またひとつの金融機関につき150万円までと上限つきで、故人の口座から預金を引き出しやすくはなりました。しかし銀行口座の凍結を解除するためには、相続人すべてのサインが必要だったり、提出書類を作成するのに思いのほか時間がかかるものです。やはり死亡保険金がすぐに支払われることで、現金を手元に用意できるというメリットがあります。

③相続トラブルの防止

さらに相続人が受け取った保険金は、被相続人が死亡した時点で相続人の資産とみなされるため、遺産分割の対象にならないというメリットもあります。

例えば一部の相続人が、生前贈与で現金や不動産をもらっていた場合、それは特別受益とみなされ、被相続人の総資産に加算され(=特別受益の持ち戻し)、遺産が分割されます。生前贈与が、分割された法定相続分よりも大きかった場合など、遺産が全く受け取れないこともあります。また、遺産分割協議の結果によりほかの相続人から請求された場合には、自身の財産から代償金などを支払わなければならないケースも出てきます。

その点、死亡保険金に関しては、受け取った人の資産とみなされるため、総資産に持ち戻されることもなく、相続トラブルも生じにくいのです。

④活用方法は受取人の自由

また、生命保険を活用した生前贈与は、住宅取得資金や教育資金などの生前贈与と違って、受け取った資金の用途が問われないというメリットもあります。

例えば、住宅取得資金や教育資金に関しては、非課税枠は大きいものの、受け取った資金は、所定の用途で使い切る必要があります。実際に使った額が受け取った額よりも少なかった場合は、差額に対して贈与税が課されることもあります。しかし、生命保険の死亡保険金に関しては、受け取った人の資産としてカウントされるので、用途の制約はなく、自由に使うことができます。

⑤受け取り額を増やせる

もう一つのメリットが、資産運用としての側面もあるということです。生命保険にはさまざまなタイプのものがあります。加入期間の長い生命保険は、実際に支払った保険料の総額よりも、保険金の受け取り額の方大きいものもあり、そういったタイプの保険を選べば、資産を増やすこともできるのです。専門家と相談し、生命保険のタイプを比較検討すると良いでしょう。

⑥相続放棄しても受け取れる

例えば被相続人に借金などのマイナス財産の方が多く、相続人が相続放棄をするケースもあります。相続放棄をした場合は、プラスの財産についても原則、受け取ることはできません。

しかし、生命保険の保険金に関しては、被相続人の資産ではなく、受け取った人の資産としてカウントされるため、相続の対象にはなりません。そのため、たとえ相続放棄していたとしても、保険金を受け取ることができるのです。

生命保険を使った生前贈与のデメリット

生前贈与の手段としてメリットも多い生命保険ですが、契約する前には、きちんとデメリットについても、把握しておく必要があります。ここからは、生命保険を活用する際の注意事項について、ご紹介します。

①不測の事態に対処できない

生命保険については、数年、もしくは数十年単位で契約をするものが多く、契約時には想像できなかった不測の事態が起こることもあります。

例えば、被相続人である父親が急逝してしまったり、もしくは事故や病気などにかかり、保険料の払い込みができなくなる状況も考えられます。そういった不測の事態が起こった場合に、途中解約することになれば、元本割れすることもあり、契約時に想定していたような資産運用にはなりません。

実際に起こるかどうかわからないことを、必要以上に怖がることはありませんが、そういったリスクがあることは、考慮に入れておいた方が良いでしょう。

②元本割れするリスク

不測の事態などで、途中解約をしなければならない場合、元本割れするケースもありえます。また、保険のタイプによっては、途中解約の場合は必ず元本割れすることが前提になっているものもあります。

特に外貨建ての生命保険や変額保険などは、うまくいけば資産が増やせるものの、元本割れするリスクがあることは理解しておく必要があります。

③インフレリスクがある

数十年単位で加入する生命保険に関しては、貨幣価値が変化してしまうインフレリスクもあります。例えば、現在の1,000万円の価値が、20年後にも同じ貨幣価値を保っているかどうかはわかりません。

保険金を1,000万円用意したとしても、実際に相続人が受け取る時には、現在の貨幣価値よりも下がっているリスクがあります。

④不公平感が生まれた場合、遺産トラブルに転じる可能性がある

被相続人の意思でできる生前贈与に関しては、民法で定められた法定相続分の配分とは異なる配分で、自由に贈与をすることができます。

これはもちろんメリットでもあるのですが、それゆえ相続人の間で不公平になることもあり、不満が生じることもあります。相続人の間で特定の人だけが生前贈与を受けていることがのちのち分かってしまった場合、トラブルに生じるケースもありえます。

相続人のうち特定の人だけが受けた生前贈与に関しては、不動産や現金は、特別受益とみなされて、被相続人の相続財産に持ち戻されて、遺産分割されるのが一般的ですが(=特別受益の持ち戻し)、生命保険の死亡保険金に関しては、受け取った人の資産とみなされて、相続財産には持ち戻されないという利点があります。

ただし、相続人の間であまりに不公平が著しい場合は、特別受益に準じた扱いをされる場合もあります。遺産トラブルにならないためにも、特定の人への偏った生前贈与にならないように心がけることも大切です。

特別受益の制度とは、相続人間の均衡をはかるため、相続人の中で、被相続人から特別に生前に贈与を受けていたり、相続開始後に遺贈を受けていたりした場合、その分(特別受益)は相続の算定の際に持ち戻すという制度です。

節税対策として生前贈与に生命保険を活用する際のポイント

生命保険を活用した生前贈与で、税金をなるべく抑えるためのポイントをご紹介します。

①毎年贈与契約書を作成して証拠を残す

贈与税には、110万円の基礎控除額が設けられていて、毎年110万円までは贈与税がかかりません(暦年贈与)。その年の1月1日から12月31日までの一年間に贈与した額から110万円を引いた額に、贈与税がかかる仕組みになっています。そのため年間で支払う保険料を110万円以下に設定しておけば、贈与税はかからず生前贈与をすることも可能です。

ただし、この場合は税務署から定期贈与とみなされないことが大切です。毎年贈与していた暦年贈与ではなく、「すでに決まった贈与額を年単位で分割して支払っている」とみなされた場合は、定期贈与と判断され、贈与税を納めなければならなくなります。

例えば、年に110万円ずつ20年間にわたって保険料を納めていた場合、暦年贈与であれば、贈与税はかからないのに、定期贈与とみなされた場合は、保険料の合計金額2,200万円(110万円×20年)から110万円の控除額だけを引いた2,090万円に対し、贈与税が課されてしまいます。

【例】贈与税の計算式の違い(暦年贈与と定期贈与)

(贈与額110万円-基礎控除額110万円)×20年=0円×税率

贈与額110万円×20年-基礎控除額110万円=2,090万円×税率

上記のように、結果的には同じように20年間にわたって110万円ずつを贈与していたとしても、暦年贈与とみなされるか定期贈与とみなされるかで、税額に大きな差が出てしまいます。定期贈与とみなされないために、贈与契約書を作成するなど毎年新しく贈与の契約をしていることがわかるようにしておくことも大切です。

なお、控除額は一人につき110万円なので、例えば子供たち3人がそれぞれ110万円ずつの贈与を受けていたとしても、贈与税は課税されません。一方、両親それぞれから110万円の贈与を受けていた場合は、110万×2=220万円の贈与を受けていたことになり、110万を超過した額に贈与税が課されます。

②あえて年間110万円の控除額を超えた金額で贈与税を納付する

110万円以下の贈与であれば申告の必要はなく、贈与税は課されませんが、あえて基礎控除額を超える110万円以上の保険料に設定して、毎年、確定申告で贈与税の申告をして、納税するという方法もあります。

確定申告は、贈与を受けている側(受贈者)がおこなう必要がありますが、確定申告をすることで贈与税を納めていることを証明でき、不正を働いていないという説得力をもたせることができます。

ただしその時には、被相続人(贈与者)は生命保険料控除の適用を受けてはいけません。実際に生前贈与から保険料を支払っていたとしても、被相続人が保険料の控除の申請をしてしまうと、自分のために保険に加入していることになり、整合性が取れなくなってしまうのです。

③被保険者、契約者、受取人を理解する

もうひとつのポイントが、相続税と贈与税を回避する設定にすることです。契約者、保険料の負担者(保険料を実際に支払っている人)、保険金の受取人を誰に設定しているかで、受け取る保険金にかかる税の種類が「所得税・相続税・贈与税」のいずれかに変わってきます。

下記の表をご覧ください。

死亡保険金の課税関係の例

| 被保険者 | 保険料の負担者 | 死亡保険金の受取人 | 税の種類 |

|---|---|---|---|

| 父親A | 息子B | 息子B | 所得税 |

| 父親A | 父親A | 息子B | 相続税 |

| 父親A | 母親C | 息子B | 贈与税 |

- 所得税がかかるパターン

例えば父親Aに保険をかけていて、保険料の負担者と保険金の受取人が息子Bだった場合、受け取った保険金は、息子Bの所得とみなされて、所得税の対象になります。

今回ご紹介している生前贈与のパターンも、これに当てはまります。実際の負担者は、父親Aであっても、息子Bに生前贈与で受け渡した現金から保険料の支払いをしていれば、息子Bが負担しているという認識になります。

その場合、受け取った保険金から支払った保険料の総額を差し引いて、特別控除額(最大50万円)を引いた金額を2で割ります。それを息子Bの総所得にプラスして、所得税が決まります。

- 相続税がかかるパターン

父親Aが自分に保険をかけていて、父親Aが自分で保険料を負担し、死亡保険金の受取人が息子Bだった場合は、死亡保険金は相続税の対象になります。ただし、この死亡保険金に関しては、非課税枠が設けられています。法定相続人が受け取った場合に限り、法定相続人の数に500万円をかけた金額までが、非課税限度額になります。

例えば、法定相続人が4人いた場合は、2000万円までが非課税になり、非課税限度額を超えた金額に対して、相続税がかかります。

など、非課税枠に関しては、法定相続人に限っての制度なので、法定相続人以外の第三者が受け取った場合は、遺贈とみなされ、非課税限度額の適用はありません。

- 贈与税がかかるパターン

被保険者、保険料の負担者、保険金の受取人がすべて異なる場合、贈与税の対象になります。例えば父親Aに保険をかけていて、母親Cが保険料を負担していた場合、息子Bが受け取った保険金には、贈与税が課されます。贈与税は、110万円の基礎控除があるので、保険金から基礎控除額の110万円を引いた金額に贈与税の税率が課せられます。

生前贈与に適した生命保険

生命保険にもさまざまなタイプのものがあります。ここでは生前贈与を検討する際の生命保険の選び方について、ポイントをご説明します。

①生前贈与向きの生命保険を検討する

生命保険には、終身保険、定期保険、養老保険など、さまざまな種類があります。どれが生前贈与向きなのか検討する必要があります。

終身保険はその名の通り、被保険者が亡くなるまでずっと続く保険です。死亡保険金を確実に受け取ってもらうことができるので、生前贈与の際に向いている保険と言えます。保険料は比較的高額ですが、株価・債券価格・為替レートなどの変動による市場リスクを除けば、死亡保険金額が支払った保険料総額を上回る商品も多く、被相続人の総資産を減らす効果も大きくなります。

また終身保険にも、円建てのものや外貨建て型など、保険会社各社から複数のプランが出されています。それぞれの保険商品にメリット、デメリットやリスクなどがありますので、各社のプランを比較検討するのが望ましいです。

②生命保険の払い込みの期間・金額を検討する

誰にどれだけ残したいか、毎年の支払い額はいくらが妥当なのか、具体的な金額を考えて、保険料の払い込みの期間を設定する必要があります。生前贈与で財産を贈与しすぎてしまったために、贈与者の生活に支障が出るといったことのないよう注意が必要です。

また、受取のタイミングに関しても、死亡時だけでなく、時期を指定することもできるタイプもあります。

まとめ

生前贈与は、被相続人が自分の意思で、贈与する人を選べる優れた制度です。さらに死亡保険金が入る生命保険契約の保険料の生前贈与に関しては、亡くなった後にまとまった現金を受け取ってもらうことができ、死亡保険金が被相続人からのギフトといったような意味合いもあります。1人あたり年間110万円の基礎控除を活用すれば、贈与税も納める必要もなく、相続人に資産を手渡すことができます。

ただ、最後にひとつ付け加えておきたいのは、すべての人に相続税がかかるわけではなく、相続税には、もともと基礎控除額があり(3000万円+法定相続人×600万円)、その基礎控除額を超えた分にだけ、相続税がかかるということです。基礎控除額を超えそうな場合は、生前贈与はぜひ考えておきたい制度ですが、そうでない場合は、無理のない範囲で行うことも大切です。

家族や専門家と相談し、生命保険を活用した賢い生前贈与をぜひご検討ください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら