相続税還付の請求で払いすぎたお金を戻す!時効はいつまで?手順や必要書類などわかりやすく解説

相続税を納め過ぎていても、税務署が納税者に対して自ら指摘して返金をしてくれることはありません。

そのため、相続税を納め過ぎている可能性がある場合は、自分で相続税還付の請求をおこなう必要があります。

この記事では、相続税還付を受けられる期限や相続税を納め過ぎている可能性がある例、還付の請求の流れを説明します。

この記事はこんな方におすすめ:

相続税が還付される可能性があるか知りたい方

- 相続税の還付請求手続きは、相続の開始を知った日の翌日から5年10ヵ月以内に

- 相続税還付のポイントは土地の評価

- 相続税還付の手続きは相続税を専門とした税理士に依頼する

目次

相続税の還付とは

相続税の還付とは、納め過ぎた相続税を返金してもらうことです。

一度申告した相続税の申告内容を見直し、相続税の金額を下げられることがわかった場合、税務署に還付請求をすることで払いすぎた相続税が戻ってくることがあります。

特に相続した財産の中に土地が含まれている場合や、当初の申告を相続に不慣れな税理士に依頼していた場合に還付が発生するケースが多いようです。

相続税還付の時効!?請求期限とは

相続税に限らず他の法人税や所得税でも申告内容に誤りがあれば、法定申告期限から5年以内であれば還付手続きができると定められています(「国税通則法」第23条(更正の請求))。

- 相続税の法定申告期限:

相続の開始を知った日の翌日から10ヵ月 - 相続税の還付請求手続きの期限:

法定申告期限から5年以内

つまり、相続の開始を知った日の翌日から5年10ヵ月を過ぎたら時効になってしまうと考えることができるでしょう。

相続税還付が発生するケース

土地の評価額の判断は専門家にとっても難しい

相続税を申告をする際、相続した財産の評価額は、税務署ではなく、申告する側が計算しなければなりません。

財産の種類によっては計算方法が決まっていたり、さまざまな特例が設けられていることがあるため、プロにとっても土地の評価は複雑で難しい作業です。評価に際しては、その土地の形状、利用状況および周辺環境などが大きく影響します。

相続税の計算方法については「相続税の基礎知識|相続税の対象になる財産と計算方法、控除額、申告と納税の仕方【税理士監修】」で詳しく説明しています。

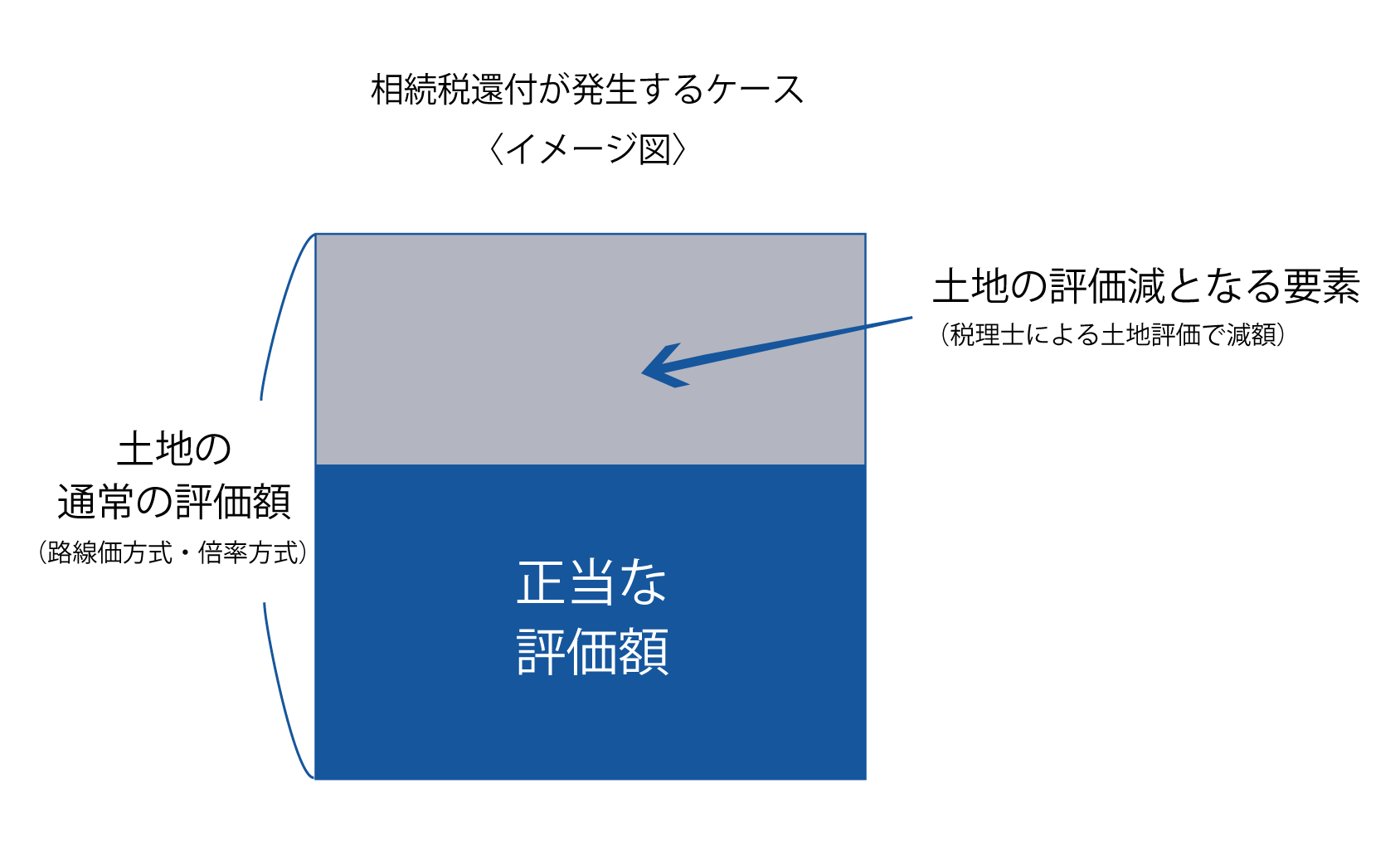

土地の評価額が適正でない場合は相続税の還付がおこなわれる

前述の理由により、相談した税理士によって土地の評価額が異なることがあります。実際のところ、相続税の還付が認められるのは、土地の過大評価が原因となっているケースがほとんどです。相続財産に評価が難しい土地が含まれていた場合は、ほかの税理士に再評価を依頼すると評価額が下がる可能性があります。

還付対象となりやすい土地の例

- 形状が特殊な土地

形がいびつな不整形地、500㎡以上の広大な土地、 - 立地が特殊な土地

線路の近くや高圧線の下にある土地、道路に面していない土地、高低差がある土地 - 利用状況が特殊な土地

賃貸物件が建っている土地、宅地化が困難な土地 - その他

生産緑地、市街地にある山林 など

上記のうち、相続した土地に当てはまる条件がないかを確認してみてください。

▼相続に強い専門家探しをサポートいたします▼

相続税還付が受けられる可能性のある代表例

税務署は、納付額が過小であった場合には税務調査をおこない、追加徴収します。しかし、納付額が多い場合に指摘してくれることはほとんどありません。

払いすぎた相続税の返金を受けるには、申告者が申告内容を見直し、還付の手続きをおこなう必要があります。以下に相続税還付が受けられる可能性が高いケースを挙げました。

還付が受けられる可能性のある条件の代表例

- 相続税申告を自分でおこなった

- 相続税が思ったよりも高いと感じた

- 相続税申告を依頼した税理士の専門が会計であって相続ではない

- 一般的な土地と比べ、不利な要素が含まれる土地(例……形がいびつな不整形地、線路の近くにある土地など)を相続した

- 土地について現地調査または役所調査が行われていなかった

- 土地の評価方法について説明がされなかった

- 相続税申告書に「公図」「路線価図」「住宅地図」等の付属書類がなかった

上記の項目に複数あてはまる場合は、相続税の申告内容見直しを検討してみましょう。

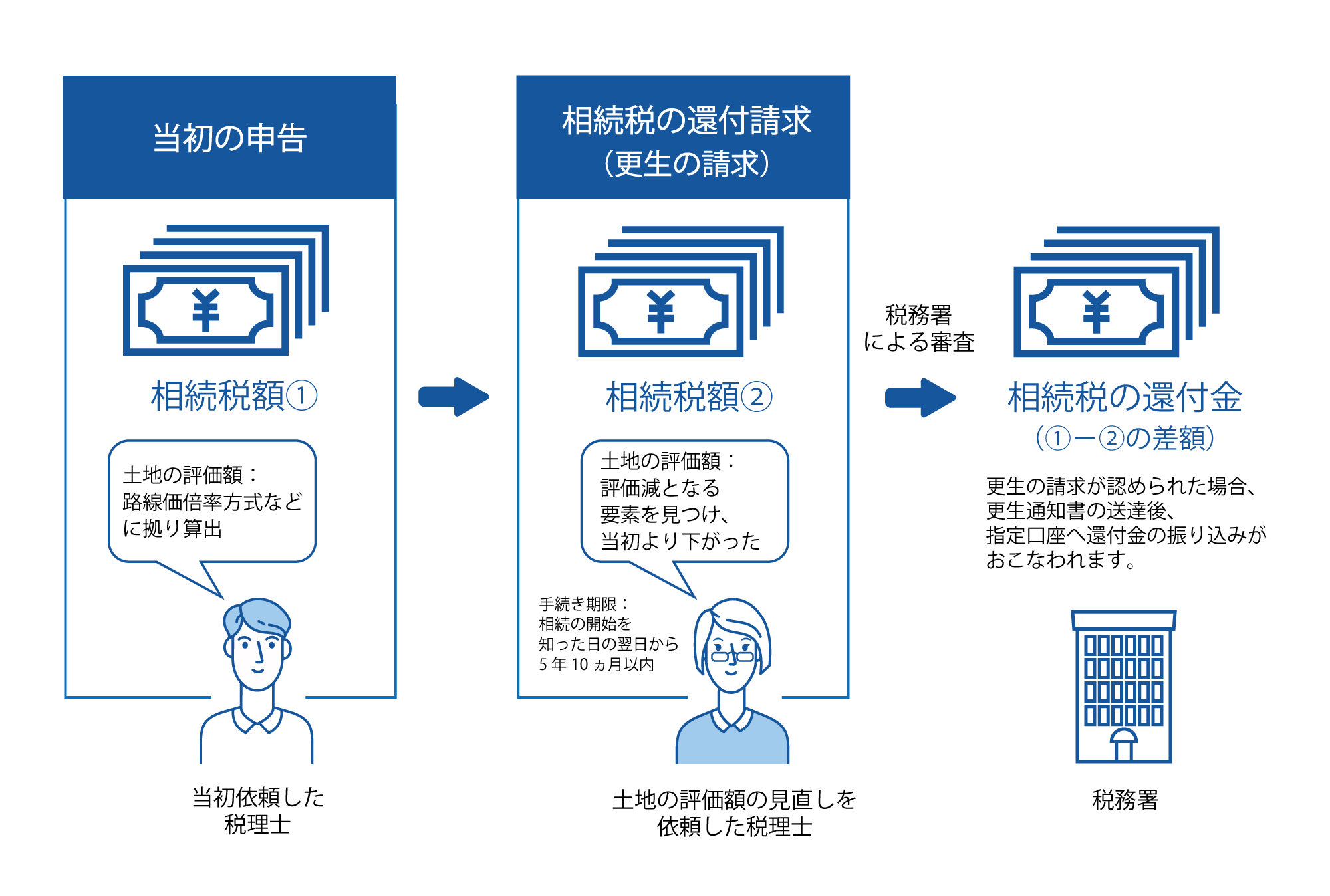

相続税還付金申請の手順と必要書類

還付金申請は以下のように進みます。

- 必要書類を税務署へ提出

- 税務署による審査

- 更正通知書の送達

- 還付金の振り込み

必要書類の提出

相続税の金額が下がり還付の可能性があると思われる場合は、管轄の税務署に「更正の請求書」を提出します。

請求書には、還付の申請をするに至った事情を記入するとともに還付金の振込先などの情報を記入します。どのように土地の評価額や税額の計算が変わったのかなどを説明するために、更正の請求の理由の基礎となる事実を証明する書類も提出します。

税務署による審査

更正の請求書を提出すると、税務署での審査がおこなわれます。審査にかかる期間は平均して3ヵ月程度です。

更正通知書の送達

更正の請求が認められれば「更正通知書」が届きます。一方、更正の請求が認められなかった場合は「更正すべき理由がない旨の通知」が届きます。

指定口座へ還付金の振り込み

更正通知書が届いた後、1ヵ月程度で「国税還付金振り込み通知書」が送られ、指定した口座に還付金が振り込まれます。申請から実際に還付金を受け取るまでは、約3~6ヵ月程度です。

相続税還付の手続きのポイント

自分で申請をした際の計算ミスに気が付いたという程度であれば自分で還付請求をおこなえるでしょう。しかし、還付が受けられる可能性のある条件の代表例にもありますが、土地の評価や再計算等を希望しているのであれば、相続税に関する実績が豊富な税理士へ相談すると良いでしょう。

相続専門の税理士を探す

税理士の仕事には相続以外にもさまざまな分野があり、その中でも相続税申告の案件の数は少なめです。相続に関して実務経験を積んでいる税理士は多くありません。

個人の確定申告や会社の会計業務が専門の税理士に相続の依頼をした場合、不動産の鑑定まで手が回らないこともあります。相続税の申告の際に評価減となる要素が見落とされると、土地が過大評価されるケースがあることに留意しましょう。

士業同士のコネクションの有無にも気を配る

相続税の還付は土地の評価がポイントとなってきます。不動産鑑定士など、土地の評価の専門家と連携のある税理士事務所かどうかを確認してみましょう。

税理士に依頼する際は、最初におこなった相続税申告の書類一式を提出する必要があります。事前に用意しておきましょう。

報酬の支払い方について確認する

相続税の還付請求については完全成功報酬制を取っている税理士が多いです。完全成功報酬制であれば、相続税が還付されなかった場合に報酬が発生することはありません。

相続税還付の申請でよくある質問

税務調査後に追加納付しても還付請求は可能?

税務調査後に追加納付した後でも還付請求は可能です。

相続税を延納していても還付請求はできる?

可能です。ただし、延納の場合は、還付という形での返金はおこなわれません。今後分割で納めるべき相続税の税額が減額されるという措置が取られます。

還付請求は相続人全員の同意が必要?

相続人1人でも還付請求をおこなうことは可能です。ただし、還付金を受け取るのは請求手続きをした相続人のみです。他の相続人も還付金を受け取ることができる可能性は高いので、できる限り相続人全員で話し合っておくことをおすすめします。

当初申告した税理士に知られずに還付請求はできる?

当初の申告書類が一式揃っていれば、当初申告した税理士とのやりとりは発生せず、通知がいくこともありません。

この記事のポイントとまとめ

相続税の還付請求について説明しました。最後にこの記事のポイントをまとめます。

納税の際の申告内容に誤りがあって還付請求をしたいとき、相続の開始を知った日の翌日から5年10ヵ月を過ぎたら時効となります。

自分で相続税を申告した場合や土地を相続した場合、また、思ったより高かったな、と違和感を感じているときは還付できる可能性があるので見直しをするときは、相続手続き経験の豊富な税理士に相談してみると良いでしょう。

相続税の申告は相続開始から10ヵ月と期限が決まっています。家族が亡くなって諸手続きに追われる中、気づけば期限がきてしまうので、相続財産が正しく評価されているかについて確認している暇はないかもしれません。しかし、相続税の還付請求は相続税申告から(少なくとも)5年間の猶予があるため、落ち着いた頃に後から申告内容を見直すことができます。

「いい相続」ではお近くの専門家との無料相談をご案内できます。相続税の還付についてお悩みの方はお気軽にご相談ください。

▼実際に「いい相続」を利用して、税理士に相続税申告を依頼した方のインタビューはこちら

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。