相続税納付書の書き方・記載例・入手方法等についてわかりやすく説明

相続税の納付の際には、納付書が必要です。納付書はどこから入手してどのように記入するのでしょうか。

この記事では、相続税の納付書の書き方や記載例、それから入手方法等について、わかりやすく説明します。

相続税納付書はどこでもらえる?入手方法は?

相続税の納付書は、全国の税務署で入手できます。受付で依頼すれば必要な枚数をもらうことができます。

相続税の申告は被相続人(亡くなった人)の最後の住所地を管轄する税務署で行いますが、納付書はどこの税務署で入手しても構いません。

ただし、申告先の税務署と異なる税務署で納付書を入手する場合は、納付書の「税務署名」欄に、その税務署名が印刷されているものもあるので、税務署名が印刷されていないものをもらいましょう。

このとき、相続税の納付であること、管轄税務署の名前、コンビニでの納付を希望する場合はその旨を窓口で伝えると自分専用の納付書を発行してもらえます。

納付書は相続人ごとに記入しなければなりませんので、他の相続人の分も含めて納付書を受け取る場合は、必要な人数分以上の納付書をもらいましょう。

書き損じに備えて余分にもらっておくとよいでしょう。

複写式になっており書き損じを訂正することはできないので、書き損じをしてしまった場合は、別の用紙に書き直さなければなりません。

▼相続に強い専門家探しをサポートいたします▼

相続税納付書の書き方・記載例

相続税の納付書は、相続人ごとに記入します。3枚複写式になっているので、ある程度の筆圧が必要です。

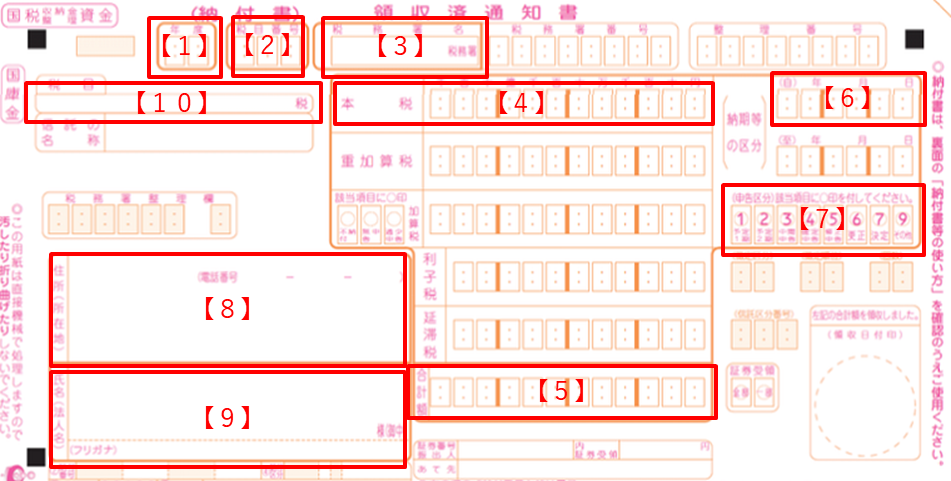

納付書の見本は以下のとおりです。

以下、それぞれの項目について、書き方を説明します。

【1】年度

納付日が属する会計年度を記載します。

官公庁の会計年度は、毎年、4月1日に始まり、3月31日に終わります。

納付日が令和2年4月1日〜令和3年3月31日の場合は、令和2年度なので、「02」と記載します。

【2】税目番号

相続税の税目番号は「050」です。

【3】税務署名

税務署名には、被相続人の最後の住所地を管轄する税務署の名称を記載します。

管轄する税務署名は、国税庁ウェブサイトの「税務署の所在地などを知りたい方」のページで調べられます。

なお、税務署名欄の右隣の税務署番号は管轄の税務署、または国税庁相談センターに電話で確認できます。管轄の税務署で納付書を記入した場合は、既に記載されていることもあります。

【4】本税

その人の相続税の税額(相続人全員の合計額ではありません)を記載します。

本税欄に記載する金額は、相続税申告書第1表のNo.28「申告期限までに納付すべき税額」に記載した金額と同額になります。

「¥」マークは不要です。本税欄の下の重加算税・加算税・利子税・延滞税の欄は空欄にしておきます(修正申告の場合も空欄です)。

【5】合計額

合計額欄には、本税欄と同じ金額を記載します。数字の左に「¥」マークが必要です。

【6】納期等の区分

(自)の欄には、相続開始日(通常は、被相続人の死亡日)を記載します。

令和4年1月1日の場合は、「040101」と記載します。(至)の欄には、何も記載しません。

【7】申告区分

申告期限内に申告する場合は、確定申告の「4」を「○」で囲みます。

【8】住所

次のように、被相続人の住所を上に、相続人の住所を下に2段で記載します。

| 被相続人:○○県○○市○○町○丁目○−○−○ 相続人:××県××市××町×丁目×−×−× |

電話番号欄には、相続人の電話番号を記載します(携帯電話の番号でも構いません)。

【9】氏名(法人名)

住所と同様に、被相続人の氏名を上に、相続人の氏名を下に2段で記載します。

| 被相続人:○山 ○男 相続人:○川 ○子 |

フリガナ欄には、相続人の振り仮名を記載します。

【10】税目

「相続」と記載します。漢字でもカタカナでもかまいません。既に印刷されている場合もあります。

相続税の納付書の提出先

納付書は、被相続人の最後の住所地を管轄する税務署か、銀行や郵便局等の金融機関の窓口(ATM不可)に提出します。

相続税の納付方法

現金またはクレジットカードで納付することができます。

現金で納付する場合は、納付書の提出時に現金を持参して納付します。

クレジットカードで納付する場合は、国税庁ウェブサイトの「[手続名]クレジットカード納付の手続」ページをご参照ください。

クレジットカードで納付する場合は、1万円につき76円(税抜)の手数料がかかります。

利用金額に応じてポイントが付与されるタイプのクレジットカードの場合、納税に利用した場合もポイントが付与されることが多いようですが、正確な情報はクレジットカードの発行会社にご確認ください。

相続税の納付期限

相続税の納付期限は、相続の開始を知った日の翌日から10か月以内です。申告期限と納付期限は同じですが、申告と納付は同時でなくても構いません。

申告して後日納付しても、納付して後日申告しても、問題ありません。

ただし、申告も納税も期限内に済ませなければなりません。

まとめ

今回は、相続税の納付書の書き方や入手方法について説明しました。

相続税の申告や納付について不明点があれば、早めに税理士に相談することをおすすめします。相続税の計算を間違えると修正申告が必要になることも。また税額控除や特例を利用して相続税額がもっと抑えられる可能性もあります。

いい相続では相続に強い税理士をご紹介しています。ぜひ、お気軽にご相談ください。

▼実際に「いい相続」を利用して、税理士に相続税申告を依頼した方のインタビューはこちら

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら