相続税の課税価格とは?計算方法をわかりやすく丁寧に説明!

相続税の計算方法について調べていると、「課税価格」という言葉が出てきます。しかし「課税価格」の計算方法がよくわからず、相続税計算に躓く人が多くいらっしゃいます。

そこで、この記事では、相続税の課税価格についてわかりやすく説明します。ぜひ、参考にしてください。

この記事はこんな方におすすめ:

「相続税について知りたい人」「相続税の計算方法を調べている人」

この記事のポイント:

- 課税価格とは、相続税の課税対象となる財産の価格のこと

- 課税価格は、各相続人について計算する

- 相続税の評価や控除制度は多岐にわたるため、相続に強い専門家に相談すると良い

相続税の課税価格とは?

相続税の課税価格とは、相続税の課税対象となる財産の価格のことです。これをもとに、相続税額を算出します。

相続税の課税価格の計算方法

相続税額を計算するには、まず相続、遺贈(遺言によって財産を取得させること)や相続時精算課税に係る贈与によって財産を取得した人ごとに各人の課税価格を計算します。

相続時精算課税とは?

相続時精算課税を選択すると、贈与を受けたときに2,500万円まで贈与税がかかりません。そして贈与者が亡くなって相続が開始したときに贈与された財産額を相続財産の額に加算して相続税を計算します。

2,500万円を超えた場合には、その金額に応じて贈与税を納税します。

贈与により財産を取得した人が、この制度の適用を受けるためには、一定の要件の下、原則として贈与税の申告期限までに贈与税の申告書とともに「相続時精算課税選択届出書」を税務署に提出する必要があります。

各人の課税価格は次の式で計算できます。

以下、算式中の各項目について説明します。

▼相続税申告は、税理士に依頼すると安心です▼

相続や遺贈によって取得した財産の価額

「相続や遺贈によって取得した財産の価額」には、みなし相続財産の価額が含まれ、非課税財産の価額が除かれます。

みなし相続財産

みなし相続財産とは、相続税や遺贈によって取得したものとみなされ、相続税がかかる財産のことです。みなし相続財産には、以下のものがあげられます。

- 生命保険金

- 退職手当金

- 生命保険契約に関する権利

- 定期金に関する権利

- 保証期間付定期金に関する権利

- 契約に基づかない定期金に関する権利

- その他遺贈により取得したものとみなされるもの

- 相続又は遺贈により財産を取得しなかった相続時精算課税適用者の受贈財産

- 農地等の贈与者が死亡した場合の農地

非課税財産

非課税財産とは相続や遺贈によって取得した財産であっても相続税がかからない財産のことで、次のものが該当します。

- 墓地、墓碑、仏壇、仏具など

- みなし相続財産に該当する死亡保険金等の非課税限度額(後述)

- みなし相続財産に該当する死亡退職手当金等の非課税限度額(後述)

- 心身障害者共済制度に基づく給付金の受給権

- 宗教、慈善、学術その他公益を目的とする事業を行う一定の人が取得した財産で、その公益を目的とする事業の用に供することが確実なもの

- 相続税の申告期限までに、国、地方公共団体、特定の公益法人、認定特定非営利活動法人に寄附した一定の財産(相続税の申告書に一定の書類を添付しなければなりません。)

- 相続税の申告期限までに、特定公益信託の信託財産とするために支出した一定の金銭(相続税の申告書に一定の書類を添付しなければなりません。)

死亡保険金等の非課税限度額は、次の式で計算します。

死亡退職手当金等の非課税限度額は、次の式で計算します。

上記算式における「法定相続人の数」は、相続の放棄をした人がいても、その放棄がないとした場合の相続人の数を言いますが、被相続人(亡くなった人)に養子がある場合には、「法定相続人の数」に含める養子の数については、次のそれぞれに掲げる人数までとなります。

| 被相続人に実子がある場合 | 1人 |

| 被相続人に実子がない場合 | 2人 |

例えば、相続人が実子1人、養子2人の場合には相続人の数は3人ですが、「法定相続人の数」は2人となります。

また、相続人が養子3人の場合には相続人の数は3人ですが、「法定相続人の数」は2人となります。

なお、特別養子縁組(実親との親子関係を解消され、養親のみが法律上の親となる制度)により養子となった人、被相続人の配偶者の実子で被相続人の養子となった人、被相続人の実子若しくは養子またはその直系卑属が相続開始前に死亡し、または相続権を失ったためその人に代わって相続人となったその人の直系卑属(孫やひ孫)は、実子とみなされます。

相続時精算課税適用財産の価額

相続時精算課税選択届出書を提出した人(相続時精算課税適用者)が被相続人から取得した相続時精算課税適用財産の価額(相続開始の時の価額ではなく、贈与の時の価額)は、相続税の課税価格に加算され、相続税がかかります。

なお、相続時精算課税適用者が相続や遺贈によって財産を取得しなかった場合であっても、被相続人から取得した相続時精算課税適用財産は、相続または遺贈により取得したものとみなされ、相続税がかかります。

債務・葬式費用の金額

被相続人の債務は、相続財産の価額から差し引かれます。差し引くことができる債務には、借入金や未払金などのほか、被相続人が納めなければならなかった国税、地方税などで、まだ納めていなかったものも含まれます。

被相続人の葬式に際して相続人が負担した費用は、相続財産の価額から差し引かれます。葬式費用とは、(1)お寺などへの支払、(2)葬儀社、タクシー会社などへの支払、(3)お通夜に要した費用などです。なお、墓地や墓碑などの購入費用、香典返しの費用や法要に要した費用などは、葬式費用に含まれません。

「債務・葬式費用の金額」を差し引いた結果、赤字のときは「0」とし、その上で「相続開始前3年以内※の贈与財産の価額」を加算します。

相続開始前3年以内の贈与財産の価額

被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、相続開始前3年以内※にその被相続人から暦年課税に係る贈与によって取得した財産(以下「相続開始前3年以内※の贈与財産」といいます。)の価額(相続開始の時の価額ではなく、贈与の時の価額)は、相続税の課税価格に加算され、相続税がかかります。

※税制改正により令和6年1月1日以降の贈与から7年に変更になります。

ただし、被相続人から暦年課税に係る贈与によって取得した財産であっても特定贈与財産に該当する部分の価額は、相続税の課税価格に加算されません。この特定贈与財産とは、被相続人の配偶者(贈与の時において被相続人との婚姻期間が20年以上である配偶者に限ります。)が、贈与によって取得した居住用不動産又は金銭で、一定の要件を満たすものをいいます。

相続財産の評価方法

相続財産の価額は原則として、相続開始の時の時価で評価します。ここでは、次の財産について評価のあらましを紹介します。

- 土地

- 家屋等

- 森林の立木

- 事業用の機械、器具、農機具等

- 上場株式

- 取引相場のない株式・出資

- 預貯金

- 家庭用財産・自動車

- 書画・骨とう等

- 電話加入権

なお、財産評価については財産の種類ごとに細かなルールが無数に存在するため、相続税に詳しい士業に確認することをおすすめします。

財産を正確に評価するためには、関係法令と財産評価基本通達を参照する必要があります。

現金と預貯金以外の財産がある場合は、一般の方が正確に評価することは難しいため、相続税に強い税理士に申告を依頼することを強くおすすめします。

土地

土地の評価方法について、次の土地や権利の種類ごとに説明します。

- 宅地

- 借地権等

- 田畑又は山林

宅地

宅地の評価方法には、路線価方式と倍率方式があります。また、一定の要件を満たす場合に宅地の評価額を減額できる「小規模宅地等の特例」があります。

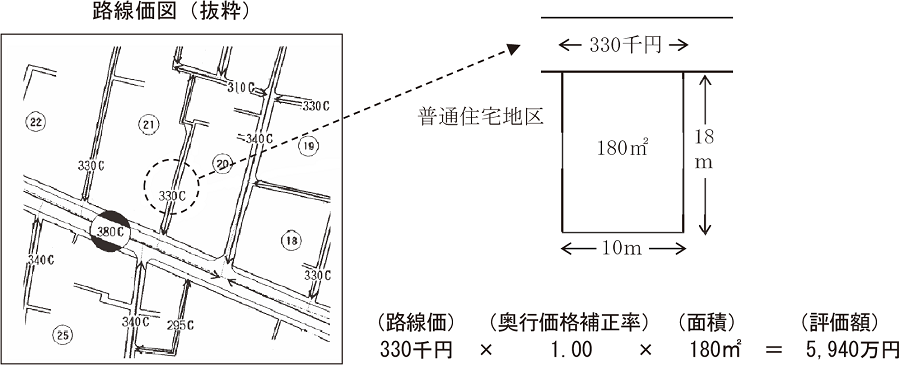

路線価方式

路線価方式は、路線価が定められている地域の評価方法です。路線価とは、路線(道路)に面する標準的な宅地の1平方メートル当たりの価額のことで、「路線価図」で確認することができます。

宅地の価額は、原則として、路線価をその宅地の形状等に応じた調整率で補正した後、その宅地の面積を掛けて計算します。

調整率には、「奥行価格補正率」、「側方路線影響加算率」などがあります。具体的な数値については、「土地及び土地の上に存する権利の評価についての調整率表」をご確認ください。

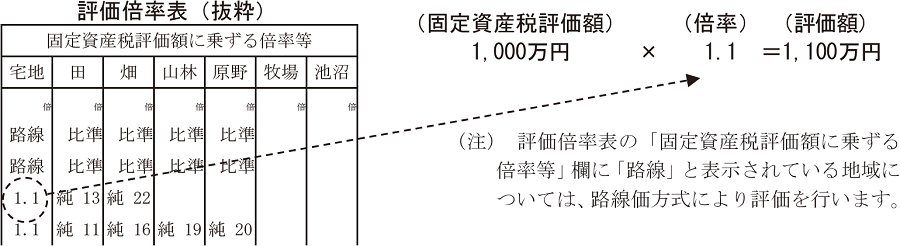

倍率方式

倍率方式は、路線価が定められていない地域の評価方法です。宅地の価額は、原則として、その宅地の固定資産税評価額に一定の倍率を掛けて計算します。

借地権等

借地権等の評価については、次のとおりです。

借地権

原則として、路線価方式又は倍率方式により評価した価額に借地権割合を掛けて計算します。

定期借地権

原則として、相続開始の時において借地権者に帰属する経済的利益及びその存続期間を基として計算します。

配偶者居住権に基づく敷地利用権

原則として、路線価方式又は倍率方式により評価した価額及び配偶者居住権の存続期間を基として計算します。

貸宅地

原則として、路線価方式又は倍率方式により評価した価額から、借地権、定期借地権等の価額を差し引いて計算します。

例えば、自用地としての相続税評価額が1億円で借地権割合が60%の宅地に借地権の目的となって場合のその宅地の相続税評価額は、「1億円−1億円×60%=4,000万円」となります。

貸家建付地

原則として、路線価方式又は倍率方式により評価した価額から、借家人の有する敷地に対する権利の価額を差し引いて計算します。

配偶者居住権の目的となっている建物の敷地の用に供される土地

原則として、路線価方式又は倍率方式により評価した価額から、配偶者居住権に基づく敷地利用権の価額を差し引いて計算します。

田畑または山林

原則として、固定資産税評価額に一定の倍率を掛けて計算します。

ただし、市街地にある田畑又は山林については、原則として付近の宅地の価額に比準して計算します。

家屋等

家屋等の評価については、自用家屋と貸家に分けられます。

自用家屋

原則として、固定資産税評価額により評価します。

貸家

原則として固定資産税評価額から、固定資産税評価額に借家権割合と賃貸割合を乗じた価額を差し引いて計算します。

配偶者居住権・配偶者居住権の目的となっている建物

配偶者居住権は、原則として、固定資産税評価額及び配偶者居住権の存続期間を基として計算します。

配偶者居住権の目的となっている建物は、原則として、固定資産税評価額により評価した価額から、配偶者居住権の価額を差し引いて計算します。

森林の立木

原則として、樹種、樹齢別に定めている標準価額(標準価額は財産評価基準書で確認することができます。)を基として評価します。

相続人や包括受遺者が相続や遺贈によって取得した立木については、標準価額を基として計算した価額の85%相当額によります。

事業用の機械、器具、農機具等

原則として、類似品の売買価額や専門家の意見などを参考として評価します。

上場株式

原則として、次の価額のうち、最も低い価額により評価します。

- 相続の開始があった日の終値

- 相続の開始があった月の毎日の終値の月平均額

- 相続の開始があった月の前月の毎日の終値の月平均額

- 相続の開始があった月の前々月の毎日の終値の月平均額

取引相場のない株式・出資

原則として、その会社の規模の大小、株主の態様、資産の構成割合などに応じ、次のような方式により評価します。

- 類似業種比準方式

- 純資産価額方式

- 1と2の併用方式

- 配当還元方式

具体的には「取引相場のない株式(出資)の評価明細書」を用いて評価します。

預貯金

原則として、相続開始の日現在の預入残高と相続開始の日現在において解約するとした場合に支払を受けることができる既経過利子の額(源泉徴収されるべき税額に相当する額を差し引いた金額)との合計額により評価します。

家庭用財産・自動車

原則として、類似品の売買価額や専門家の意見などを参考として評価します。

書画・骨とう等

原則として、類似品の売買価額や専門家の意見などを参考として評価します。

電話加入権

原則として、相続開始の日の取引価額又は標準価額(標準価額は財産評価基準書で確認することができます。)により評価します。

この記事のポイントとまとめ

今回は、相続税の課税価格について説明しました。最後にこの記事のポイントをまとめます。

相続税額を計算するためには、課税対象となる財産の価格をあきらかにします。そのためには、生前贈与された財産の持ち戻しや、みなし相続財産と該当されるものを合算し、また、非課税となる財産をマイナスします。財産によっては控除制度などが利用できることもあり、相続財産の内容が預貯金以外にも多岐に渡る場合は専門家にサポートを依頼するとよいでしょう。

相続財産の評価ルールや控除制度は一般の方がこれらを駆使して相続税額を最も低く算出することは大変難しいでしょう。

しかも税務署は「もっと低くできます」とは教えてくれないので、税理士に依頼せずに申告すると、損してしまう可能性もあります。

また自分で申告すると、誤って特例等を適用してしまう等して、税額を低く申告してしまい、税務調査で指摘を受け、追徴課税により、余計な税金を支払う羽目になってしまうリスクもあります。

相続税の申告は、相続税に強い税理士に依頼するのがおすすめです。いい相続では、相続に強い税理士をご紹介していますので、お気軽にご連絡ください。

▼実際に「いい相続」を利用して、税理士に相続税申告を依頼した方のインタビューはこちら

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら