相続税の「法定相続人の数」の数え方のルールや範囲と基礎控除への影響を説明!

相続税の控除や非課税の制度には、法定相続人の数が多いほど、控除額や非課税額が増えてお得になるという側面があります。

このときの法定相続人とは、民法で規定された相続する権利を持つ人をいいますが、相続税の控除額や非課税額の計算の基礎となる法定相続人の数え方には独自のルールがあります。

法定相続人であっても相続税の控除額や非課税額の計算の基礎となる法定相続人の数には含めない場合や、反対に、法定相続人でなくなったのに相続税の控除額や非課税額の計算の基礎となる法定相続人の数に含める場合があります。

この記事では、相続税の控除額や非課税額の計算における法定相続人の数え方について、わかりやすく説明します。

この記事はこんな方におすすめ:

「法定相続人について知りたい人」「これから遺産分割協議を行う人」

この記事のポイント:

- 法定相続人の人数によって、相続税の基礎控除や生命保険金の非課税額が変わる

- 配偶者は必ず相続人になる

- 相続放棄をした人がいても相続税の基礎控除の計算では人数に含める

法定相続人の数が増えると控除額が増える制度

相続税の控除や非課税の制度には、法定相続人の数に比例して、控除額や非課税額が増加するものがあります。

それは、次の3つです。

- 基礎控除

- 相続人が受け取った生命保険金

- 相続人が受け取った死亡退職金

以下、それぞれについて説明します。

基礎控除

相続税の基礎控除とは、遺産額(課税価格)に税率を乗じる(掛ける)等して相続税額を算出する前に、遺産額から控除する(差し引く)金額のことです。

基礎控除があることによって、遺産額が一定額以下の場合は相続税が課されませんので、この基礎控除額は相続税計算にとって重要なものです。

相続税の基礎控除額は、以下の計算式で求めることができます。

つまり、法定相続人が一人増えるごとに基礎控除額が600万円増えることになります。

相続人が受け取った生命保険金

被相続人(亡くなって財産を残す人)の死亡によって取得した生命保険金や損害保険金で、その保険料の全部又は一部を被相続人が負担していたものは、相続税の課税対象となります。

この保険金の受取人が相続人(相続を放棄した人や相続権を失った人は含まれません。)である場合、全ての相続人が受け取った保険金の合計額が次の算式によって計算した非課税限度額を超えるとき、その超える部分が相続税の課税対象になります。

なお、相続人以外の人が取得した保険金には非課税の適用はありません。

相続人が受け取った死亡退職金

被相続人の死亡によって、被相続人に支給されるべきであった退職手当金、功労金その他これらに準ずる給与を受け取る場合で、被相続人の死亡後3年以内に支給が確定したものは、相続財産とみなされて相続税の課税対象となります。

なお、受け取る名目にかかわらず実質的に被相続人の退職手当金等として支給される金品は、原則としてすべて相続税の課税対象となります。したがって、現物で支給された場合も含まれます。

また、死亡後3年以内に支給が確定したものとは次のいずれかに該当するものをいいます。

- 死亡退職で支給される金額が被相続人の死亡後3年以内に確定したもの

- 生前に退職していて、支給される金額が被相続人の死亡後3年以内に確定したもの

この死亡退職金の受取人が相続人(相続を放棄した人や相続権を失った人は含まれません。)である場合、全ての相続人が受け取った死亡退職金の合計額が次の算式によって計算した非課税限度額を超えるとき、その超える部分が相続税の課税対象になります。

なお、相続人以外の人が取得した死亡退職金には非課税の適用はありません。

▼相続税額の目安は、こちらから調べられます▼

法定相続人とは?

法定相続人は、配偶者と血族相続人に分けられます。

配偶者は必ず相続人になる

被相続人が亡くなった時に配偶者が存在していれば、必ず法定相続人となります。

配偶者の親等の考え方ついては「配偶者は何親等ですか?親等の数え方」を参照してください。

なお、内縁の妻や内縁の夫、離婚した元妻や元夫は配偶者ではないので、法定相続人にはなりません。

血族相続人には優先順位がある

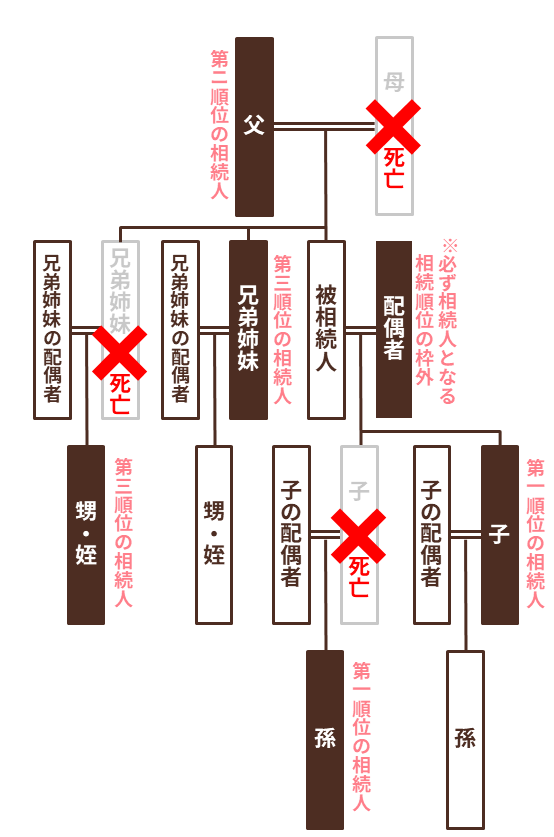

血族相続人(血のつながりがある相続人)には下表の通り優先順位があり、先順位の血族相続人が存在しない場合(または全員が相続放棄をした場合)でなければ、後順位の血族相続人には相続権が回ってきません。

| 相続順位 | 被相続人との関係 | 代襲相続 |

|---|---|---|

| 第一順位 | 子 | あり(再代襲もあり) |

| 第ニ順位 | 直系尊属(最も親等の近い者) | − |

| 第三順位 | 兄弟姉妹 | あり(再代襲はなし) |

これを図にすると、次のようになります。

なお、血族の範囲には、生物学上の血縁関係がある自然血族のほかに、養親子のように法律上の血族である法定血族もあり、法定血族も自然血族と同様に相続権をもつことができます。

また、配偶者の血族(舅・姑など)や、血族の配偶者(嫁など)のように、婚姻関係によって成り立つ姻族は血族ではないので相続権はありません。

以下からは、相続順位ごとに詳しく説明します。

第一順位:子

被相続人(亡くなって財産を残す人)の子は、第一順位の相続人です。

養子、非嫡出子(婚姻関係にない男女の間の子)、離婚後に疎遠になった子も、被相続人の子ですから、すべて相続人となります。

また、被相続人の実子で、外に養子に出た子も相続人になります。

ただし、養子縁組には、実親との親子関係を断つ特別養子縁組というものがあり、外に特別養子縁組に出た子は実親の遺産の相続人となることはできません。

なお、胎児については、胎児の状態で既に相続する権利をもっているのですが、出生しなければ、権利を行使することはできません。つまり、流産や死産の場合は相続人となることはできません。

また、被相続人の子が相続開始以前(被相続人の死亡前)に死亡したり、欠格事由(遺言書の偽造等の不正)や廃除(被相続人への虐待等の著しい非行)によって相続権を失ったりした場合、相続人に代わって「相続人の子」が相続人となります。これを代襲相続といいます。

子の代襲相続の範囲

例えば、被相続人が亡くなる前に被相続人の子Aが死亡した場合に、Aに代わってAの子Bが法定相続人になります。

さらに、Bも被相続人よりも先に死亡している場合は、Bの子が法定相続人になります。これを再代襲相続といいます。

再代襲相続の範囲は、子、孫といった直系卑属については、理論的には代襲相続が無限に続くことになります。

ただし、相続放棄した人の子は代襲相続人となることはできません。

第二順位:直系尊属

第一順位の血族相続人(子及びその代襲者)がいない場合、直系尊属(父母や祖父母のように直通する系統の親族で前の世代の人)がいれば、相続人になります。

親等の異なる直系尊属がいる場合は、親等が小さい人だけが相続人となります。親等とは、親戚関係の法的な遠近を表す単位のことです。

父母は一親等で、祖父母は二親等なので、父母と祖父母が健在の場合は、父母だけが相続人になります。

第三順位:兄弟姉妹

第一順位の血族相続人(子及びその代襲者)も、第二順位の血族相続人(直系尊属)もいない場合、被相続人の兄弟姉妹がいれば、兄弟姉妹が相続人になります。

兄弟姉妹が死亡、欠格または廃除によって相続権を失った場合には、兄弟姉妹の子が代襲して相続人になりますが、兄弟姉妹の子も相続権を失った場合には、その子(兄弟姉妹の孫)は相続人にはなりません。

兄弟姉妹の再代襲相続は認められないということです。

▼まずはお電話で相続の相談をしてみませんか?▼相続税の控除額・非課税額に関する法定相続人の数え方のルール

相続税の控除額・非課税額の計算に基礎となる法定相続人の数の数え方のルールについて、特に注意が必要な点としては、相続放棄者がいる場合と、法定相続人の中に養子がいる場合です。

その他、推定相続人の廃除を受けた人や相続の欠格者がいる場合、代襲相続があった場合についても質問を受けることが多いので、併せて説明していきます。

代襲相続の場合の法定相続人の数え方

代襲相続の場合は法定相続人の数え方に、特に変わったことはありません。前述の法則に当てはめて数えるだけです。

例えば被相続人Aと配偶者Bの間には、子Cが1人いました。Cには子DとEがいました。BとCはAよりも先に亡くなりました。

この場合は、DとEが代襲相続により、相続人となります。つまり、法定相続人は2人ということになります。

養子がいる場合の法定相続人の数え方

養子も相続人となることは前述の通りです。

しかし、基礎控除等を計算する際の法定相続人の数には、すべての養子をカウントするわけではありません。

すべての養子をカウントすると、養子を増やすことによって、基礎控除等を増やし、税金逃れができてしまうからです。

基礎控除等の計算時に参入できる養子の数は、実子がいる場合は1人、実子がいない場合は2人までと制限されています。

しかし、次の場合は、実子として扱い、養子の人数制限による影響を受けず法定相続人の数としてカウントすることができます。

- 特別養子

- 配偶者の実子、かつ、被相続人の養子(いわゆる連れ子養子)

- 代襲相続人

代襲相続人

代襲相続人について、説明します。

代襲相続人を法定相続人の数としてカウントするのは前述の通りですが、ここで説明するのは、孫を養子として迎え入れたため、一人の人が、代襲相続人でもあり、養子でもあるというケースです。

例に基づいてわかりやすく説明します。

被相続人Aの子B、Bの子Cがいるとします。CはAの孫ですが、Aと養子縁組しAの養子になったとします。

Bが亡くなり、その次に、Aが亡くなったとします。Bが亡くなっていなければ、相続人は実子Bと養子であるCの2人ですが、Bが亡くなっているので、Bの子であるCが代襲相続人となります。

そうすると、Cは、Aの養子としての立場でも相続人となりますし、Bを代襲相続人としての立場でも相続人となります。

この場合に、基礎控除額等の算定に関して、Cを二重で計上して良いかという問題が生じます。

Cは二重で相続人としての資格をもっているので、基礎控除額等の算定の基礎となる法定相続人の数として二重で計上してよいのではないかという考え方もありえそうです。

しかし、Cを二重に計上することはできません。Cはあくまで1人としてカウントします。

それでは、次に、Cは代襲相続人として計上すべきか、養子として計上すべきか、という問題があります。

養子として計上するのであれば、基礎控除額等の算定の基礎となる法定相続人の数に加えることができる養子の人数は制限がありますので、その枠がCで1人埋まることになります。

しかし、結論としては、Cは代襲相続人としてカウントし、養子の人数制限にCは影響を及ぼしません。

相続放棄があった場合の法定相続人の数え方

相続財産がプラスの財産よりも借金等のマイナスの財産の方が多い場合は、相続すると損してしまいます。

相続放棄とはこのような場合等に、相続する権利を放棄することをいいます。

相続税の基礎控除額の計算では相続放棄した人を含む!

相続放棄があっても、相続税の基礎控除額の計算上は、相続放棄した法定相続人を除かずに計算します。

例えば、法定相続人が3人いて、そのうちの1人が相続放棄をしたとします。その場合も、法定相続人は3人として計算して基礎控除額は4,800万円になります。

この原則は、相続放棄者が何人でも変わりありません。

例えば、子の全員が相続放棄をすると相続権は直系尊属に移り、直系尊属の全員が相続放棄をすると相続権は兄弟姉妹に移ります。

このように、相続順位が高順位のグループが全員相続放棄をして、新たな法定相続人が生じても、基礎控除額の算定の基礎となる法定相続人の数は、相続放棄する前の当初の法定相続人の数から変わりません。

欠格・廃除があった場合の法定相続人の数え方

相続欠格とは、相続人が遺言書の偽造等の不正をはたらいた場合に、その相続人が相続権を失う制度のことです。

相続廃除とは、相続人が被相続人を虐待する等の著しい非行を行った場合に、その相続人が相続権を失う制度のことです。

欠格や廃除で相続人でなくなった人は、基礎控除額や生命保険金等の非課税限度額の算定の基礎となる法定相続人の数にもカウントしません。

相続放棄の場合とは異なる扱いになります。なお、欠格者や廃除を受けた人に子がいれば、代襲相続が可能です。

その場合、代襲相続人の人数は、基礎控除額の算定の基礎となる法定相続人の数にカウントします。

欠格者や廃除を受けた人に子が複数いる場合は、欠格や廃除があることによって、法定相続人の数が増え結果的に、基礎控除額や生命保険金等の非課税限度額も増えるということがありえます。

▼あなたに必要な相続手続き、ポチポチ選択するだけで診断できます!▼

法定相続人の数え方のよくある質問

相続税の法定相続人についてよく聞かれる質問を集めました。

法定相続人とは何ですか?

民法で規定された相続する権利を持つ人をいいます。

どうして相続税で法定相続人の人数が重要なのですか?

相続税の控除や非課税の制度には、法定相続人の数に比例して、控除額や非課税額が増加するものがあるからです。つまり法定相続人が多いほど、お得になるということです。

相続放棄があった場合、その人は数えますか?

相続放棄があっても、相続税の基礎控除額の計算上は、相続放棄した法定相続人を除かずに計算します。

▼相続税の目安を知りたい方はコチラ▼

この記事のポイントとまとめ

以上、法定相続人の数え方のルールや範囲について説明しました。最後にこの記事のポイントをまとめます。

- 基礎控除の計算: 相続税の基礎控除額は法定相続人の数に比例し、一人増えるごとに600万円増加します。これにより、遺産額が一定額以下の場合、相続税が課されません。

- 生命保険金と死亡退職金の非課税: 法定相続人の数に応じて、保険金や死亡退職金の非課税限度額が計算されます。

- 法定相続人の数え方: 養子、相続放棄者、欠格・廃除のあった場合など、法定相続人の数え方には特別なルールがあります。これにより、基礎控除等の計算が影響を受けることがあるため、注意が必要です。

相続税の税額を低くできる可能性がある控除や非課税の制度について正しく理解し、損をしないようにしましょう。

また、税額を低く申告してしまうと税務調査が入って修正申告を求められるうえに、加算税や延滞税が課せられることがあります。

反対に税額を高く申告してしまったとしても、税務署は低くできることを教えてくれないので、そのまま気が付かずに必要以上の額の相続税を納めることになってしまします。

そのようなことがないよう、相続税の申告前に、相続税に詳しい税理士に相談することをおすすめします。まずは「いい相続」にお気軽にお問い合わせください。

▼相続税申告は、税理士に依頼すると安心です▼

▼実際に「いい相続」を利用して、税理士に相続税申告を依頼した方のインタビューはこちら

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら