遺族年金は70歳以上でももらえる?自分の年金ももらえるの?

本記事の内容は、原則、記事執筆日(2019年2月3日)時点の法令・制度等に基づき作成されています。最新の法令等につきましては、弁護士や司法書士、行政書士、税理士などの専門家等にご確認ください。なお、万が一記事により損害が生じた場合、弊社は一切の責任を負いかねますのであらかじめご了承ください。

本記事は、いい相続の姉妹サイト「遺産相続弁護士ガイド」で2019年2月3日に公開された記事を再編集したものです。

本記事は、いい相続の姉妹サイト「遺産相続弁護士ガイド」で2019年2月3日に公開された記事を再編集したものです。

自分は70歳になったばかり、年金を受給して生活、まだまだ元気で、健康については何の不安もない。そんなとき、急に大黒柱のご主人が亡くなったら…。

「遺族年金は70歳以上でももらえますか?」

「遺族年金は70歳以上でももらえますか?」という疑問を聞くことがあります。

この記事は、この点について、金額の計算方法も含めて、わかりやすく説明します。

また、自分の年金と遺族年金の両方を一緒にもらうことができるかという点や、遺族年金をもらっていても扶養に入ることができるかという点についても説明します。

是非、参考にしてください。

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

このフローチャートで「該当しません」になった場合は、遺族基礎年金はもらえません。

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

このフローチャートで「該当しません」になった場合は、遺族基礎年金はもらえません。

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

このフローチャートで「該当しません」になった場合は、遺族厚生年金を受給資格はありません。

しかし、「該当します」になった場合は、死亡当時に死亡した方によって生計を維持されていた遺族の中で、以下の優先順位が最も高い方が遺族厚生年金をもらえます。

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

このフローチャートで「該当しません」になった場合は、遺族厚生年金を受給資格はありません。

しかし、「該当します」になった場合は、死亡当時に死亡した方によって生計を維持されていた遺族の中で、以下の優先順位が最も高い方が遺族厚生年金をもらえます。

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

目次 [隠す]

遺族年金は70歳以上でももらえる

遺族年金は、70歳以上でも、要件を満たせばもらえます。 夫婦共に70歳以上の場合でも、夫婦のうち亡くなった人だけが70歳以上の場合でも、遺族となった人だけが70歳以上の場合でも、要件さえ満たせばもらえます。 70歳になる前と後とで、もらうための要件が変わることもありません(つまり、69歳でも70歳以上でも変わりません。)。 遺族年金には、遺族基礎年金と遺族厚生年金があります。 遺族基礎年金については、亡くなった人やその配偶者の年齢は関係ありません。 子供の年齢等の要件(子供が18歳になった年度末の3月31日まではもらえる)を満たせばもらえます。 遺族厚生年金については、受給資格期間が25年以上あること等の要件を満たせば、もらえます。

遺族年金をもらうための要件

遺族年金をもらうための要件について、遺族基礎年金と遺族厚生年金とに分けて、それぞれ説明します。遺族基礎年金

遺族基礎年金は、亡くなった人に関する要件と、遺族に関する要件の両方を満たしている場合でなければもらえません。 始めにお伝えしておくと、亡くなった人に子供がいない場合や亡くなった時点で子供が20歳以上の場合は、遺族基礎年金はもらえないので、遺族基礎年金の説明は飛ばして、遺族厚生年金の説明に移ってください。 それでは、以下、遺族基礎年金がもらえる要件について説明します。亡くなった人に関する要件

亡くなった人が、次のいずれにも該当しない場合は、遺族基礎年金はもらえません。- 国民年金の被保険者である間に死亡したとき

- 国民年金の被保険者であった60歳以上65歳未満の人で、日本国内に住所を有していた人が死亡したとき

- 老齢基礎年金の受給権者であった人(保険料納付済期間、保険料免除期間および合算対象期間を合算した期間が25年以上ある人に限られます。)が死亡したとき

- 保険料納付済期間、保険料免除期間および合算対象期間を合算した期間が25年以上ある人が死亡したとき

遺族に関する要件

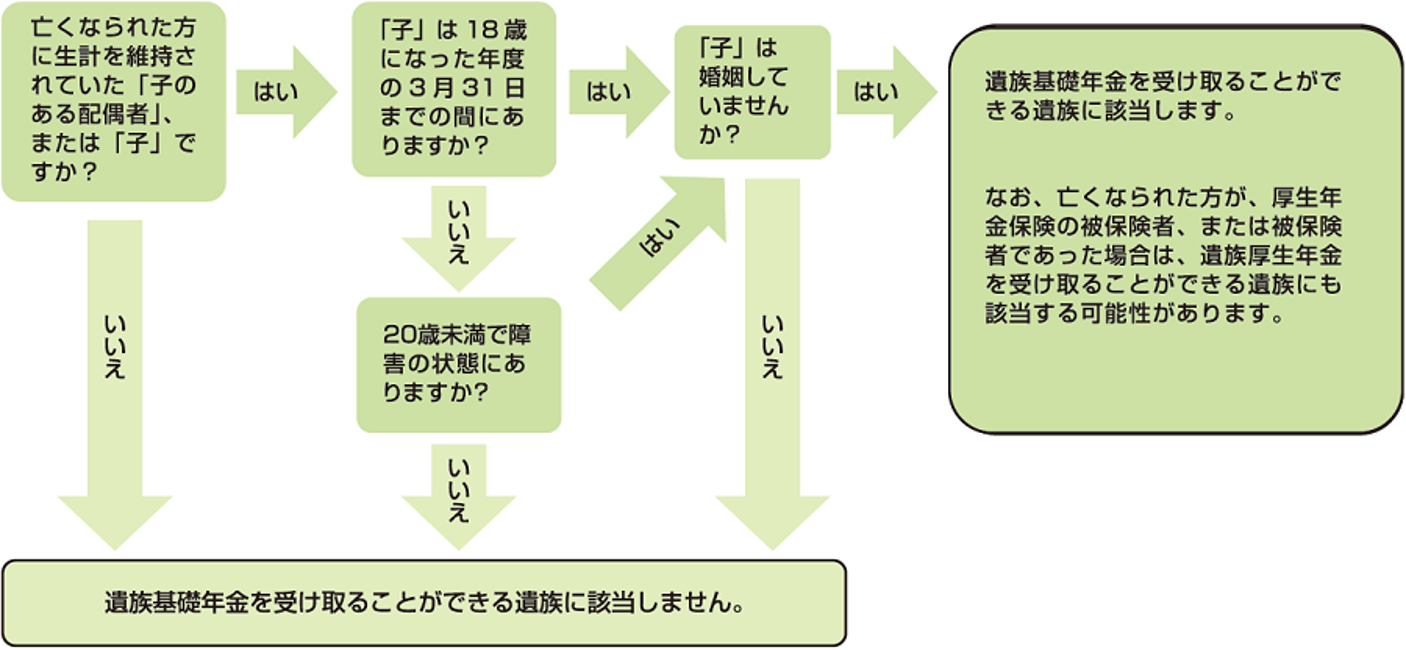

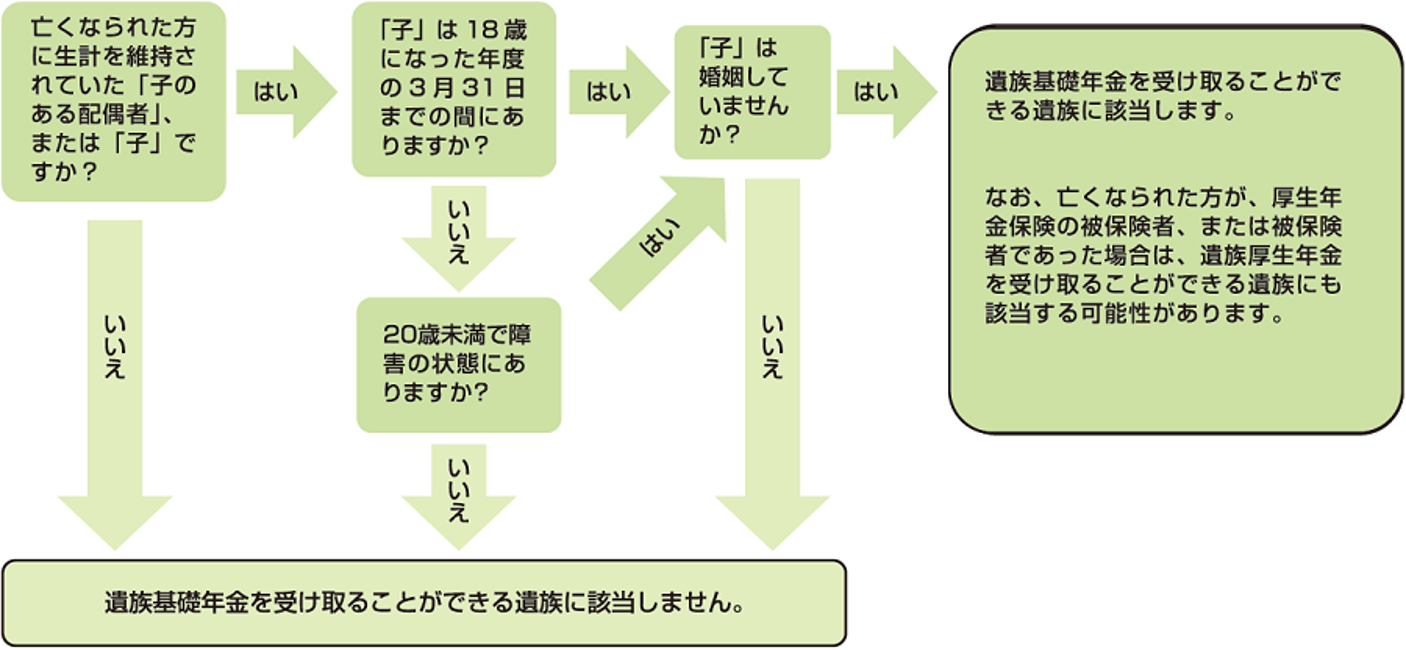

まず、「死亡した人によって生計を維持された人」でなければ、遺族基礎年金はもらえません。 「死亡した人によって生計を維持された人」とは、死亡当時、死亡した人と生計を同一にしていた人で、原則として、年収850万円未満の人が該当します。 そのうえで、遺族基礎年金を受け取ることができる遺族に該当するかどうかは、簡易的に、下のフローチャートに沿って確かめることができます。 (出典:日本年金機構「遺族年金ガイド 平成30年度版」)

このフローチャートで「該当しません」になった場合は、遺族基礎年金はもらえません。

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

このフローチャートで「該当しません」になった場合は、遺族基礎年金はもらえません。

遺族厚生年金

遺族厚生年金も、遺族基礎年金と同様に、亡くなった人に関する要件と、遺族に関する要件の両方を満たしている場合でなければもらえません。 始めにお伝えしておくと、亡くなった人が厚生年金と共済年金のいずれにも加入したことがない場合は、遺族厚生年金はもらえません。 それでは、以下、遺族厚生年金がもらえるケースについて説明します。亡くなった人に関する要件

まず、亡くなった人について、次のいずれかにも該当しない場合は、遺族厚生年金はもらえません。- 厚生年金保険の被保険者である間に死亡したとき

- 厚生年金保険の被保険者期間に初診日がある病気やけがが原因で、初診日から5年以内に死亡したとき ※ここでいう初診日とは、死亡の原因となった病気やけがについて、初めて医師または歯科医師の診療を受けた人をいいます(転医があった場合でも、初めて医師等の診療を受けた日が初診日となります)。

- 1級・2級の障害厚生年金を受け取っている人が死亡したとき

- 老齢厚生年金の受給権者であった人(保険料納付済期間、保険料免除期間および合算対象期間を合算した期間が25年以上ある人に限られます。)が死亡したとき

- 厚生年金保険の保険料納付済期間、保険料免除期間および合算対象期間を合算した期間が25年以上ある人が死亡したとき

遺族に関する要件

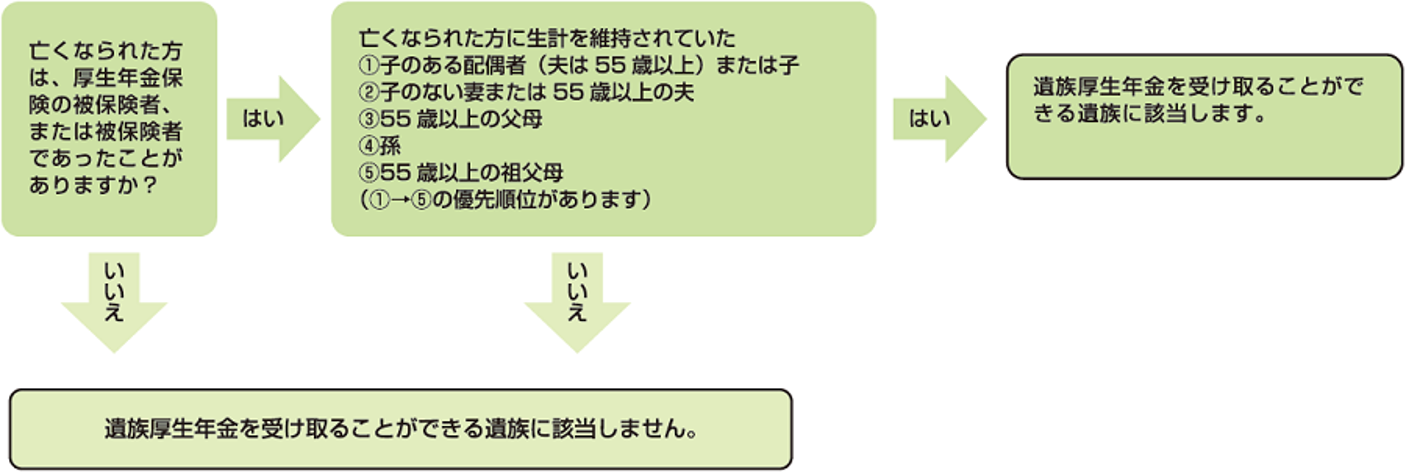

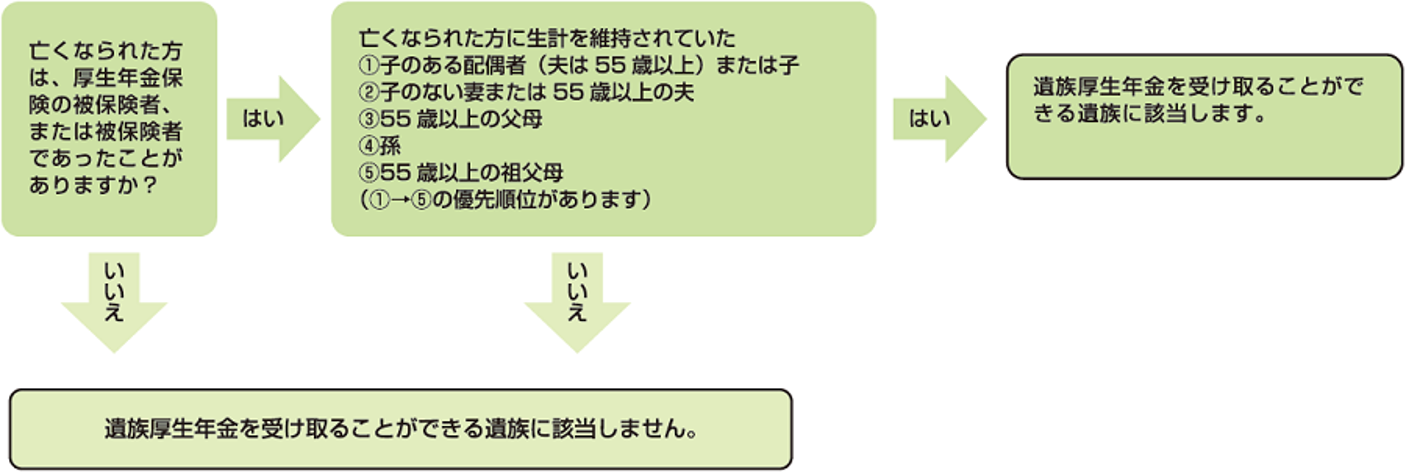

遺族厚生年金は、「死亡した人によって生計を維持された人」でなければもらえません。 「死亡した人によって生計を維持された人」とは、死亡当時、死亡した人と生計を同一にしていた人で、原則として、年収850万円未満の人が該当しますが、死亡当時に年収850万円以上であっても、概ね5年以内に年収が850万円未満となると認められる事由(退職・廃業など)がある人は、遺族厚生年金を受け取ることができます。 そのうえで、遺族基礎年金を受け取ることができる遺族に該当するかどうかは、簡易的に、下のフローチャートに沿って確かめることができます。 (出典:日本年金機構「遺族年金ガイド 平成30年度版」)

このフローチャートで「該当しません」になった場合は、遺族厚生年金を受給資格はありません。

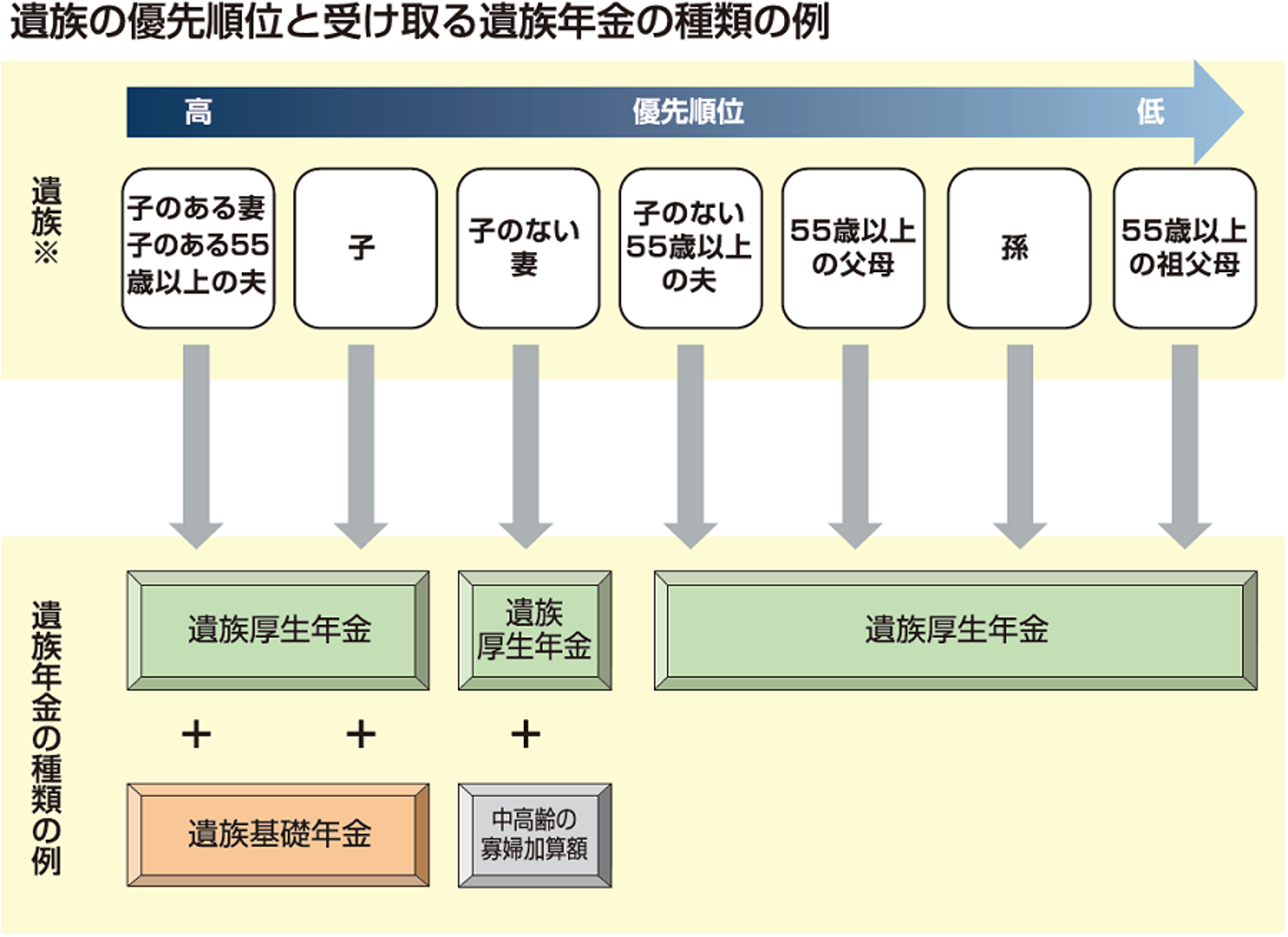

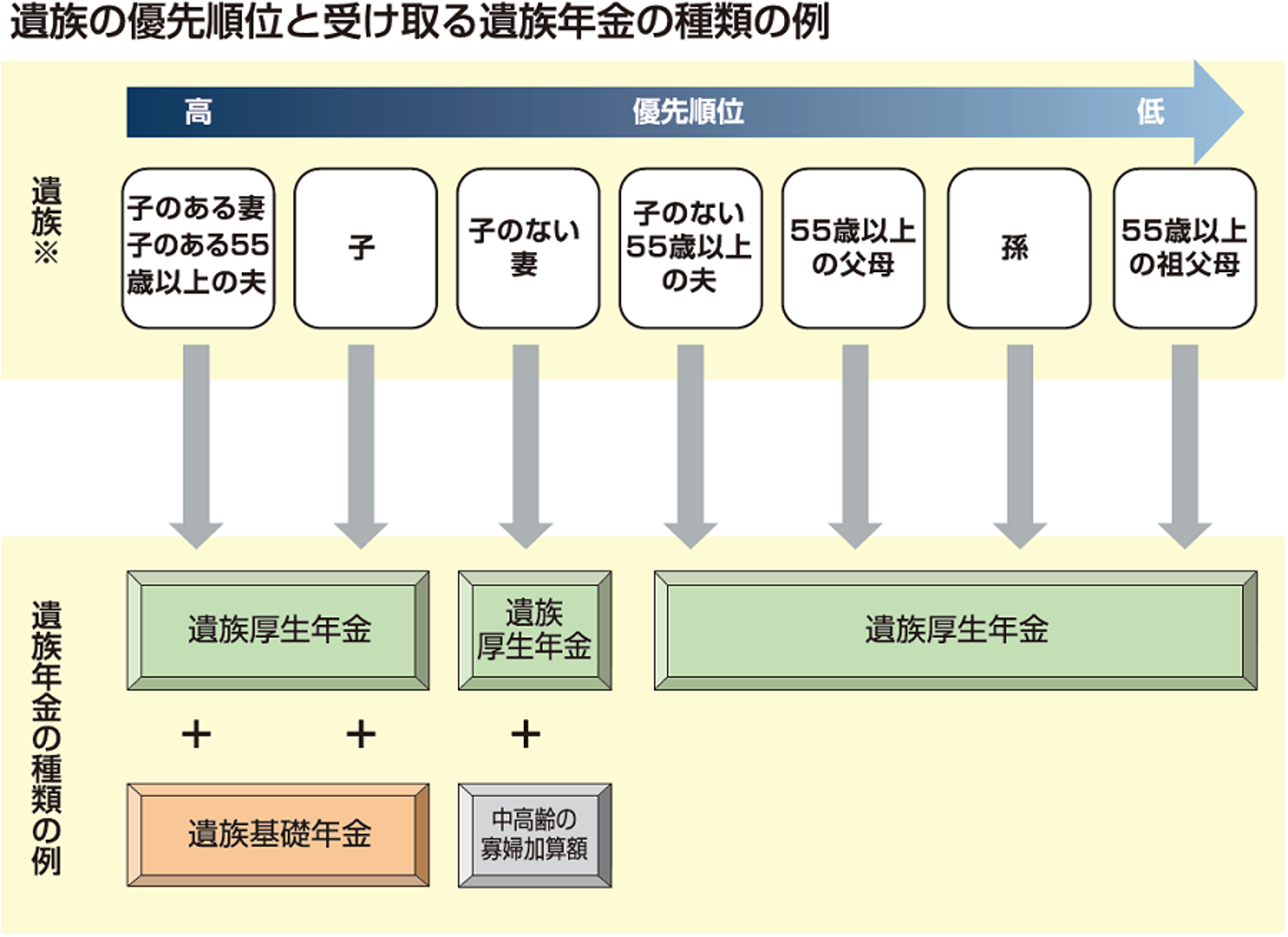

しかし、「該当します」になった場合は、死亡当時に死亡した方によって生計を維持されていた遺族の中で、以下の優先順位が最も高い方が遺族厚生年金をもらえます。

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

このフローチャートで「該当しません」になった場合は、遺族厚生年金を受給資格はありません。

しかし、「該当します」になった場合は、死亡当時に死亡した方によって生計を維持されていた遺族の中で、以下の優先順位が最も高い方が遺族厚生年金をもらえます。

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

(出典:日本年金機構「遺族年金ガイド 平成30年度版」)

70歳以上の場合、遺族年金はいくらもらえる?

70歳になる前となった後とで遺族年金の金額が変わることはありません(つまり、69歳でも70歳以上でも変わりません。)。 以下、配偶者がもらえる遺族年金の金額の基本的な計算方法について、遺族基礎年金と遺族厚生年金とに分けて説明します。▼死後手続きに役立つ資料が、今なら無料でダウンロードできます▼

配偶者がもらえる遺族基礎年金の基本的な計算方法

配偶者が受け取る遺族基礎年金の金額(年額)は、「779,300円+子の加算額」で計算することができます。 子の加算額は、1人目と2人目が1人につき224,300円、3人目以降が1人につき74,800円です。 例えば、対象となる子が4人いる場合の支給額は、「779,300円+224,300円×2+74,800円×2=1,377,500円」となります。 なお、子の加算額の対象となる子は、遺族基礎年金の受給資格と同じく、次の1と2のいずれかを満たし、かつ、3も同時に満たす子のみです。- 18歳になった年度の3月31日までの間にあること ※死亡当時に胎児であった子も出生以降に対象となります。

- 20歳未満で障害等級1級または2級の障害の状態にあること

- 婚姻していないこと

配偶者がもらえる遺族厚生年金の基本的な計算方法

遺族厚生年金の金額は、老齢厚生年金の報酬比例部分の4分の3です。 老齢厚生年金とは、公的年金制度のひとつで、厚生年金に加入していて受給要件を満たした人が、原則65歳に達してから老齢基礎年金に上乗せしてもらえる年金のことです。 老齢厚生年金には、報酬比例部分と定額部分とがあり、報酬比例部分とは、年金額が厚生年金保険加入期間中の報酬及び加入期間に基づいて計算される部分です。 老齢厚生年金の報酬比例部分は、平成15年3月以前の加入期間におけるもの(A)と、平成15年4月以降の加入期間におけるもの(B)とを足し算して計算します。 Aは、次の計算式で求めることができます。 A:平均標準報酬月額×7.125/1000×平成15年3月までの加入期間の月数 A式中の「平均標準報酬月額」は、平成15年3月以前の標準報酬月額の総額を、平成15年3月以前の加入期間で割って得た額です。 標準報酬月額とは、被保険者が事業主から受ける毎月の給料などの報酬の月額を区切りのよい幅で区分したもののことです。 なお、亡くなった人が老齢厚生年金の受給権者だった場合は、A式中の7.125/1000は、亡くなった人の生年月日に応じて、7.125/1000~9.5/1000となります。 Bは、次の計算式で求めることができます。 B:平均標準報酬額×5.481/1000×平成15年4月以降の加入期間の月数 Bの式中の「平均標準報酬月額」は、平成15年4月以降の標準報酬月額と標準賞与額の総額を、平成15年4月以降の加入期間で割って得た額です。 標準賞与額とは、税引き前の賞与総額から千円未満を切り捨てた金額です(1か月あたり150万円が上限)。 亡くなった人が老齢厚生年金の受給権者だった場合(前述の死亡した人に関する要件の4に該当する場合)は、B式中の5.481/1000は、亡くなった人の生年月日に応じて、5.481/1000~7.308/1000となります。 なお、前述の死亡した人に関する要件の1~3に該当する場合は、厚生年金の被保険者期間が300月(25年)未満の場合は、300月とみなして計算します。遺族年金は自分の年金(老齢年金)と両方一緒にもらえるの?

遺族基礎年金と老齢年金は両方一緒にはもらえない

遺族基礎年金と老齢年金は、両方一緒にはもらえず、どちらをもらうか選択しなければなりません。 もらえる老齢年金が老齢基礎年金だけの場合(自営業者だった人など)は、通常、老齢基礎年金の金額よりも遺族基礎年金の金額の方が大きいので、遺族基礎年金を選択した方が得になるでしょう。 一方、老齢基礎年金に加えて老齢厚生年金ももらえる場合(会社員や公務人だった人など)は、通常、遺族基礎年金の金額よりも「老齢基礎年金+老齢厚生年金」の金額の方が大きいので、老齢年金を選択した方が得になるでしょう。 しかし、老齢厚生年金をもらえる場合は、遺族厚生年金ももらえることが多く、上の例のように、遺族厚生年金と遺族基礎年金のみという組み合わせの方はほとんどいないでしょう。遺族厚生年金と老齢年金は両方一緒にもらえるケースともらえないケースがある

遺族厚生年金と老齢年金は、両方一緒にもらえるケースともらえないケースがあります。 まず、遺族厚生年金と老齢基礎年金は、両方一緒にもらえます。 他方、老齢厚生年金については、少し複雑です。 まず、遺族厚生年金と、特別支給の老齢厚生年金は、両方一緒にはもらえず、どちらかを選択しなければなりません。 特別支給の老齢厚生年金とは、60歳から64歳までの間にもらえる老齢厚生年金のことです。 通常は、遺族厚生年金の方が金額が大きく、そちらを選択することになるでしょう。 そして、65歳以降にもらう老齢厚生年金は、遺族厚生年金と両方一緒にもらうことになりますが、遺族厚生年金の老齢厚生年金に相当する金額はもらえません。 つまり、もらえる金額としては、老齢厚生年金をもらっていないのと同じことになります(もっとも、遺族年金は非課税で、老齢年金は課税されるという違いはあります)。 そうすると、自分自身が納めた保険料が年金額に反映されないように思われるかもしれません。しかし、遺族厚生年金の金額は、次の2通りの計算方法のうち、いずれか多い額が支給されることになっています(遺族厚生年金の受給権者が亡くなった人の配偶者である場合)。- 亡くなられた方の老齢厚生年金額の3/4

- 亡くなられた方の老齢厚生年金額の1/2 + ご自身の老齢厚生年金額の1/2

遺族年金をもらっていても扶養に入ることができる

扶養には、税制上の扶養と社会保険上の扶養があります。税制上の扶養

税制上の扶養に入るメリットは扶養している人の税金が安くなることです。 70歳以上の人が子供や孫の扶養に入る場合、同居している場合は、所得税が58万円、住民税が45万円控除され、同居していない場合は、所得税が48万円、住民税が38万円控除されます。 例えば、年収500万円の人が同居の70歳以上の親を扶養に入れた場合、所得税と住民税を合わせて10万円近く税金が安くなります。 税制上の扶養に入るには、生計を一にしていること、年間の合計所得額が38万円以下(給与収入のみの場合、103万円以下)であること等の条件があります。 遺族年金は非課税なので、合計所得額に含まれません。社会保険上の扶養

社会保険上の扶養に入るメリットは扶養されている人が国民健康保険料を納付しなくてよくなることです。 国民健康保険料は75歳になるまで納めなければならないので、75歳未満の人であれば、社会保険上の扶養に入るメリットがあるといえます。 なお、扶養する人が社会保険組合ではなく国民健康保険の被保険者(加入者)の場合は、扶養されていても、扶養されていなくても、健康保険料の金額は同じなので、扶養に入る意味はありません。 遺族年金をもらっていても、遺族年金を含めた年収が、180万円以下で(60歳未満の場合は130万円)、かつ、同居の場合は被保険者本人の年収の2分の1未満、別居の場合は被保険者本人からの仕送り額よりも少ないときは、社会保険上の扶養に入ることができます。まとめ

以上、70歳以上の人の遺族年金について説明しました。 家族が亡くなると、年金関係に限らず、様々な相続手続きが必要となることが多いです。 行政書士、司法書士といった専門家にまとめて依頼することで、手間が省けますし、申請漏れで損することもなくなります。 一度、相談してみるとよいでしょう。▼実際に「いい相続」を利用して、行政書士に死後手続きを依頼した方のインタビューはこちら

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。