相続手続きの流れと期限の一覧|必要書類・費用もわかりやすい完全ガイド【行政書士監修】

大切な家族が亡くなると、気持ちの整理もつかぬまま、様々な手続きをしなければなりません。ただでさえ落ち着かない状態の中で、

- 死亡届の提出や年金関係などの役所手続き

- 相続人の調査や遺産分割協議

- 不動産や銀行口座の名義変更

といった煩雑な手続きをしていくことは、専門知識のない一般の方にはなかなか難しいことではないでしょうか。

この記事では、家族の死後、必要な手続きについて「何を」「いつまでに」「どんな手順で」進めればいいのか、全体の流れや期限などのスケジュール感、それぞれの手続きの費用などの詳細もわかりやすく説明していきます。

相続手続きの無料相談受付中!こちらから、ご希望の地域等をお選びください。

この記事の監修者

弁護士事務所にパラリーガルとして勤務後、行政書士事務所を開業。「人生の最後まで手を抜かない」を信条として、遺言、任意後見、家族信託といった生前対策に力を入れている。

目次

相続手続きの全体の流れと期限

期限や時効がある手続きも含まれるので、まずは全体の流れを把握しておきましょう。すみやかにおこなわなければならないこと、少し落ち着いてからおこなえばよいことを区別し、優先順位をつけて対応しましょう。

相続手続きスケジュール一覧表

家族が亡くなったあと、相続人がやるべき一般的な相続手続きなどの全体スケジュールを一覧表にまとめました。期限の目安や手続きの要否も一覧になっているので、ぜひ活用してください。

なお、期限が決まっているわけではなく、あくまで目安である手続きについては(*)を付けています。

相続登記該当する人に必要不動産に関する手続き| 期限(目安) | 手続き | 手続きの要否 |

|---|---|---|

| 1.死亡から7日以内 | 死亡診断書の受け取り | 必ず必要 |

| 死亡届と火葬許可申請書の提出 | 必ず必要 | |

| 2.死亡から10日以内 | 葬儀(*) | 適宜 |

| 年金受給停止の手続き(*) | 該当する人に必要 | |

| 3.死亡から14日以内 | 国民健康保険の資格喪失の手続き(勤め先の健康保険は5日以内) | 必ず必要 |

| 介護保険の資格喪失の手続き | 必ず必要 | |

| 世帯主変更届の提出 | 家族構成によっては必要 | |

| 公共料金や各種サービス等の名義変更・解約など(*) | 必ず必要 | |

| 金融機関への連絡(*) | 必ず必要 | |

| 4.死亡から1ヵ月以内 | 遺言書の有無の確認(*) | 必ず必要 |

| 遺言書の検認手続き(*) | 該当する場合に必要 | |

| 相続人の調査(*) | 必ず必要 | |

| 相続財産の調査(*) | 必ず必要 | |

| 5.死亡から3ヵ月以内 | 遺産分割協議の開始(*) | 遺言がない場合に必要 |

| 相続放棄・限定承認の申述 | 該当する場合に必要 | |

| 6.死亡から4ヵ月以内 | 被相続人の所得税の準確定申告 | 該当する人に必要 |

| 7.死亡から10ヵ月以内 | 遺産分割協議書の作成 | 相続人が複数おり、遺言がないなど遺産分割協議をおこない、協議書が必要な場合 |

| 預貯金・有価証券等の名義変更・解約(*) | 該当する人に必要 | |

| 各種財産の名義変更(*) | 該当する人に必要 | |

| 相続税の申告 | 該当する人に必要 | |

| 8.死亡から1年以内 | 遺留分侵害額請求(旧:遺留分減殺請求)の手続き | 該当する人に必要 |

| 9.死亡から2年以内 | 葬祭費、埋葬料の請求 | 該当する人に必要 |

| 高額医療費の還付の請求 | 該当する人に必要 | |

| 死亡一時金の請求 | 該当する人に必要 | |

| 10.死亡から3年以内 | 生命保険金の請求 | 該当する人に必要 |

| 相続登記 | 該当する人に必要 | |

| 11.死亡から5年以内 | 遺族年金の受給申請 | 該当する人に必要 |

| 未支給年金の請求 | 該当する人に必要 | |

| 寡婦年金の請求 | 該当する人に必要 | |

| 12.死亡から5年10ヵ月以内 | 相続税の還付請求の手続き | 該当する人に必要 |

表からわかるように、ひとえに相続手続きと言っても多種多様であり、故人の遺産の種類や総額などによって大きく変わります。以下、一般的な相続手続きの流れに沿って、各手続きの詳細を説明していきます。

▼手続きのチェックリストはこちらからダウンロードできます▼

1.死亡から7日以内におこなうこと

死亡診断書の受け取り

家族が亡くなったら、当日あるいは翌日に医師から死亡診断書の交付を受け、死亡届を市区町村役場へ提出します。診療中の病気以外の理由で亡くなった場合や、不慮の事故などにより亡くなった場合は、警察を通じて、医師(監察医)に死体検案書を交付してもらいます。

死亡届と火葬許可申請書の提出

死亡届は死亡証明書と一体になっており、右半分が死亡証明書、左半分が死亡届です。死亡届に必要事項を記入したら、死後7日以内に火葬許可申請書と一緒に故人の死亡地あるいは本籍地などの市区町村役場に提出します。

死亡届を提出しないと火葬ができません。火葬許可証を葬儀社に持っていくと、火葬の申し込みができます。また、これらの申請は葬儀社が代行してくれることも多いようです。なお、火葬が終わると火葬場から埋葬許可書が交付されます。埋葬許可書は、菩提寺又は墓地・霊園の管理者へ提出します。

死亡届を提出すると、自動的に住民票が抹消されます。住民登録が抹消された住民票を住民票の除票といいますが、不動産登記や相続税申告に必要になるため取得する必要があります。

死亡届や死亡診断書は、遺族基礎年金・遺族厚生年金・遺族共済年金の請求などの手続きで、死亡の事実(原因)および死亡年月日確認のために必要となる場合もあります。市区町村役場に提出する前に10枚ほどコピーを取っておくと良いでしょう。

2.死亡から10日以内におこなうこと

葬儀に関すること

最近では家族葬や直葬も増えていますが、一般的には葬儀社に依頼して、お通夜や葬式などの法要をおこない、お墓や仏壇を用意します。葬儀費用は相続税を申告する際に相続財産から控除できるものがありますので詳しくはリンク先の記事をご参照ください。また、葬祭費の支給申請にも必要ですので、領収書をとっておきましょう。

なお、葬儀費用の全国平均は約110.7万円(鎌倉新書2022年調べ)です。

年金受給停止の手続き

故人が年金受給者であれば、すみやかに年金の受給停止の手続きをします。過剰に受け取った年金は返還しなければなりません。年金事務所または街角の年金相談センターに年金受給権者死亡届を提出するのですが、厚生年金の受給停止手続きは死亡後10日以内、国民年金の受給停止手続きは死亡後14日以内におこなわなければいけません。

故人が受け取るはずだった未支給分の年金を、遺族が請求することができます。詳しくはリンク先の記事をご参照ください。この手続は時効が5年と長いですが、年金受給権者死亡届出と未支給年金請求書は同じ綴りになっていることが多いため、年金受給停止の手続きと併せておこなうとスムーズです。

3.死亡から14日以内におこなうこと

健康保険の資格喪失の手続き

健康保険の被保険者が亡くなった場合は、資格喪失の手続きをして、健康保険証を返却します。

健康保険には大きく分けて、次の3つの種類があります。

- 国民健康保険:自営業者、学生が加入

- 後期高齢者医療保険:75歳以上の人が加入

- 被用者の健康保険:会社員、公務員が加入

各健康保険によって手続きが異なりますので、健康保険の種類に応じて手続きしましょう。

国民健康保険と後期高齢者医療保険の場合は、死後14日以内に故人の住所地の市区町村役場窓口に、国民健康保険被保険者資格喪失届や後期高齢者医療被保険者資格喪失届を提出します。

健康保険の場合は、死後5日以内に勤務先の会社や協会けんぽ、健康保険組合に、健康保険・厚生年金保険被保険者資格喪失届を提出します。

なお、故人の健康保険の扶養に入っていた人は、死亡日の翌日に健康保険等の資格を喪失するため、故人の健康保険証と一緒に自身の健康保険証も返却しなければなりません。その後は、自身で国民健康保険に加入するか、会社員である他の家族の被扶養者になる手続きをおこなう必要があります。

葬祭費・埋葬料とは、健康保険の加入者やその扶養家族が亡くなった際に遺族の金銭的な負担軽減のため、葬儀をとりおこなうのに必要となった金額の一部を負担してもらえる制度です。

故人が生前に入っていた保険の種別により異なりますが、個人事業主やフリーランスで国民健康保険の被保険者だった場合では葬祭費が、サラリーマンなど社会保険に加入していたケースでは埋葬料が支給されます。

葬祭費は葬儀後、自治体に申請します。葬祭費として支給される額は自治体によって数万~7万円前後です。また、後期高齢者医療制度の加入者が亡くなった場合も、葬祭費が支給されます。

一方、埋葬料は健康保険組合または全国健康保険協会(協会けんぽ)に申請します。

これらの請求の期限は、葬祭費は葬式が執り行われた日から2年以内、埋葬料は故人がこの世を去った翌日から2年以内となっています。

介護保険の資格喪失の手続き

故人が65歳以上または40歳~64歳で要介護認定を受けていた場合は、死後14日以内に故人の住所地の市区町村役場窓口で介護保険被保険者証の返却と介護保険資格喪失届の提出を併せておこなう必要があります。

介護保険の手続きをおこなうと介護保険料が再計算されます。未納保険料がある場合は、相続人が不足分を収めます。払い過ぎの保険料があった場合は、相続人に還付金が支払われます。

世帯主変更届の提出

世帯主が亡くなったら、世帯主変更届(住民異動届)を市区町村役場へ提出して、住民票の世帯主を変更する必要があります。この手続きは通常、死亡届と併せておこなうことになりますが、期限としては死後14日以内になります。

なお、残された世帯員が1人の場合や、15歳未満の子供とその親権者の場合は、次の世帯主が明白なためこの届出は不要です。

公共料金や各種サービス等の名義変更・解約など

故人名義のさまざま契約に関して変更・解約手続きをおこないましょう。これらの手続きには期限はありませんが、有料のものはすみやかに解約手続きをおこない余分な出費を抑えましょう。

なお、これまで支払っていたものを確認するには、故人の通帳や郵便物を確認するといいでしょう。最低限確認しておきたいものは、次のとおりです。

公共料金や各種サービス等の名義変更・解約

| 内容 | 手続き | 手続き先 |

|---|---|---|

| 公共料金(水道、電気、ガス) | 名義変更・解約 | 各社 |

| 携帯電話、インターネット回線 | 解約 | 各社 |

| Webサービス | 名義変更・解約 | 各社 |

| 固定電話 | 名義変更・解約 | 各社 |

| NHK | 名義変更・解約 | NHK |

| 株式 | 名義変更 | 各社 |

| ゴルフ会員権 | 名義変更・解約 | 各社 |

| 運転免許証 | 返納(更新期限が来れば自動的に失効) | 警察署 |

| パスポート | 届出(期限切れのものは手続きの必要なし) | パスポートセンター |

| クレジットカード | 解約 | 各社 |

金融機関への連絡

金融機関に口座名義人の死亡を連絡して、公共料金・家賃等の引落しがストップすると困るなどの事情がなければ口座を凍結してもらいます。他の相続人が勝手に出金してしまうことを防ぐためですが、葬儀費用や当面の生活費に困らないように、事前に準備しておく必要があります。

事前に資金を用意していなかった場合には、遺産分割前における預貯金の払戻し制度(上限150万円)を利用します。金融機関に連絡した際、死亡日付けの残高証明書の請求及び全店照会をしておくと、その後の財産調査がスムーズでしょう。

▼あなたに必要な相続手続きは?1分で診断できます。▼

4.死亡から1ヵ月以内におこなうこと

遺言書の有無の確認

遺言書の有無は、相続人に大きな影響を与えます。なぜなら、遺産分割において遺言書の内容は基本的に何よりも優先されるからです。相続人全員がその内容を棄却することに合意しない限り、相続は遺言通りとなります。

そのため、故人から遺言書の存在を知らされていない場合でも、念入りに探しておくことが大切です。自宅(机の引き出し、仏壇、神棚、金庫等)、病院、入所施設、貸金庫などを探してみましょう。また、亡くなった人が公正証書で遺言を残していた場合は、公証役場に原本が保管されていますので、最寄りの公証役場で遺言検索をおこないます。

自筆証書遺言の場合でも、法務局の遺言書保管制度を利用している可能性があるので、最寄りの法務局(遺言書保管所)で確認しましょう。生前、税理士、弁護士等の専門家と付き合いがあった場合には遺言書を預かっていないか尋ねてみましょう。金融機関の遺言信託サービスを利用していた場合には金融機関が遺言書を保管しています。

▶手続きを途中からでも専門家に依頼できます。ご相談はこちらへ

公証役場での遺言検索手続き

| 公証役場での遺言検索手続き | |

|---|---|

| 手続き先 | 最寄りの公証役場 |

| 手続きできる人 | 相続人、受遺者、遺言執行者等(委任状があれば代理人も可) |

| 必要なもの | 遺言者の死亡および手続きをおこなう人が相続人であることが確認できる戸籍謄本など、本人確認資料 |

| 費用(手数料等) | 検索:無料、閲覧:1回200円、謄本:1枚250円 |

| 備考 | 閲覧、謄本は作成した公証役場のみで可能 |

遺言書の検認手続き

遺言書が見つかったら、遺言書の種類を確認します。遺言書は、大きく次の3つに分けられます。

- 自筆証書遺言

- 秘密証書遺言

- 公正証書遺言

公正証書遺言は、公証役場で原本が保管されているので偽造や変造の恐れがなく、検認手続きをおこなう必要はありません。それ以外の自筆証書遺言や秘密証書遺言は、家庭裁判所で検認手続きをする必要があります。

公正証書以外の遺言書が見つかったときは、遺言書は絶対に開封してはいけません。開封されると偽造や変造される可能性が高くなるためで、違法行為となり5万円以下の過料が課せられることもあります。ただし、遺言書の効力がなくなる訳ではありません。

検認手続きの流れ

- 家庭裁判所に検認の申立てをする

- 家庭裁判所から、相続人全員に検認期日が通知される

- 検認期日に相続人立会いのもと、遺言書を開封・検認する

- 検認済証明書の申請・交付

遺言書の検認申立

| 遺言書の検認手続き | |

|---|---|

| 申立先 | 故人の最後の住所地の家庭裁判所 |

| 申立人 | 遺言書の保管者、遺言書を発見した相続人 |

| 必要なもの | 申立書(窓口かダウンロード)、遺言書、相続関係が確認できる戸籍謄本など |

| 費用(手数料等) | 遺言書1通につき、 ・申立て時:収入印紙800円、連絡用の郵便切手 ・検認済証明書:収入印紙150円 |

相続人の調査

遺産分割協議の前に必要なのが、相続人の調査です。戸籍謄本などの書類を集めて、正確な相続関係を把握した上で遺産分割協議をおこなわないと、あとになって参加していない相続人がいることが判明した場合、その協議は無効になってしまうからです。

故人の戸籍を確認することで、前妻との子供や養子などの他の相続人がいないか確認します。また、相続人の現在の戸籍も取得して、相続開始時点で生存していて相続の権利があることを証明します。相続関係が確認できたら、相続の優先順位を確認します。

戸籍謄本の収集方法

戸籍謄本は、結婚・転籍などのほか、戸籍法改正でも新たに編成されることがあるため、相続関係を証明するには故人の出生から死亡までの戸籍を取得する必要があります。それには、死亡時点の戸籍謄本から順に古いものへと遡っていかなければなりません。

戸籍謄本はそれぞれの本籍のある役所でしか取得できないので、遠方の場合は郵送で取り寄せます。手間と労力がいる作業なので、専門家に依頼することも可能です。

戸籍の取得方法

| 戸籍の取得方法 | |

|---|---|

| 入手先 | 本籍がある(あった)市区町村役場 |

| 取得できる人 | 本人、配偶者、直系血族、委任状があれば代理人も可 |

| 費用(手数料等) | 戸籍謄本:450円、除籍謄本・改製原戸籍謄本:750円 |

| 必要なもの | 申請書(窓口またはダウンロード)、本人確認資料 |

相続の優先順位

被相続人の配偶者や血縁関係にある人が対象で、相続人の相続順位に従って法定相続人が決まります。被相続人の配偶者は常に相続人となり、配偶者以外の相続人には次のような順位があります。なお、内縁関係にある人は、法定相続人には含まれません。

- 第1順位:子供や孫(直系卑属)

- 第2順位:父母や祖父母(直系尊属)

- 第3順位:兄弟姉妹(傍系血族)

また、被相続人の親や兄弟姉妹は、上の相続順位の人がいる場合には、下の相続順位の人は相続人にならないというルールがあります。例えば、被相続人の遺族として母と子供がいる場合には、第1順位である子供が相続人となり、第2順位である母は相続人とはなりません。

-2.jpg)

相続財産の調査

相続財産は、預貯金や不動産などのプラスの財産だけでなく、ローンなどのマイナスの財産もあり、種類も多岐にわたるためすべてを把握するには時間を要します。また、相続税の申告が必要になる場合もありますので、財産の調査には早くから取り掛かりましょう。

まずは、自宅の金庫など大事なものを保管していそうな場所を探します。通帳や権利書、郵便物などが、調査の手掛かりになります。相続するのはプラスの財産だけでなく、マイナスの財産もあります。また相続財産とみなされないものもあります。

プラスの相続財産

- 現物財産(現金、タンス預金、預貯金など)

- 不動産(土地、家屋など)

- 不動産上の権利(借地権、抵当権など)

- 動産(自動車、貴金属、書画・骨董品、家財家具など)

- 有価証券(株式、投資信託、国債、社債、会員権など)

- その他債権(売掛金、貸付金、損害賠償請求権など)

- 知的財産権(著作権など)

- 生命保険金(故人が受取人のもの)

- 電話加入権

マイナスの相続財産

- 負債(借金、ローンなど)

- 保証債務(連帯保証など)

- 損害賠償債務(不法行為、債務不履行など)

- 公租公課(未納の税金など)

- 買掛金(営業上の未払代金など)

相続財産とみなされないもの

- 祭祀財産(墓地、仏壇、位牌、遺骨など)

- 香典・葬儀費用

- 生命保険金(故人以外が受取人のもの)

- 死亡退職金・埋葬料

- その他(生活保護受給権といった、故人のみに帰属する権利など)

ただし、生命保険金や死亡退職金は相続税法上は「みなし相続財産」とされ、相続税の課税対象にはなります。混乱しないよう、下の記事なども参考にしっかりと把握しておくことが大切です。

▶相続財産になるもの、ならないもの一覧また、以下のような資料から、相続財産を探すヒントが得られます。

相続財産の手掛かりとなるもの

- 預貯金・投資信託など:通帳、カード、金融機関の粗品

- 不動産など:権利証、登記簿謄本、売買契約書、固定資産税納税通知書

- 有価証券など:株券、金融機関からの郵便物

- 負債など:借用書、請求書

例えば、預金通帳からは、引き落としや入金、振込などの取引明細から、株式や投資信託、負債などが見つかる可能性があります。

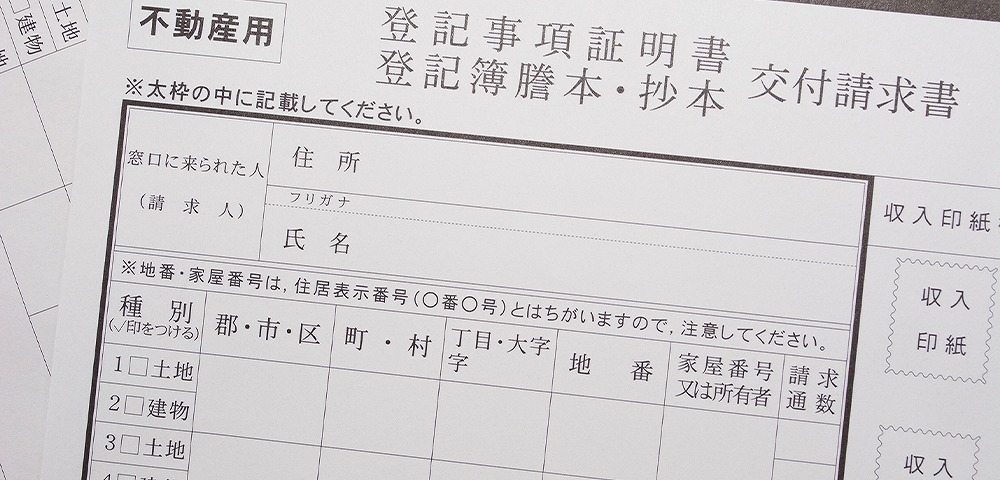

また、不動産の場合は、固定資産税納税通知書などから不動産の地番や家屋番号を調べ、法務局で登記事項証明書を取得して権利関係を確認します。さらに、名寄帳を閲覧することで、同一市区町村内にある故人所有の不動産を確認することができます。

予想外の負債が後から出てくることがないよう調査するには、銀行に対する負債であれば一般社団法人全国銀行協会、クレジットカードについては株式会社CICに、消費者金融については株式会社日本信用情報機構(JICC)に対して各々開示請求します。

▼あなたに必要な相続手続き1分で診断できます。▼

5.死亡から3ヵ月以内におこなうこと

遺産分割協議の開始

遺言書がない場合は、相続人全員で遺産の分け方を決める遺産分割協議をおこないます。

遺産分割協議では「誰が」「どの財産を」「どれくらい相続するか」を話し合いますが、遺産の分け方には、主に次の4つがあります。

遺産分割の方法

- 現物分割

遺産を現物のまま分割する方法 - 代償分割

ある相続人がある遺産を取得し、他の相続人には相続すべき遺産の持分相当額の対価を金銭で支払う方法 - 換価分割

遺産を売却し、その代金を分割する方法 - 共有分割

遺産の一部あるいは全部を相続人全員が共同で所有する方法

また、前述の通り、相続人全員が参加しないと遺産分割協議は無効になってしまうので、次のような状況の相続人がいる場合は代理人が参加します。

遺産分割協議に代理人が参加するケース

- 未成年者の場合:親権者または特別代理人

- 判断能力を欠く人の場合:成年後見人または特別代理人

- 行方不明者の場合:不在者財産管理人

※成年後見人や親権者も相続人となっていて、代理人としての立場と利益が相反してしまう場合には、特別代理人を選出します。なお、協議がまとまらない場合は、家庭裁判所で遺産分割調停をおこないます。それでも解決しない場合は、遺産分割審判に進みます。

相続放棄・限定承認の申述

相続財産の全容を把握したら、相続するか放棄するかを決めます。相続開始を知ってから3ヵ月以内に、次の3つのうちのどの相続方法を選択するか決める必要があります。限定承認と相続放棄を選ぶ場合は、家庭裁判所で手続きが必要です。

相続の種類

- 単純承認

無条件で負債を含む全財産を相続する。プラスの財産が多ければこちらを選択。 - 限定承認

プラスの財産の範囲内でマイナスの財産を引き継ぐ。 - 相続放棄

相続財産を一切相続しない。

相続放棄とは

プラスの財産よりもマイナスの財産が多い場合に、相続放棄することで相続人としての立場を放棄し、一切の財産を相続しないことができます。また、相続財産があったとしても相続に関与したくないという人も、相続放棄の手続きをおこなうといいでしょう。

なお相続放棄は専門家に手続きを依頼することもできます。

相続放棄の手続き

| 相続放棄の手続き | |

|---|---|

| 提出先 | 故人の最後の住所地を管轄する家庭裁判所 |

| 手続きする人 | 相続放棄する人(または法定代理人) |

| 費用(手数料等) | 収入印紙800円、連絡用郵便切手 (相続放棄申述受理証明書を取得する場合は、1件につき収入印紙150円) |

| 必要なもの | 相続放棄申述書(窓口またはダウンロード)、被相続人の住民票除票または戸籍附票、申述人の戸籍謄本、被相続人の死亡および申述人が相続人であることが確認できる戸籍謄本など |

| 期限 | 自己のために相続が開始したことを知ったときから3ヵ月以内 |

限定承認とは

限定承認とは、プラスの財産の範囲でマイナスの財産を引き継ぐという方法です。

この手続きは、相続人全員で合意して家庭裁判所に申述しなければなりません。借金など被相続人の負債や債務がいくらなのか正確にわからない場合や、借金があることがわかっていても自宅など絶対に手放したくない財産がある場合に、選択肢に入ってくる相続方法です。

限定承認の手続き

| 限定承認の手続き | |

|---|---|

| 提出先 | 故人の最後の住所地を管轄する家庭裁判所 |

| 手続きする人 | 相続人全員が共同しておこなう |

| 手数料(目安) | 収入印紙800円、連絡用郵便切手 |

| 必要なもの | 家事審判申立書(窓口またはダウンロード)、被相続人の住民票除票または戸籍附票、申述人の戸籍謄本、被相続人の死亡および申述人が相続人であることが確認できる戸籍謄本など |

| 期限 | 自己のために相続が開始したことを知ったときから3ヵ月以内 |

6.死亡から4ヵ月以内におこなうこと

準確定申告(被相続人の所得税の確定申告)

確定申告が必要な人が亡くなった場合、相続人は故人の代わりに死後4ヵ月以内に税務署で所得税の申告をおこなわなければなりません。これを準確定申告といいます。申告しなければならないのは、相続人や包括受遺者です。

準確定申告では、1月1日から亡くなった日までの所得を申告します。また、3月15日までに亡くなり、前年分の確定申告をしていなかった場合は、前年分の申告も必要です。準確定申告が必要なケースは、次のような場合です。

準確定申告が必要なケース

- 個人で事業をおこなっていた

- 不動産を賃貸していた

- 多額の年金を受給していた

- 多額の医療費を支払った

- 2ヵ所以上から給料をもらっていた

- 給与や退職金以外の所得があった

- 給与所得が2,000万円を超えていた

所得税の準確定申告の手続き

| 所得税の準確定申告の手続き | |

|---|---|

| 提出先 | 故人の住所地を管轄する税務署 |

| 手続きする人 | 相続人、包括受遺者 |

| 必要なもの | 準確定申告書第1表・第2表・付表、提出する人の本人確認資料、源泉徴収票など |

| 期限 | 相続開始があったことを知った日の翌日から4ヵ月以内 |

※包括受遺者とは、財産を全部または2分の1、3分の1といった一定の割合で遺贈される人のことをいいます。これに対し、特定の財産を指定して遺贈することを特定遺贈といいます。

準確定申告が不要なケース

公的年金による収入が400万円以下、他の所得も20万円以下であれば、確定申告は必要ありません。ただし、準確定申告をおこなうことで、源泉徴収された所得税が還付される場合もあります。

▼あなたに必要な相続手続きは?1分で診断できます。▼

7.死亡から10ヵ月以内におこなうこと

相続税の申告・納税を10ヵ月以内におこなわなければいけない関係上、遺産分割協議書の作成や各種名義変更などを10ヵ月以内におこなわなければならない場合があります。名義変更は手間がかかりますので、以下のポイントを押さえておくとスムーズです。

まず、相続財産をひととおり洗いだしたら、必要に応じて残高証明書や登記事項証明書などの関連書類を取得して、各財産の詳細を精査します。

次に、戸籍謄本や印鑑証明書などの必要書類を必要な分だけ用意します。各手続き先に事前に問い合わせておけば、コピーで事足りる場合や原本を返却してくれる場合などもあるので、無駄が省けます。取引していた金融機関が多い場合には、法定相続情報証明制度を利用して、法務局で法定相続情報一覧図の写しを発行してもらうことを検討しましょう。

最後に、期限があるものや時間がかかりそうなものなど、優先順位をつけて順番に手続きをおこなっていきましょう。

▶相続手続きに必要な手続きチェックリスト(無料)のダウンロードはこちら遺産分割協議書の作成

遺産分割協議がまとまったら、遺産分割協議書を作成します。後日のトラブル防止や、名義変更などの手続きをスムーズにおこなうために、「誰が」「どの財産を」「どのように取得するか」について、明確に記載することが重要です。

協議の内容を記載したら、相続人全員が実印で押印し印鑑証明書を添付します。相続人全員分を作成し、各相続人が1通ずつ保管します。

遺産分割協議書の作成期限は定められていませんが、遺産分割協議書の提出が求められる相続税申告書には期限があります。つまり、相続税の申告が必要な場合には、10ヵ月以内に作成しておく必要があるということになります。

預貯金・有価証券等の名義変更

故人が保有していた金融機関や証券会社の口座について、名義変更や解約をおこないます。銀行や証券会社ごとに相続手続方法が決まっているため、各会社に問い合わせましょう。一般的な手続きの流れは以下のようになります。

金融機関・証券会社の相続手続きの流れ

- 金融機関・証券会社への連絡

- 残高証明書の請求・全店照会

- 所定の届出用紙を入手

- 届出用紙と必要書類の提出

- 相続人名義の口座を開設(証券会社の場合)

- 払い戻しまたは名義変更

手続きを円滑に進めるために、最初に金融機関などに連絡する際に、次のことを確認しておくといいでしょう。

名義変更の手続き前に確認しておきたい事項

- 必要書類(所定用紙の受取)

- 最寄りの支店で手続き可能か

- 原本を返却してもらえるか(戸籍謄本、印鑑証明書など)

- 認証文のついた法定相続情報一覧図の写しを利用できるか

一般的な提出書類は、以下のとおりです。

名義変更の際に必要な、一般的な提出書類一覧

- 本人確認資料

- 通帳およびキャッシュカード

- 貸金庫の鍵など

- 相続届

- 相続関係を証する戸籍謄本等

- 相続人全員の印鑑証明書(遺言がない場合)

- 遺産分割協議書など(遺言がない場合)

- 遺言書(遺言がある場合)

- 払い戻しを受ける者の印鑑証明書など(遺言がある場合)

各種財産の名義変更

預貯金や不動産以外の財産についても、名義変更が必要なものは手続きをしなければなりません。売却する場合でも、いったん相続人の名義に変更する必要があるものもありますので、必要書類と合わせて、それぞれの手続先で確認してください。

名義変更が必要な主な財産と手続き先は、以下のとおりです。

名義変更が必要な主な財産

| 財産 | 手続き先 |

|---|---|

| 自動車、小型二輪 | 管轄する運輸支局(軽自動車は軽自動車検査協会) |

| 原付 | 市区町村役場 |

| ゴルフ会員権、リゾート会員権 | 各ゴルフ場や管理会社 |

| 電話加入権 | NTT |

| 損害保険 | 各保険会社 |

相続税の申告

相続財産の分割方法が決まったら、相続財産の評価額を算出し、相続税がかかるかどうかを計算します。相続税がかかる場合は、10ヵ月以内に相続税の申告と納税をする必要があります。なお、相続税の納税は、期限までに現金で一括で納付するのが原則です。

相続税の申告は、遺産総額が基礎控除額を超えていたり、配偶者控除やその他特例制度を利用する場合には、必ずおこなわなければなりません。したがって、控除制度などを適用して相続税が0円になる場合でも、申告する必要があります。

また、遺産分割協議が終わっていない場合も、相続税の申告書に申告期限後3年以内の分割見込書を添付して提出し、10ヵ月以内にいったん申告・納税しなければなりません。この場合は、法定相続人が法定相続分で取得したものとして申告・納税します。なお、遺産分割協議が終わらないと配偶者控除や小規模宅地等の特例は使えません。

のちに遺産分割協議がまとまったら、その内容に応じて相続税の計算をし、分割がおこなわれた日の翌日から4ヵ月以内に更正の請求をおこないます。相続税を払い過ぎていた場合は還付を受け、相続税が不足していた場合は追加で支払うことになります。

相続に関する訴えを起こされているなどやむを得ない事情で、申告期限後3年経っても解決しない場合は、さらにそのあと2ヵ月以内に、遺産が未分割であることについてやむを得ない事由がある旨の承認申請書を所轄の税務署長に提出します。承認されれば、その事由が止むまで適用期間を延長できます。

相続税の基本

相続税には、次のような基礎控除が設けられています。

遺産総額がこの基礎控除額以下であれば、相続税はかからず申告も必要ありません。

そこでまず、遺産総額を計算します。故人の財産を調べて、それぞれの評価額を算出します。

遺産総額が基礎控除を超えた場合には、配偶者控除などの適用可能な控除制度や特例制度がないか確認します。計算間違いや申告漏れがあるとペナルティが課されることもあるので、税理士に相談しましょう。

相続税の計算が終わったら、相続人全員が共同で相続税の申告書を提出します。

▼相続税申告が必要か調べたい方はこちらへ▼

8.死亡から1年以内におこなうこと

遺留分侵害額請求(旧:遺留分減殺請求)の手続き

本来、故人は、自己の財産を自由に処分できますが、法律上、配偶者・子・親といった一定の法定相続人には、一定割合の故人の財産の承継(遺留分)が保障されています。これらの人が、遺留分を侵害している人に対して請求することを遺留分侵害額請求といいます。

遺留分侵害額請求の期限は、相続開始および遺留分侵害の事実を知ってから1年以内です。ただし、遺留分侵害の事実を知らなくても相続開始から10年が経過してしまうと請求できなくなります。

遺留分侵害額請求をおこなうには、他の相続人等に配達証明付きの内容証明郵便で遺留分侵害額請求通知書を送付します。

遺留分の割合

| 相続人の組み合わせ | 遺留分 | 各人の遺留分 |

|---|---|---|

| 配偶者と子 | 1/2 | 配偶者:1/4、子:1/4 |

| 配偶者と直系尊属 | 1/2 | 配偶者:2/6、直系尊属:1/6 |

| 配偶者と兄弟姉妹 | 1/2 | 配偶者:1/2、兄弟姉妹:なし |

| 配偶者のみ | 1/2 | 配偶者:1/2 |

| 子のみ | 1/2 | 子:1/2 |

| 親のみ | 1/3 | 直系尊属:1/3 |

| 兄弟姉妹のみ | なし | なし |

9.死亡から2年以内におこなうこと

葬祭費、埋葬料の請求

故人が国民健康保険や後期高齢者医療制度に加入していた場合、喪主に対して葬祭費が支給されます。もらえる金額は自治体や加入していた制度によって異なりますが、3~7万円ほどです。

請求期限は葬儀をおこなった日の翌日から2年です。国民健康保険の資格喪失届を提出する際に一緒に手続きすることをお勧めします。

故人が会社員で健康保険に加入していた場合、喪主に対して埋葬料として5万円が支給されます。請求期限は亡くなった日から2年です。健康保険の資格喪失届を提出する際に一緒に手続きすると良いでしょう。

高額医療費の還付の請求

高額医療費制度は、医療費が一定の金額を超えた場合に、その超えた分が払い戻される制度です。これは、本人の死後も請求することができますので、医療費の領収書は揃えておきましょう。ただし、相続人が相続放棄をしている場合には受け取れない場合があります。

▼あなたに必要な相続手続きは?1分で診断できます。▼

10.死亡から3年以内におこなうこと

生命保険金の請求

故人が生命保険に加入していた場合、受取人は生命保険会社に連絡をして保険金受け取りの手続きをします。生命保険金は受取人固有の財産なので、他の相続人の関与なしに受取人が単独で手続きをして受け取ることができます。

生命保険会社に被保険者死亡の旨を連絡し、契約内容を確認し、保険会社に指定された必要書類を提出すれば、保険会社の支払い可否判断の終了後、保険金が支払われます。

生命保険の保険金請求の時効は3年と定められていますので、忘れずに請求しましょう。

相続登記

令和6年4月から相続登記が義務化されます。相続(遺言も含む)によって不動産を取得した相続人は、「その所有権の取得を知った日から3年以内」に相続登記の申請をしなければなりません。

不動産の名義変更の手続き

| 相続登記(不動産の名義変更の手続き) | |

|---|---|

| 提出先 | 不動産の所在地を管轄する法務局 |

| 提出できる人 | 不動産を相続する人、代理人、遺言執行者 |

| 費用(手数料等) | 不動産固定資産評価額の0.4%(登録免許税) |

| 必要なもの | 登記申請書(ダウンロード)、故人の出生から死亡までの戸籍謄本、故人の住民票除票または戸籍附票、相続人の戸籍謄本、遺言書または遺産分割協議書と印鑑証明書、固定資産税評価証明書など |

11.死亡から5年以内におこなうこと

遺族年金の受給申請

遺族年金は、国民年金または厚生年金の被保険者が亡くなったときに、遺族が受け取ることができる年金です。お住いの市区町村または年金事務所に必要書類を提出して請求します。時効は5年です。

未支給年金の請求

故人が受け取るはずだった未支給分の年金を、遺族が請求することができます。年金事務所、年金相談センターに必要書類を提出して請求します。時効は5年です。

▼相続手続きは一人で悩まず専門家に相談しましょう▼12.死亡から5年10ヵ月以内におこなうこと

相続税の還付請求の手続き

相続税申告書の内容を見直し、相続税を減額できることがわかった場合、税務署に払い過ぎた相続税を還付してもらうことができます。相続税還付の期限は亡くなってから5年10ヵ月以内です。

相続のお悩み解決特集

相続手続きをしないとどうなる?

ここまで、詳しい手続きを解説してきましたが、相続手続きをしないとどうなるのでしょうか?

相続手続きをしない場合のリスクについて考えていきます。

相続放棄・限定承認ができなくなる

相続の方法には「単純承認」「相続放棄」「限定承認」の3つの方法がありますが、相続放棄と単純承認は期限までに申述をしないと後から実行できません。

この申述は「相続の開始があったことを知ってから3か月以内」と決まっています。3か月以内に申述しないと単純承認したとみなされ、意図せずマイナスの財産を相続することになってしまいます。

遺留分侵害額請求ができなくなる

遺留分とは、一定の法定相続人に認められる、最低限の遺産の取り分のことです。

遺留分侵害額請求とは、遺留分に相当する遺産を受け取ることができなかった場合、遺留分権利者は贈与または遺贈を受けた者に対し、遺留分を侵害されたとして遺留分を請求することができます。請求は、内容証明郵便などの確実な証拠が残る方法で、相手に請求通知書を送付することで実行します。

遺留分侵害額請求の期限は、「遺留分権利者が、遺留分を侵害する贈与又は遺贈があったことを知ったときから1年以内、または相続の開始があったときから10年以内」とされています。

相続回復請求ができなくなる

相続回復請求とは、相続権が法定相続人以外の相続人によって侵害された場合に「相続回復請求権を適用して、侵害された権利の返還や回復をおこなうことです。

相続回復請求権には期限があり、「相続人又はその法定代理人が相続権を侵害された事実を知ったときから5年以内、もしくは相続の開始があったときから20年以内」となっています。

期限を過ぎると請求できなくなるので注意しましょう。

遺産の消失の恐れがある

遺産の名義変更をおこなわないと消滅するリスクがあります。主な遺産の種類として預貯金、不動産、株式がありますが、それぞれ期限や手続き方法が異なります。

預貯金

銀行に対して預金の払戻しを請求できる期限は「権利を行使できることを知ったときから5年以内」とされています。

不動産

不動産の名義人が亡くなり、名義変更することを相続登記といいます。相続登記は令和6年4月1日から義務化が施行されますので、相続(遺言も含む)によって不動産を取得した相続人は、「その所有権の取得を知った日から3年以内」に相続登記の申請をしなければいけないこととされました。

正当な理由なく登記をおこなわないと、10万円以下の過料の対象となります。

相続税申告をしないと追徴課税などのリスクがある

相続税が発生する場合、相続税申告をしないと追徴課税などの罰を受けることがあります。

追徴課税とは、相続税が期限内に納付されなかった場合や、申告した金額が実際よりも少なかった場合に追加で払う税金のことです。延滞税、無申告加算税、過少申告加算税、重加算税の4種類があります。

相続税申告の期限は、「被相続人が死亡したことを知った日の翌日から10か月以内」です。

▼まず、どんな相続手続きが必要か診断してみましょう。▼

この記事のポイントとまとめ

以上、相続手続きを時系列順で説明しました。最後にこの記事のポイントをまとめます。

- 親が亡くなった当日に行うべき手続きは、訃報の連絡、葬儀社の決定、ご遺体の安置など。

- 死亡から数日から数か月以内に行うべき手続きは、死亡診断書の受け取り、死亡届と火葬許可証の提出、通夜・葬儀の開催、年金受給停止の手続きなど。

- 死亡から数か月から1年以内に行うべき手続きは、遺産分割協議の開始、葬祭費・埋葬料の請求、相続税の申告と納税など。

- 死亡から1年から5年10か月以内に行うべき手続きは、遺留分侵害額請求、生命保険金の請求、遺族年金の受給申請、未支給年金の請求、相続税の還付請求など。

- 死亡から5年10か月以内に相続税の申告書に誤りがあれば、払いすぎた相続税を還付してもらうことができる。

相続が発生すると1年以上にわたってさまざまな手続きが必要です。その内容は複雑で時間と労力を要します。

ご自身でおこなうことが難しい場合は専門家に依頼するのもいいでしょう。一口に専門家といっても、その得意分野はさまざまです。相談したい内容によって依頼する専門家を選びましょう。

相続税申告や節税対策を任せたい場合は税理士、預貯金口座・車などの名義変更手続きを任せたい場合は行政書士、不動産に関する相談の場合は司法書士、そして相続人間で争いになっている場合は弁護士です。

「いい相続」では専門家のご紹介のご相談も承っています。相続について不安なことがある場合は、お気軽にご連絡ください。

▼実際に「いい相続」を利用して、行政書士に相続手続きを依頼した方のインタビューはこちら

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら